COLUMN

コラム

【ストックオプションに係る税金】確定申告や計算方法・税金対策について徹底解説!

執筆者:土岐彩花(Ayaka Doki)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

こんにちは、SOICOの土岐です!

ストックオプション(SO)はキャピタルゲインがもらえるというポジティブな側面が注目されがちですが、設計次第ではキャピタルゲインの半分程度を税金として納める必要が出てくる場合もあります。

今回は、結局いくら手元に残るのかなどストックオプションを受け取る側に係る税金について気になっている方のため、種類ごとに体系的に解説していきたいと思います!

なお、ストックオプションの概要について先に理解を深めたい方は、以下の記事で詳しく解説しておりますので、まずはこちらをご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

目次

ストックオプションの課税タイミング

まず最初に、ストックオプションに関する課税タイミングについて整理します。

①ストックオプション権利行使時

ストックオプション行使価格にて株式取得することを「ストックオプション権利行使」と呼びます。

株価>行使価格の場合、株価よりも安い価格で株式取得したことになるので、利益確定せずとも「利益が生じた」とみなし課税される場合があります。

②取得した株式譲渡時

ストックオプション行使によって得た株式の譲渡は、通常の株式譲渡と同様に課税対象になります。

よって、ストックオプションについての課税タイミングは、①権利行使時②株式譲渡時です。

ただし、後ほど詳細に説明しますが、ストックオプションの種類によっては①権利行使時の課税がされない場合もあります。

ストックオプションに係る税金の概要

ストックオプションに係る税務は、会社側と付与対象者の両方に対して発生しますが、今回は付与対象者側の税金について解説します。課税に関しては、いつ、いくら、何に対してかかるのか、が重要な論点となっています。

また、確定申告が必要なのかどうかも気になる点でしょう。所得が発生する場合は、所属する会社で年末調整等の対応がなければ、取引の翌年3月の確定申告期限までに確定申告を行う必要があります。

課税の対象となる金額や確定申告の要不要は、ストックオプションの種類と行使・売却などタイミングという2つの切り口で下の表のように整理することができます。

ストックオプションの種類・課税関係の比較

ストックオプションの種類・課税関係の比較

今回は、ストックオプションの種類A,B,Cそれぞれについて、いつ、何に対してかかるのかを、具体例を交えて体系的に解説していきます。

(※以下で扱う詳細な計算結果は、2020年4月現在において、SOの他に通常の給与収入があると設定し、給与所得控除は加味せず、また、社会保険料控除や復興特別所得税、総合課税などの仕組みも考慮していない場合のものとなっていますのでご了承ください)

(A) 税制非適格無償ストックオプションに係る税金と課税タイミング

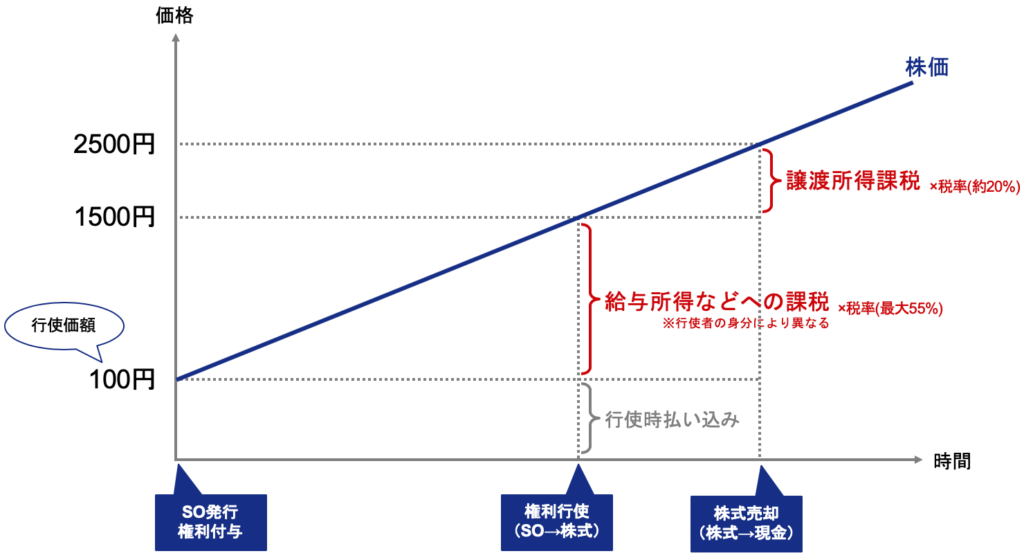

税制適格要件を満たしていない無償ストックオプションの場合、下図の通り、権利行使と株式売却の2回のタイミングで課税が発生してきます。

税制非適格無償ストックオプションに係る税金と課税タイミング

税制非適格無償ストックオプションに係る税金と課税タイミング

税制非適格SOの課税タイミング①:権利行使時に課税あり

権利行使のタイミングでは、行使時の株価から行使価額を引いた部分の金額に対して、給与所得などの所得として課税されます。上図で言うと、行使時の株価1500円から行使価額100円を引いた1400円の部分に該当します。

給与所得として課税される場合、具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(1,500円/個 – 100円/個) × 1万個 = 1400万円

給与所得など税額:1400万円 × (所得税率(このときは33%) + 住民税率(10%))= 602万円

所得税は累進課税をとっているので、住民税と合わせて最大55%の税率になります。行使時は株式を取得しただけで、実際に現金を得たわけではないにもかかわらず、税金を支払う必要があります。億単位の税額になった際、現金を用意することが難しい場合もあるので、その点注意をしましょう。

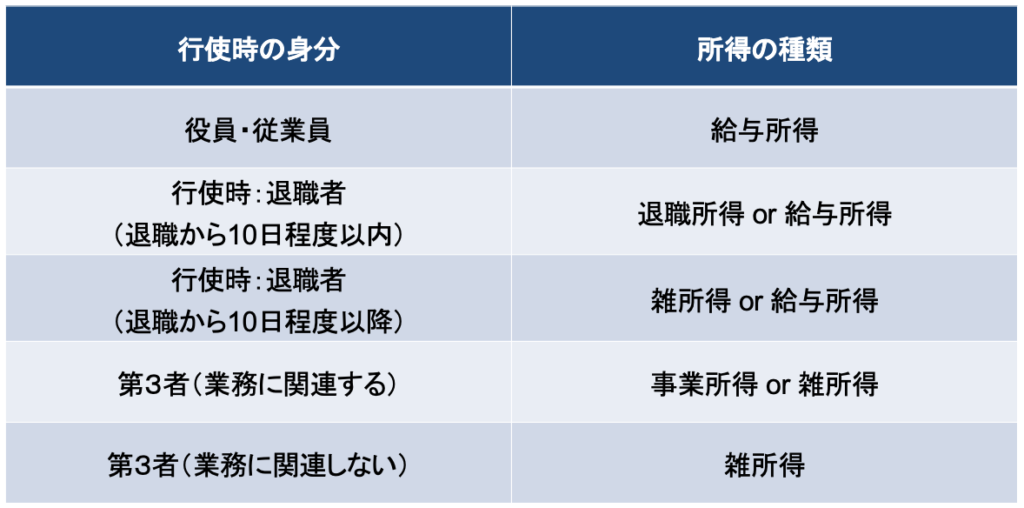

このとき、所得の種類は行使時の付与対象者の身分によって下記の表の通り異なっており、それにより計算方法も異なってきます。詳しい分類・計算方法は後述します。

行使時の身分と所得の種類

行使時の身分と所得の種類

税制非適格SOの課税タイミング②:株式譲渡時に課税あり

株式譲渡(売却)のタイミングでは、売却時の株価から行使時の株価を引いた部分の金額に対して、譲渡所得として課税されます。上図で言うと、売却時の株価2500円から行使時の株価1500円を引いた1000円の部分に該当します。

具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(2,500円/個 – 1,500円/個) × 1万個 = 1000万円

譲渡所得税額:1000万円 × (所得税率(このときは15%) + 住民税率(5%))= 200万円

行使時の税額と合わせると、税制非適格無償ストックオプションの場合、602万+200万=802万円の支払いが必要になります。

(B) 税制適格無償ストックオプションに係る税金と課税タイミング

税制適格SOの課税タイミング①:権利行使時は課税なし

税制適格(無償)ストックオプションは、権利行使時に課税は発生しません。

税制適格SOの課税タイミング②:株式譲渡時に課税あり

税制適格要件を満たしている無償ストックオプションの場合、下図の通り、株式売却のタイミングのみ課税が発生します。

税制適格無償ストックオプションに係る税金と課税タイミング

税制適格無償ストックオプションに係る税金と課税タイミング

株式売却時の株価から行使価額を引いた部分の金額に対して、譲渡所得として課税されます。上図で言うと、売却時の株価2500円から行使価額100円を引いた2400円の部分に該当します。

具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(2,500円/個 – 100円/個) × 1万個 = 2400万円

譲渡所得税額:2400万円 × (所得税率(このときは15%) + 住民税率(5%))= 480万円

(C) 有償ストックオプションに係る税金と課税タイミング

有償SOの課税タイミング①:権利行使時は課税なし

有償ストックオプションは、付与対象者が費用を払い込んで取得するため、無償で付与されるものではないので給与扱いにはなりません。

よって権利行使時に給与所得とはみなされず、課税対象ではありません。

有償SOの課税タイミング②:株式譲渡時に課税あり

有償ストックオプションの場合、下図の通り、株式売却のタイミングのみ課税が発生します。

有償ストックオプションに係る税金と課税タイミング

有償ストックオプションに係る税金と課税タイミング

株式売却時の株価から行使価額と発行価額を引いた部分の金額に対して、譲渡所得として課税されます。上図で言うと、売却時の株価2500円から行使価額100円と発行価額5円を引いた2395円の部分に該当します。

具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(2,500円/個 – 100円/個 – 5円/個) × 1万個 = 2395万円

税額:2395万円 × (所得税率(このときは15%) + 住民税率(5%))= 479万円

以上、行使価額100円・行使時株価1,500円・売却時株価2,500円(・発行価額5円)・1万個付与、と設定した場合のそれぞれの種類のストックオプションに係る合計の税額や最終的な手取り額は、下記の表の通りとなります。

ストックオプションの種類と税額・手取り額の比較

ストックオプションの種類と税額・手取り額の比較

上述の通り、無償ストックオプションは、税制適格要件を満たすことで課税の回数と合計税額も低くすることができます(税額が半分程度になるケースもあります)。

適格要件について、また無償ストックオプション全般について詳しく知りたい方は、「【無償ストックオプションとは?】税制適格の要件やデメリットを解説!」をご覧ください。

【補足】信託型ストックオプションに係る税金と課税タイミング

有償ストックオプションの一種に信託型ストックオプションがあります。

信託型ストックオプションは従来のストックオプションとは違い、発行時に割り当てる従業員および割当個数を決めて割り当てる代わりに全員分をまとめて信託に割り当て、保管期間終了後各従業員の取り分に応じて割り振る仕組みとなっています。

この仕組みによって、従来のストックオプションがかかえる課題である「まだ貢献度や相性がわからない採用時のタイミングで、どのぐらい渡すか決め打ちしなければならない」「役職員を採用するたびに何度も発行すると、手続きが煩雑でコストがかかる」等といった、インセンティブ設計に関する経営者の悩みを解決することが可能です。

信託型ストックオプションについては次の記事で詳しく解説しています。合わせてご参照ください。

⇒【経営者向け】話題の「信託型ストックオプション」を徹底解説

信託型SOの課税タイミング①:権利行使時に課税

信託型ストックオプションは従来、権利行使時には課税されないとされておりましたが、2023年6月に国税庁によって権利行使時に給与所得として課税するものと発表されました。

給与所得は、「権利行使時の株価と権利行使価格の差額 × 株式数」で計算されます。実際には現金を得ていなくても、給与所得が課税されることになることとなります。

所得税の税率は以下の通りです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

参照:所得税の税率(国税庁)

4,000万円以上の所得があった場合、所得税の45%+住民税10%=55%の税率がかかります。

例えば、年収が1,000万円の従業員等が、3,500万円分の信託型ストックオプションの行使を行った場合、所得は4,500万円となり、単純計算で約2,500万円の税金が発生してしまいます。

権利行使の時点で課税されるため、行使金額が大きい場合は特に税金の支払いを見据えた計画的なSOの行使が必要となってきます。一度の大きな額の行使を行うのではなく、分割して行使することで税率を下げるなどの方法もあります。

信託型SOの課税タイミング②:株式譲渡時に課税あり

信託型ストックオプションは権利行使時に加えて株式譲渡時にも税金が発生します。株式譲渡時は譲渡所得として約20%の税率で課税されます。

以前は株式譲渡のみ税金が発生するとされていましたが、上記の通り権利行使時も課税されることになった点について注意しておきましょう。

確定申告について

ストックオプションに係る取引によって所得を得た場合、株式譲渡益課税制度に則って確定申告を行う必要があります。

よって、冒頭の表の通り、基本的には課税と同じタイミングで同じ金額に対して確定申告が必要です。

税制非適格ストックオプションの確定申告

権利行使時は(売却前で現金化せずとも)給与所得として課税され、さらに株式売却時に譲渡所得(申告分離課税)として課税されます。

原則、株式譲渡時に利益があれば確定申告が必要ですが、権利行使後に特定口座「源泉徴収あり」に株式を入庫した場合においては確定申告は不要になります。

※ただし、特定口座「源泉徴収なし」、あるいは一般口座への入庫の場合、確定申告が必要なので注意です。

税制非適格SOの確定申告時に必要な書類は以下です。

- ・申告書B第一表

- ・申告書B第二表

- ・申告書第三表(分離課税用)

- ・株式等に係る譲渡所得等の金額の計算明細書

税制適格ストックオプションの確定申告

特定口座の対象外のため、受益者自身で損益計算した上で確定申告が必要になります(課税は株式譲渡時)。

税制適格ストックオプションは 「申告分離課税」として扱われ、譲渡益に対して20%(所得税15%、住民税5%)+復興特別所得税が課税されます。

税制適格SOの確定申告時に必要な書類は以下です。

- ・申告書B第一表

- ・申告書B第二表

- ・申告書第三表(分離課税用)

- ・株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)

有償ストックオプションの確定申告

有償ストックオプションは、付与対象者が費用を払い込んで取得するストックオプションのことで、税制適格ストックオプションや税制非適格ストックオプションのように無償で付与されるものではないため、給与扱いにはなりません。

そのため、権利行使時には課税されず、課税は権利行使後に取得した株式を譲渡した時のみとなります。

有償SOの確定申告時に必要な書類は以下です。

- ・申告書B第一表

- ・申告書B第二表

- ・申告書第三表(分離課税用)

- ・株式等に係る譲渡所得等の金額の計算明細書

確定申告の注意点

ストックオプションの確定申告における注意点についても確認しておきましょう。

確定申告が不要な時もある

「源泉徴収口座あり」の特定口座から譲渡した場合などは、確定申告が不要なこともあるのでよく確認するようにしましょう。

確定申告漏れは「無申告加算税」が課せられる可能性がある

SOの譲渡所得の確定申告を忘れてしまった場合、申告漏れと見なされて「無申告加算税」が納付税額に対して課せられる可能性があります。

ただし、税務署による調査前に自主的に「期限後申告」をきちんとした場合は軽減されるので、申告漏れしてしまった場合は速やかに申告を行いましょう。

ストックオプションに関する判例

ここまで確定申告について触れてきましたが、ストックオプションについて正確な知識を持った上で処理しないと法律に違反してしまう可能性があります。

例えば、ストックオプションについて、その所得区分がどう扱われるかはケースによって異なります。また、ストックオプションで得た利益を隠すと脱税に当たります。

ここから、ストックオプションに関する裁判例について紹介していきます。

アプライド事件 ストックオプションで得た利益は給与所得

世界最大の米半導体メーカーの日本法人「アプライドマテリアルズジャパン」の代表取締役Aが親会社から付与されたストックオプションを平成8年から平成11年にかけて行使し、3億5000万円の権利行使便益を取得しました。Aはこの利益を一時所得として確定申告をしましたが、税務署はこの利益を給与所得にあたるとして所得税への更正処分をしました。Aはこれを不服として、課税処分の取り消しを求めました。

東京地方裁判所の一審では、ストックオプションの行使による利益は一時所得とされましたが、控訴審では原審を破棄し、給与所得と判断されました。最終的に、最高裁判所にて、ストックオプションの行使による利益が給与所得であることが確定しました。(所得税法28条1項)

JPモルガン元部長に有罪 5千万円脱税で東京地裁

米金融大手の日本法人「JPモルガン証券」からもらった親会社のストックオプションなどで得た利益を隠して約5400万円を脱税したとして、日本法人の元部長に所得税法違反罪で有罪判決が下りました。

東京地方裁判所は、懲役10月、執行猶予3年、罰金1300万円の判決を言い渡しました。

判決によると、2007~08年、ストックオプションを行使して得た所得など約1億4700万円を隠し、所得税約5400万円を免れました。

各所得税の計算方法について

上述の通り、株式売却時には譲渡所得、税制非適格の無償ストックオプションの権利行使時には様々な種類の所得が発生します。

そもそも、給与課税は総合課税、譲渡所得課税は分離課税と、税金のかかり方が異なっているので、説明しておきたいと思います。

総合課税と分離課税

まず、所得への税金のかかり方は、総合課税と分離課税の2種類があります。

総合課税に分類される所得は、それらの1年間の所得をすべて合計し、その合計金額に対して課税されます。

一方、分離課税に分類される所得は、所得の種類ごとに個別に課税されます。

ストックオプションに係る所得である給与所得、退職所得、事業所得、雑所得、譲渡所得はそれぞれ、下の表の通りに分類されています。

税額の計算方法

総合課税に関しては、それぞれの所得を合計した金額に、下の累進課税の税率表の通りの税率に住民税率の10%を足したもの(最大55%)を掛け合わせた結果が税額となります。

国税庁HPを基に筆者作成

国税庁HPを基に筆者作成

分離課税についてはそれぞれ特殊で、譲渡所得の場合の税率は所得税15%と住民税5%の合計で20%となります。

ただし、2020年4月現在は、所得税率に復興特別所得税がかかってくるため、税率=所得税率×102.1%となっています。(所得税率が15%のときは、15×102.1%=15.315%となり、そこに住民税が加わるため、最終的な税率は20.315%となります)

退職所得となる場合は、以下の通り、課税対象額から変わってきます。(税制非適格無償ストックオプションの場合)

課税対象額:((行使時の株価 – 行使価額) × so付与数 – 退職所得控除額*) × 0.5

*退職所得控除額

└勤続年数20年以下:40万円 × 勤続年数(→80万円に満たない場合は80万円とする)

└勤続年数20年超 :70万円 × (勤続年数 – 20年) + 800万円

(先ほどの例だと、勤続年数が10年の場合の課税対象額は、(1500円/個 – 100円/個) × 10,000個 – (40万円 ×10) = 2,020,000円と、給与所得の場合に比べかなり小さくなります)

このように計算した課税対象額の結果に、上の累進課税の表にあてはめて税率を掛け合わせたものが退職所得の税額となります。

まとめ

ストックオプションに係る税金について体系的に解説してきましたが、いかがでしたでしょうか?

この記事を読んでストックオプションに興味を持った方は、詳細に研究・検討する上で、税務・法務・会計上もう一歩踏み込んだ疑問点や、活用方法、事例に関する質問も出てくることと思います。

ご不明点や質問、こういった内容をまとめてほしいなどのご要望がありましたら、以下からお気軽にお問い合わせください!

また、複雑なストックオプションの仕組みを90分で理解できる『ストックオプションセミナー』にもぜひお申し込みください。

最後までお読みいただきありがとうございます!

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。