COLUMN

コラム

【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

執筆者:土岐彩花(Ayaka Doki)

これで失敗しない!

株式報酬制度の導入ガイド

社会的なコーポレートガバナンス強化の気運の高まりから、多くの上場企業での導入が進む株式報酬制度。

そのうちの1つに、パフォーマンス・シェアやリストリクテッド・ストック同様に業績連動型の報酬制度で、信託を通じて自社株式を役員や従業員に交付する株式交付信託(株式報酬信託)と呼ばれる報酬制度があります。

皆さんは「株式交付信託ってなに?」と聞かれたら、網羅的に説明することは難しいのではないでしょうか?

株式報酬制度は種類が多く、それぞれの違いを正確に理解するのは大変というお声をよく頂きます。そこで今回は、株式交付信託の詳細やメリット・デメリット、発行時の注意点、事例について、簡潔に解説していきたいと思います!

尚、以下の記事では、種類が多く正確に各制度の特徴を理解することが困難と言われている株式報酬制度について網羅的に解説しております。よろしければ合わせてご覧ください。

⇒譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

「株式報酬制度ってどれが良いの?」の課題を解決!

⇒これで失敗しない!株式報酬制度の導入ガイド ダウンロードはこちら

目次

株式交付信託とは?

自身が勤めている会社の株式を取得することで、従業員が受ける福利厚生の充実や財産形成を促す報酬制度として注目されている株式交付信託(株式報酬信託)。

下記では、株式交付信託に関して基礎となる内容を解説していきます。

株式交付信託(株式報酬信託)について

株式交付信託(株式報酬信託)とは、役員や従業員に対して付与する報酬・インセンティブ制度のことを指します。

パフォーマンス・シェアと同様に業績連動型の株式報酬制度の一種で、信託を通じて自社株式を給付する制度です。

株式交付信託(株式報酬信託)の仕組み

具体的には、役員や従業員は会社の業績(売上・利益)や株価の上昇への貢献度合いに応じて、業績ポイントを受けることができます。

その後、所定の時期までに自社株の交付を受ける意思表示を行うことで、業績ポイントに応じた信託受益権を取得し、信託銀行などから株式を受け取ることができます。

株式交付信託(株式報酬信託)の種類

株式交付信託は、株式の取得方法の違いとして下記2種類に分類されますので、下記で順々に解説していきます。

①株式給付型

②従業員持株会処分型

①株式給付型

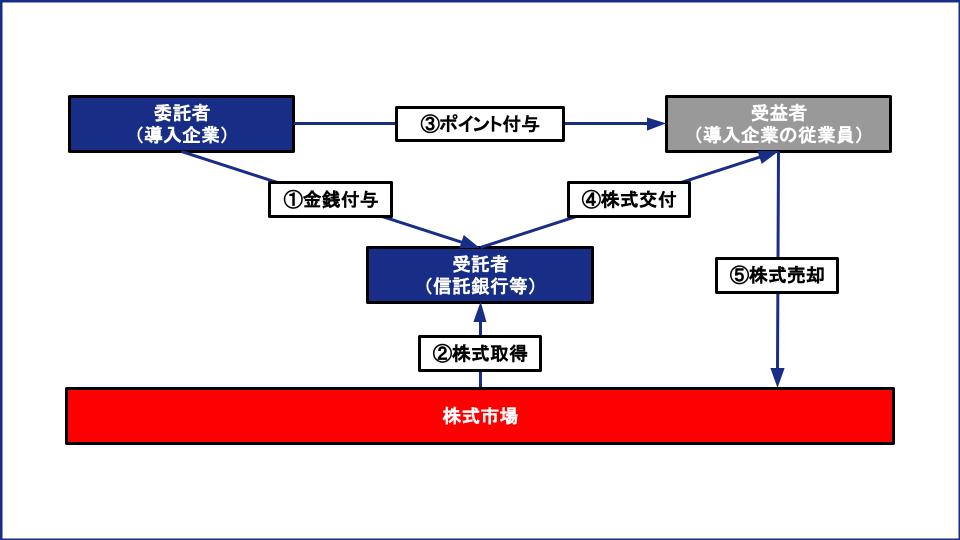

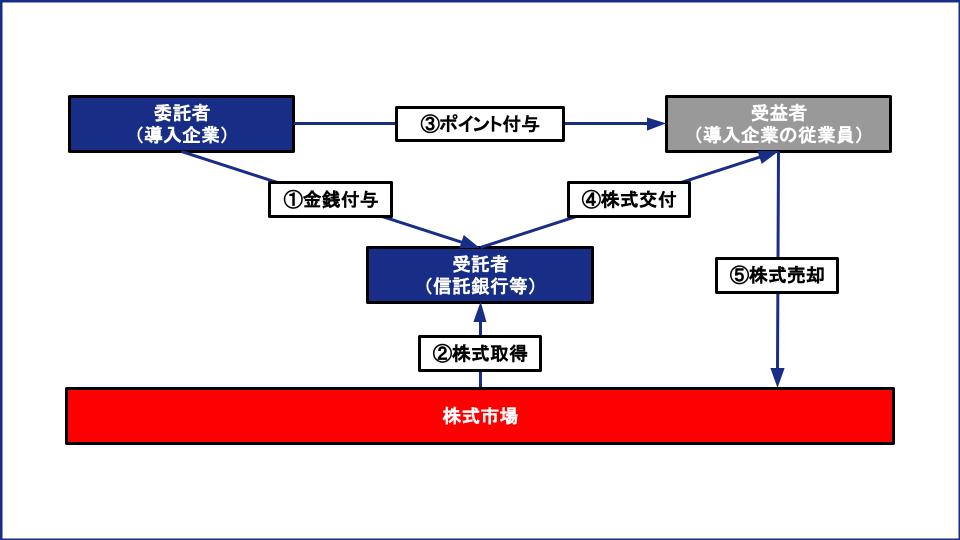

株式給付型とは、社内規程に基づいて、会社側が信託銀行などに金銭を交付、それを原資に株式を取得し、信託を通じて自社株を従業員に対して給付する仕組みです。(上図参照)

従業員の役務への対価として、在職時または退職時に自社株を交付する信託で、付与される側の役員や従業員には金銭の負担がなく、在職時にはインセンティブとして、退職時には退職金の一環として株式を受け取ることになります。

役員や従業員の退職時(退任時)によく使用される仕組みであるため、「退職給付型」とも呼ばれることもあります。

また、下記のように、自社株式を役員または従業員のどちらに支給するかによっても種類が分かれます。

・BBT(Board Benefit Trust):会社が拠出する金銭を原資に信託銀行が自社株式を取得し、役員に対する報酬として自社株式を給付する仕組み

・J-ESOP(Employee Stock Ownership Plan):会社が拠出する金銭を原資に信託銀行が自社株式を取得し、従業員に対するインセンティブとして自社株式を給付する仕組み

一般的に、株式交付信託とは本項目で解説した株式給付型を指しますので、次項目以降では株式給付型として解説を進めていきます。

②従業員持株会処分型

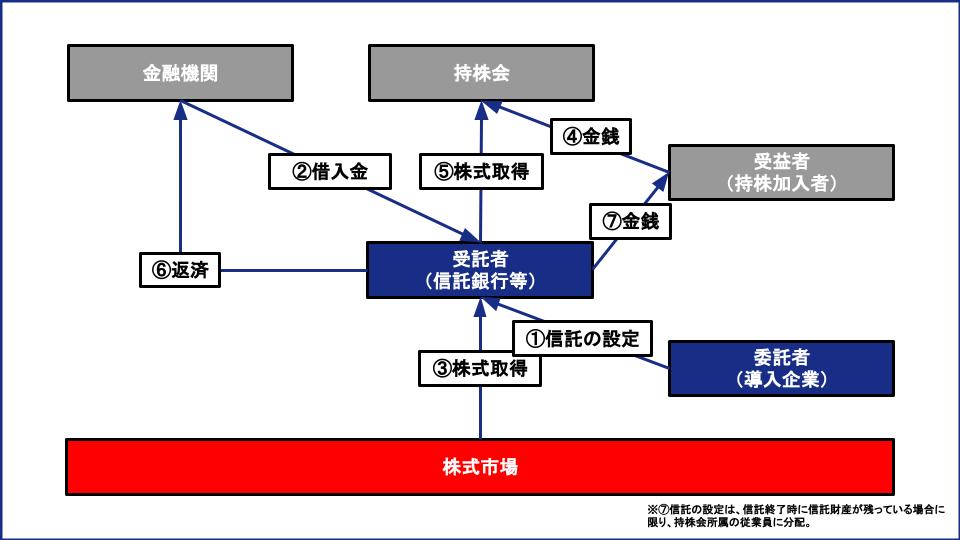

従業員持株会処分型では、手始めに自社株の購入を目的とした従業員持株会を設立します。

信託銀行が金融機関から借入を行い、その借入金を原資として自社株式を一括購入します。その際、企業側は金融機関からの借入金に対して債務保証を行います。

そして信託期間中、従業員持株会は従業員から給与や賞与の一部を天引きし、さらに企業による奨励金を追加することで市場価額よりも安価に株式を購入します(企業の奨励金がある分、自己負担が少なく済みます)。この時、信託銀行は従業員持株会の購入額で金融機関への返済を行います。

従業員持株会処分型の仕組み

また信託終了時、株価上昇により信託財産が残っている場合は、それらを換金して従業員持株会加入者に分配し、株価下落により借入金が残っている場合は、債務保証をしている会社が弁済します。

よって、従業員持株会に加入している従業員に対しては、一切の追加負担が不要になります。

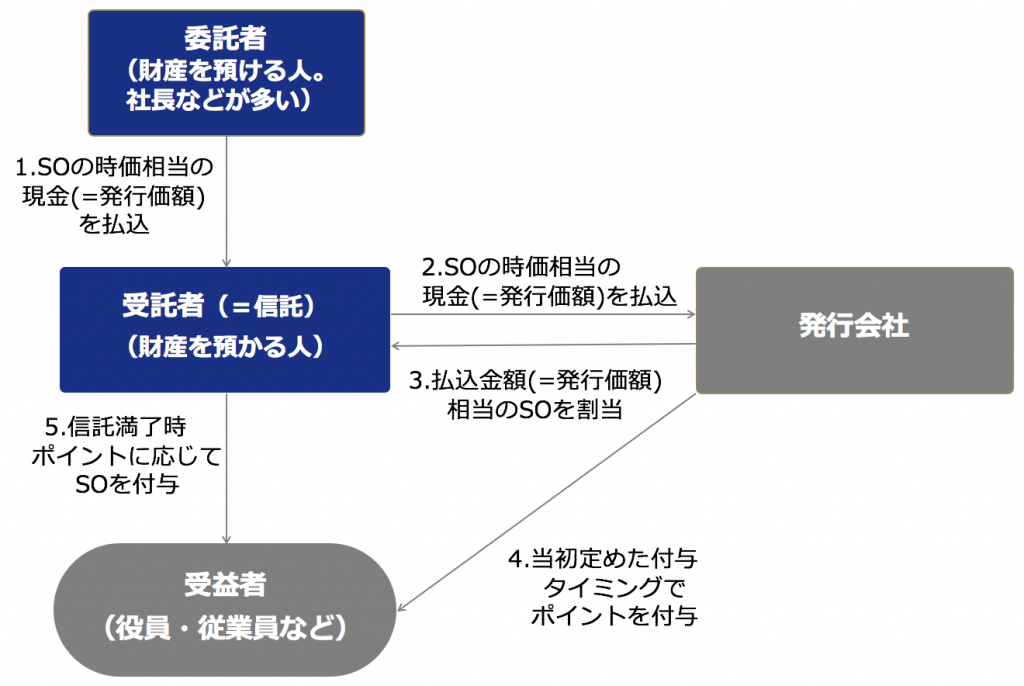

株式交付信託の流れ

パフォーマンス・シェアやリストリクテッド・ストックなどの他の株式報酬制度と比較すると、少々複雑なスキームをしています。

そのため、下記では簡単に株式が役員や従業員に付与されるまでの流れをまとめますので、頭を整理するのに参考にしてみてください。

株式交付信託の流れ

株式交付信託の流れ

1.会社は委託者となり、信託銀行などの受託者へ株式取得資金として金銭を交付します。

2.受託者は、株式市場より株式を取得します。

3.会社は受益者(役員・従業員)の業績への貢献度合いや勤続年数などに応じて、株式を取得するポイントを付与します。(同時に受益者は、会社側から業績ポイントに応じた信託受益権を取得することになります。)

4.受託者は、信託管理人からの指図によって、受益者にポイントに応じて株式を交付します。

※信託が終了するまでの期間、上の2.〜4.を繰り返します。

5.受益者は、交付された株式を売却して利益を獲得します。

上記でご確認いただけた通り、株式交付信託を導入すると、株式自体の取得や役員・従業員のポイント管理、株式交付といった業務を信託銀行が請け負います。

そのため、企業側の業務負担が軽減されるという点でメリットがありますが、一方で信託銀行への手数料負担が発生しますので、資金力のある大企業を中心に導入が進められています。

導入目的:付与対象者の勤務意欲向上

株式交付信託は、自分が勤めている会社の株式を取得することで、従業員の福利厚生の充実や財産形成を促すものです。

そのため、基本的には会社で働く役員・従業員のモチベーションを高めるために導入されます。

役員・従業員は、自社株式の株価上昇による経済的な利益を獲得するために、株価の変動を一層意識するようになり、より「業績に貢献しよう」と勤労意欲を高める効果が期待できます。

その他株式報酬制度との違いとは?

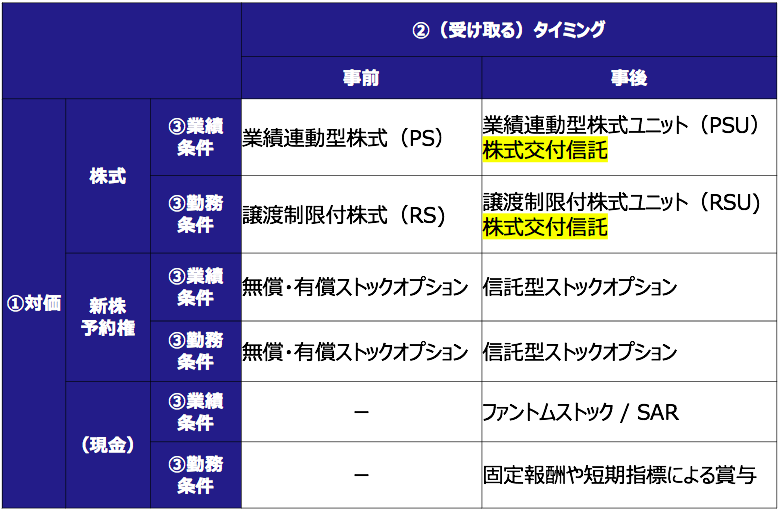

株式報酬制度は、対価の種類や報酬を受け取るタイミングによって下記のように複数存在します。

下記では、今回取り扱っている株式交付信託と同様のタイミングで取得できる4つの報酬制度を取り上げて、どういった違いがあるのか解説していきます。

PSUとの違い:株式の付与方法

パフォーマンス・シェア・ユニット(PSU)とは、役員に対して、業績達成度合いに応じたポイントを事前に付与し、一定期間経過後に保有しているポイントの数に応じて、株式を付与する仕組みです。

業績の達成度合いに応じてポイントを付与し、一定期間後に自社株式を交付するという点については同じ株式交付信託とパフォーマンス・シェア・ユニット。

両者の最大の相違点は、信託を通すか否かです。株式交付信託の場合、手数料を支払うことで株式交付に必要な業務や手続きを信託に任せることが可能ですが、パフォーマンス・シェア・ユニットでは企業側で運用しなくてはなりません。

パフォーマンス・シェア・ユニットについて理解を深めたい方は、こちらの記事を参照してください。

⇒【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

RSUとの違い:ポイント付与の条件と株式の付与方法

リストリクテッド・ストック・ユニット(RSU)とは、一定の継続勤務期間に条件を設定し、その条件の達成度に応じてポイントを事前に付与、一定期間経過後に保有しているポイントの数に応じて、株式を付与する仕組みです。

パフォーマンス・シェア・ユニットとは、ポイント付与の条件が異なり、業績への貢献度合いではなく勤務期間で評価します。

株式交付信託とリストリクテッド・ストック・ユニットとでは、一定期間後に所有ポイントに応じて自社株式を支給する点では共通していますが、

・ポイント付与の条件が業績への貢献度合いか勤務期間の長さか

・信託を通じた株式の付与か

の2点が異なります。

リストリクテッド・ストック・ユニットは、先述したパフォーマンス・シェア・ユニットとも酷似しているようで内容が異なりますので注意しましょう。

リストリクテッド・ストック・ユニットについて理解を深めたい方は、こちらの記事を参照してください。

⇒譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

信託型ストックオプションとの違い:対価の種類

信託型ストックオプションとは、信託契約と有償ストックオプションを組み合わせて組成する新株予約権のことを指します。

構造としては、信託を通じて従業員の所有するポイント数に応じた報酬を支給するという観点で株式交付信託と酷似しています。

そのため、最大の相違点はシンプルに自社株式そのものを支給するのか、もしくは新株予約権を付与するのかだと認識しておきましょう。

について理解を深めたい方は、こちらの記事を参照してください。

⇒【経営者向け】話題の「信託型ストックオプション」を徹底解説

ファントムストックとの違い:対価の種類

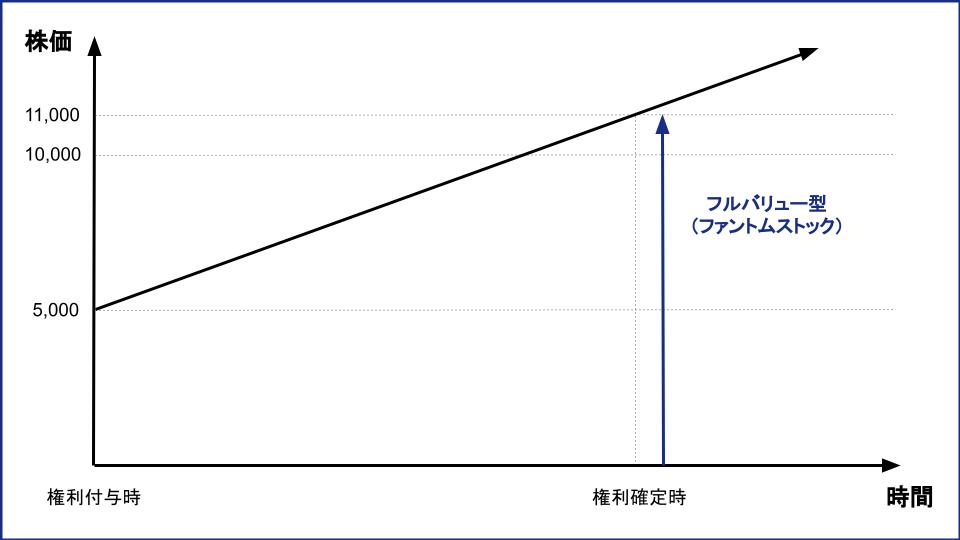

ファントムストックとは、実際の株式や株式の購入権利を付与するのではなく、架空の実態のない株式を付与し、付与対象者は一定期間が経過した後に売却することで現金報酬を得たり、株主配当金を受けたりすることができる制度です。

ファントムストックの仕組み

株式交付信託との違いは、付与対象者への対価が現金であることです。株式交付信託は、対価として信託を通じて自社株式を交付しますが、ファントムストックでは現金を支給します。

ファントムストックについて理解を深めたい方は、こちらの記事を参照してください。

⇒【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

株式交付信託導入によるメリットとは?

信託銀行を介して役員や従業員に自社株式を交付する株式交付信託ですが、一見複雑でわざわざ信託を通す必要があるのか疑問に思った方もいることでしょう。

下記では、株式交付信託にはどういったメリットがあるのか解説していきます。

メリット①:【企業側】自由な報酬プランの設計が可能

株式交付信託は、パフォーマンス・シェア・ユニット同様に、役員や従業員にポイントを付与することで業績への貢献度合いを可視化し、所持ポイントに応じて交付する株式数を決定します。

そのため、付与対象者が所持するポイントに応じて、80%を株式自体で残りの20%を現金で支給するといった柔軟な制度設計を実現することが可能です。

現金は、流動性が高く最も安全な資産とされている上、全ての報酬を株式自体で受けてしまうと、取得した株式に給与課税が課され、現金の増加がなくとも納税を求められるため、納税用にまとまった現金を持っていないと面倒です。

したがって、株式ではなくポイントを付与される仕組みで報酬内容を調整できるので、付与対象者に優しい制度設計が可能な点は魅力的でしょう。

メリット②:【企業側】企業の業務負担の軽減

株式交付信託では、株式自体の取得や役員・従業員のポイント管理、株式交付といった株式交付にあたって発生する事務手続きを、信託銀行などの受託者が担当します。

そのため、パフォーマンス・シェア・ユニットなどのような、企業が直接付与対象者に対して株式を交付する株式報酬制度とは異なり、株式交付信託の導入によって企業側の負う業務負担を大幅に軽減することが可能です。

株式交付信託導入によるデメリットとは?

柔軟な報酬制度設計や煩雑な業務軽減など、他の株式報酬制度と比べて運用しやすい株式交付信託ですが、勿論良いことばかりではなくデメリットも存在します。

デメリット①:【企業側】信託管理手数料の負担

先述の通り、株式交付信託では信託銀行を通じて役員や従業員に自社株式を交付します。

他の株式報酬制度とは異なり信託であることから、信託銀行などに対して信託設定時及び信託が満了するまでの期間に、信託報酬や信託管理人報酬などの費用が発生するのでコスト負担が大きくなります。

デメリット②:【役員・従業員側】株式交付までにリードタイムがある

株式交付信託では、株式交付規程に定められた一定の時期までは、株式として交付を受けることができず、付与されたポイントを所持し続けることとなります。

そのため、交付予定者は実際の株式を取得するまでは、議決権を行使することや配当金を受領することはできません。信託が終了するまでの期間、株式の売却もできませんので注意しましょう。

株式交付信託導入時の注意点とは?

手数料が発生してしまいますが、企業側で負うべき業務負担の軽減が可能で、大企業中心に導入が進んでいる株式交付信託。

導入を検討するにあたって、信託銀行との間に下記のような注意点がありますので、起こりうるリスクも踏まえた上で適切な株式報酬制度を選択するようにしましょう。

①手数料の負担

繰り返しにはなりますが、他の株式報酬制度とは異なり、信託契約時と信託満了時までの期間に信託報酬や信託管理人報酬などのコストが発生します。

信託設定時は、委託者の会社側に請求され、設定以降は毎年信託財産から控除されていきますので、予めまとまった資金の準備が必要でしょう。

②仕組み

1.元本及び利息の保証なし

株式交付信託契約には、元本の保証及び利息の保証が存在しません。

また、預金保険や投資家保護基金の対象ではなく、信託銀行側による元本の補填や利息の補足もありません。

2.信託契約の解約等には制限あり

信託契約に定める場合を除き、株式交付信託契約は途中解約できないケースが多いので、トライアル的に導入できない点も注意が必要です。

導入を検討する際には、途中解約ができないことも踏まえて慎重に精査するようにしましょう。

③契約のリスク

1.価格変動リスク

多くの信託銀行は、株式交付信託において値動きのある証券に投資します。

そのため、資産の市場価格の変動に伴って株式交付信託の信託財産の価格も変動しますので、信託財産に損失が生じるおそれがあります。

2.信用リスク

株式交付信託が保有する証券価格などは、発行元の会社の財政状況の悪化により下落することがあります。

それにより、信託財産に損失が生じる可能性がある上、短期金融商品として受託会社等に預金や貸付等を行う場合は、当該預金先や貸付先等の破綻により、信託財産に損失が生じるおそれがあります。

3.流動性リスク

有価証券などを購入する、あるいは売却するにあたって、市場規模や当該有価証券などの取引量が小さい場合は望ましい時期や価格で売買することができず、その結果信託財産に損失が生じる可能性があります。

株式交付信託の会計処理方法とは?

下記では、株式交付信託を導入した際にどのように会計処理を実施するのか、下記条件の例を用いて解説していきます。

1.役務提供期間は20XX年〜20XZ年までの3年間とする。

2.企業は自社株式(帳簿価額10,000円)を信託に処分したとする。

3.信託が自社株式を取得した時の取得価額は16,000円とする。

4.受益権が確定した時の自社株式の価額は18,000円とする。

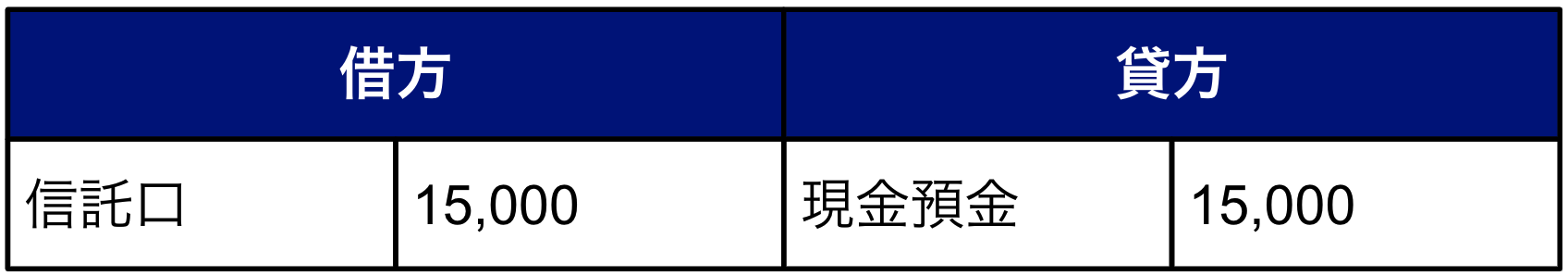

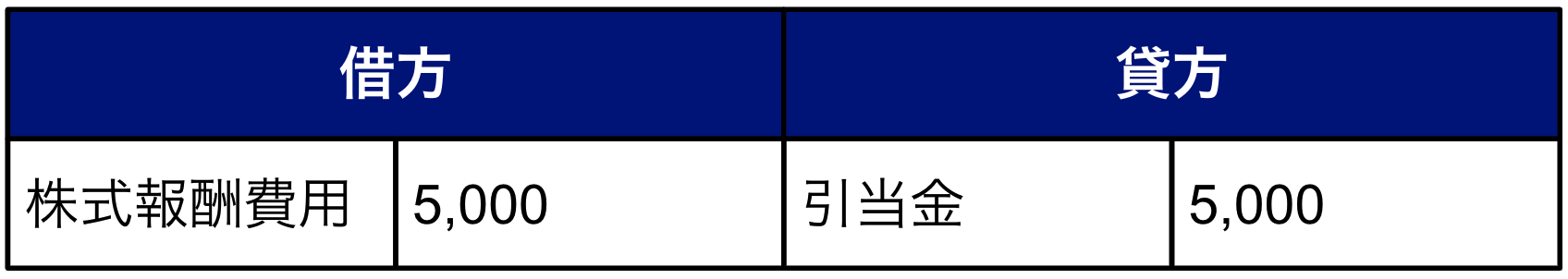

①信託拠出時

会計処理:信託拠出時

会計処理:信託拠出時

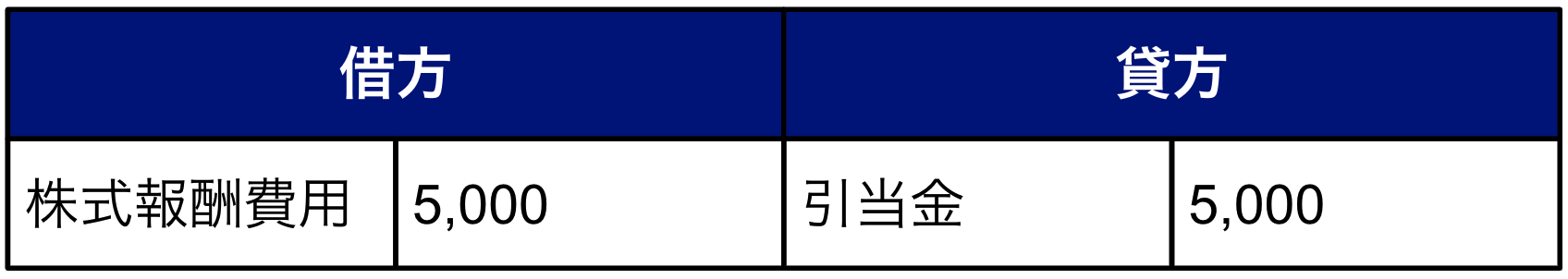

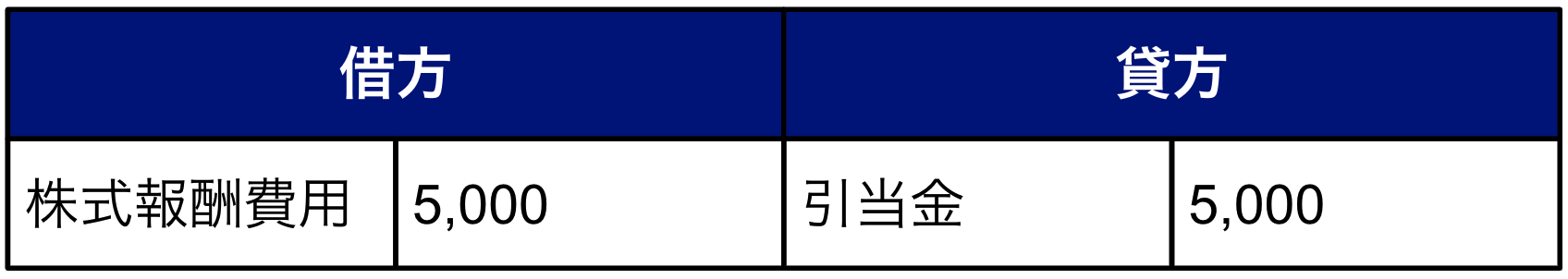

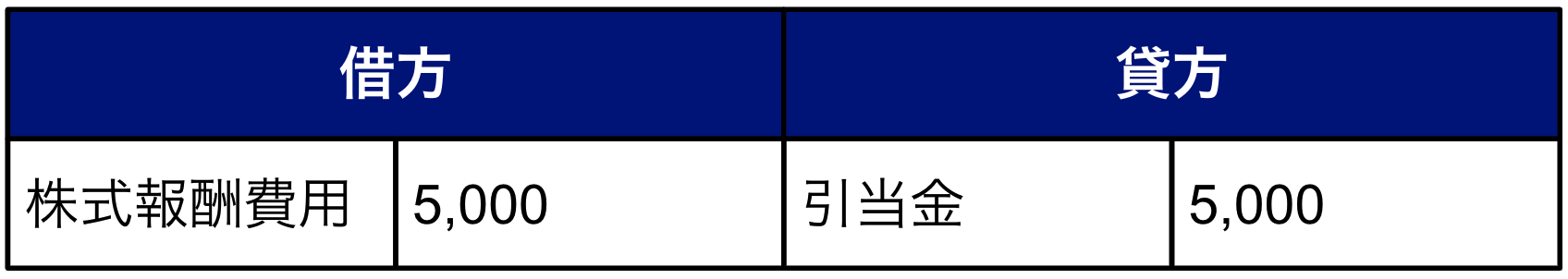

②役務提供1年目

会計処理:役務提供1年目

会計処理:役務提供1年目

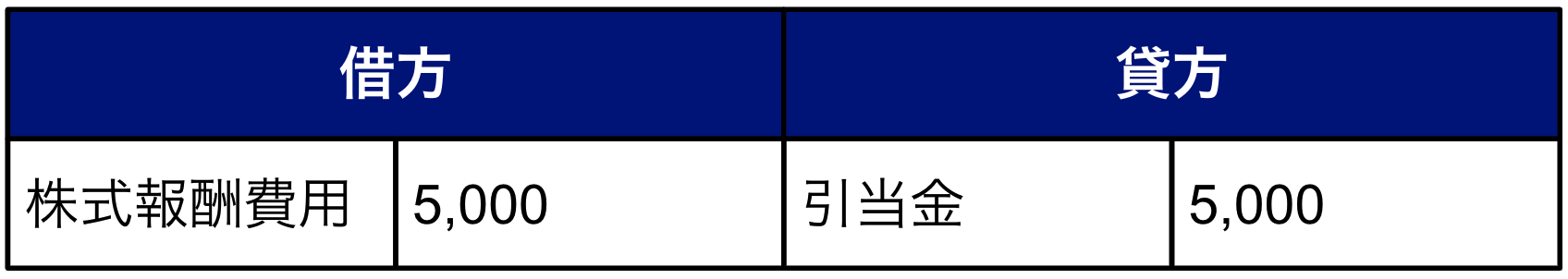

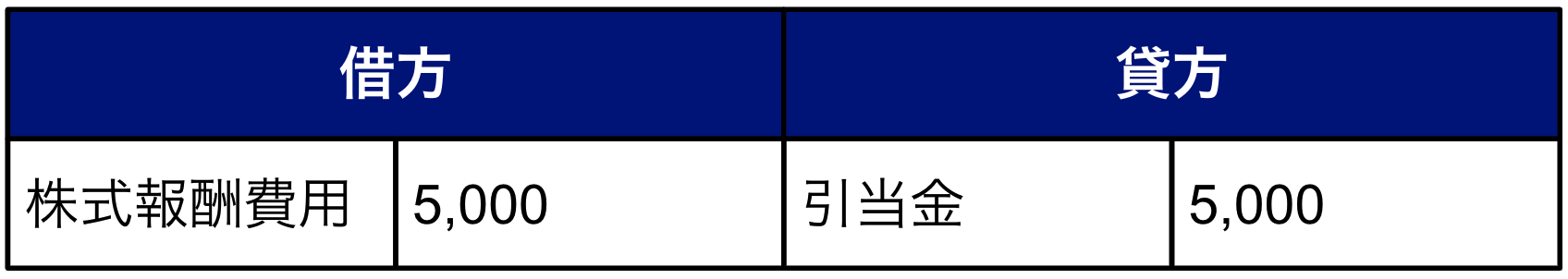

③役務提供2年目

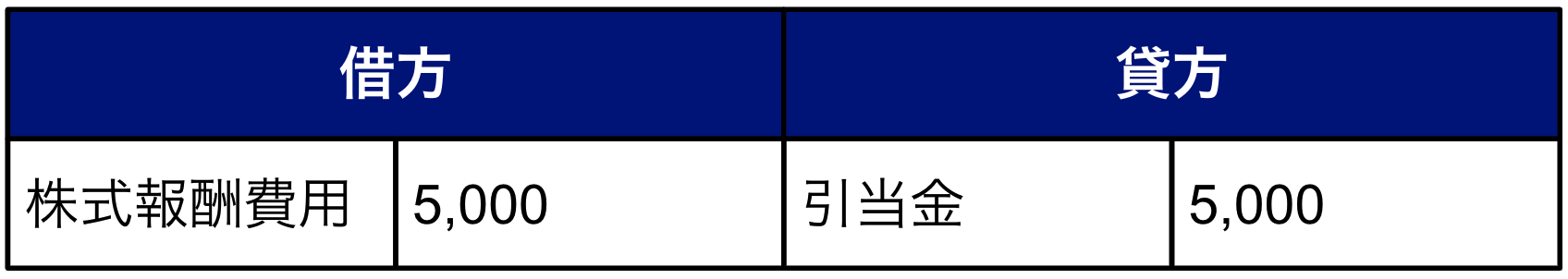

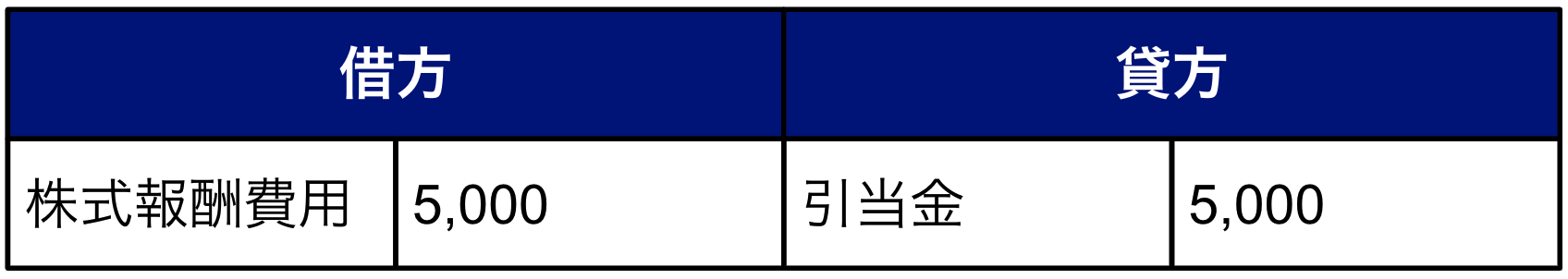

④役務提供3年目

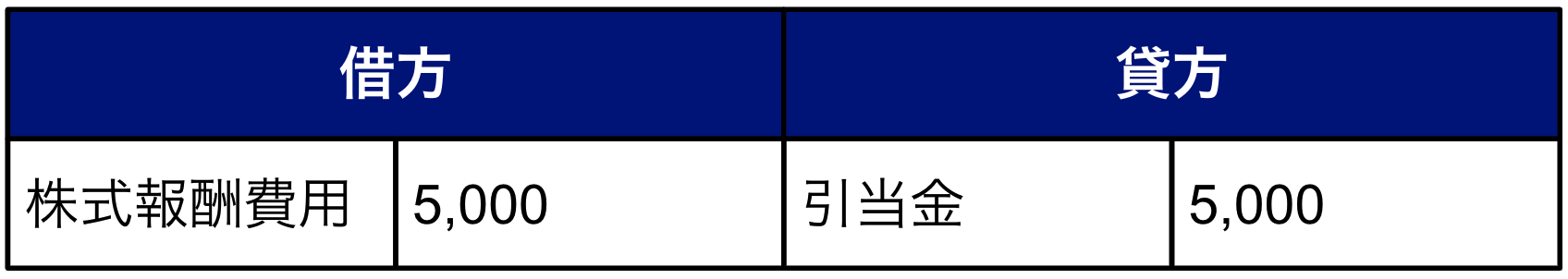

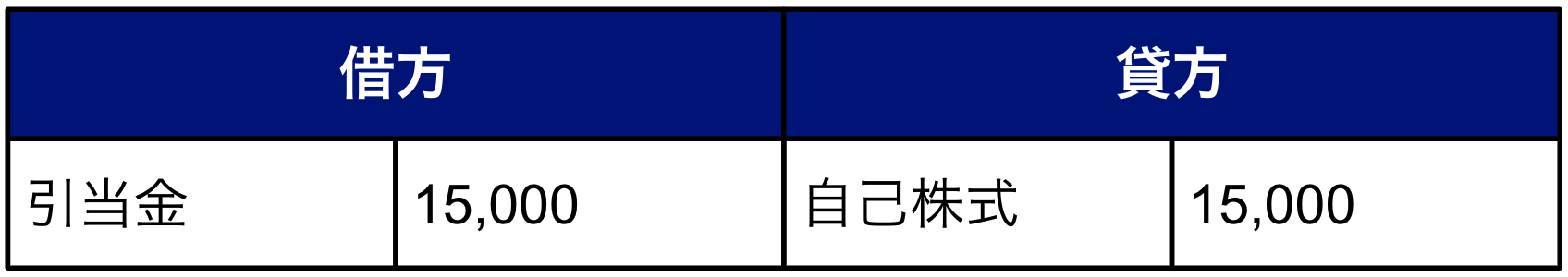

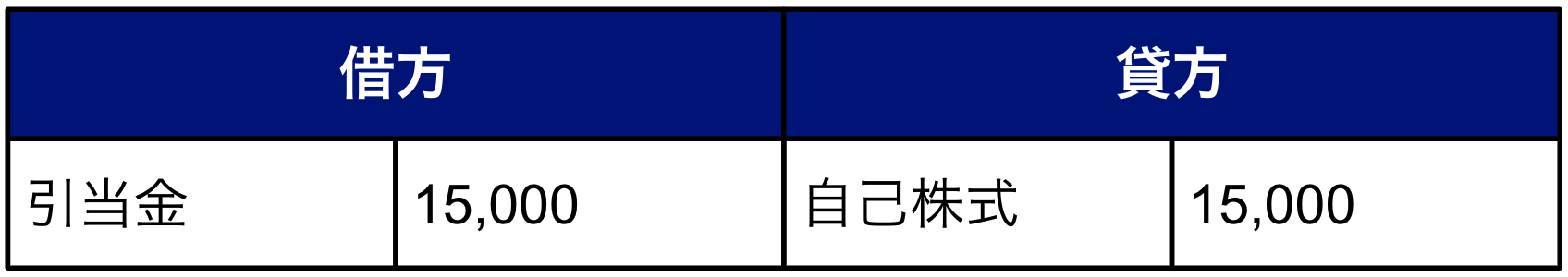

⑤株式交付時

株式交付信託の税務処理方法とは?

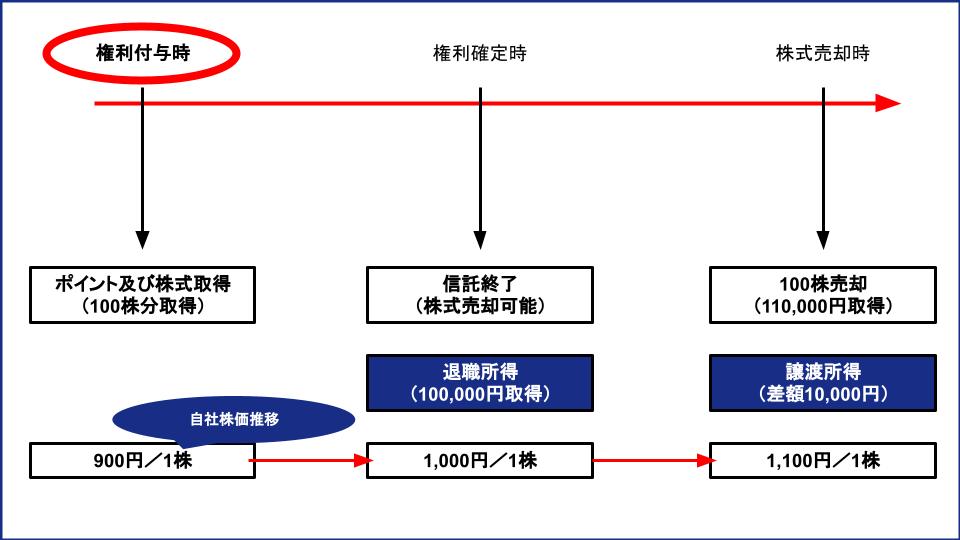

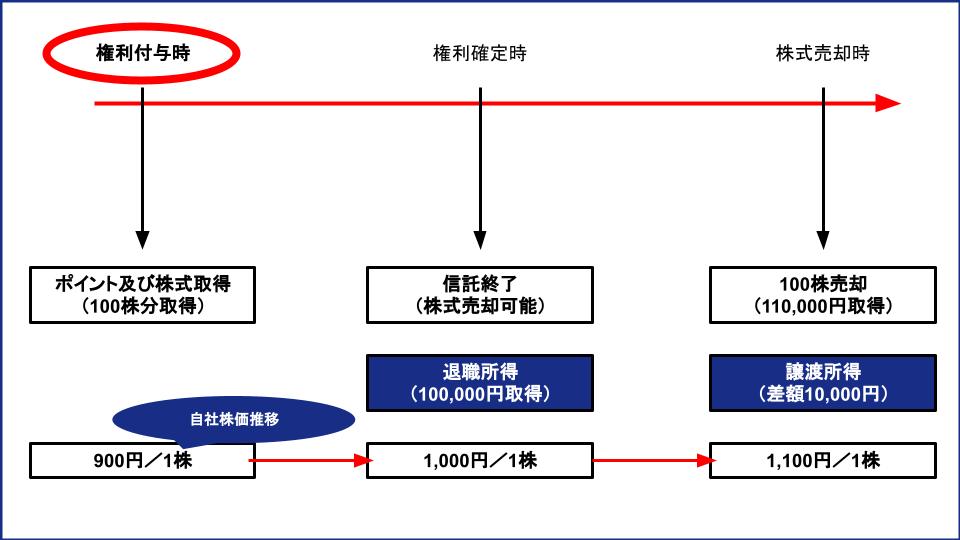

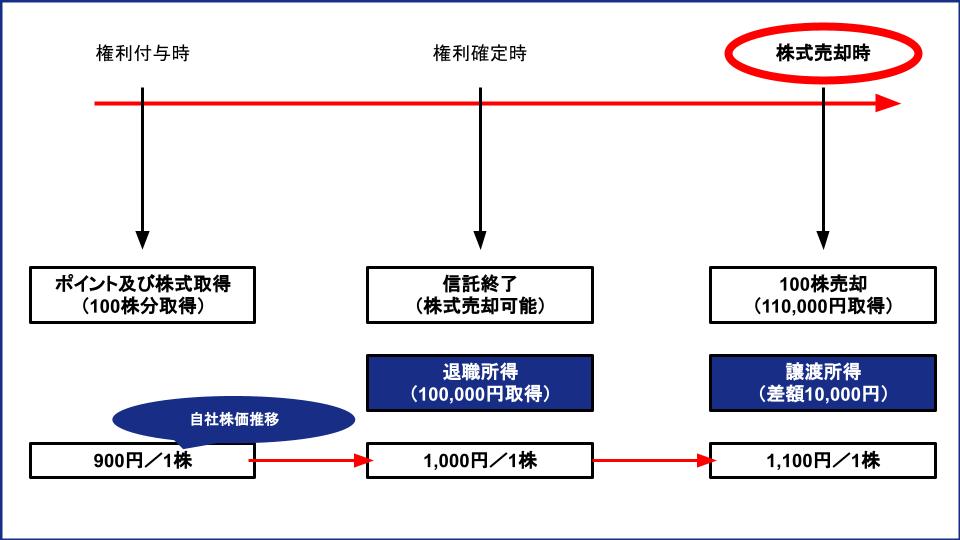

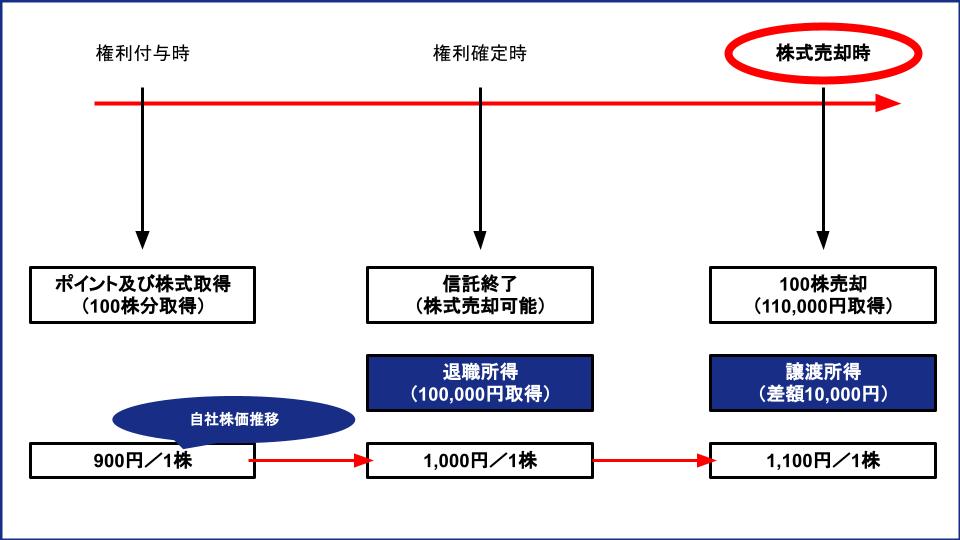

株式交付信託の税務処理に関して、権利付与時・株式付与時(信託終了時)・株式売却時の3つの時期によって変わりますので、下記でそれぞれ解説していきます。

権利付与時

付与対象者として株式交付信託を付与された時、つまり、信託期間中で従業員や役員に対して成果に応じたポイントが付与されている時点では課税されません。

税務処理:権利付与時

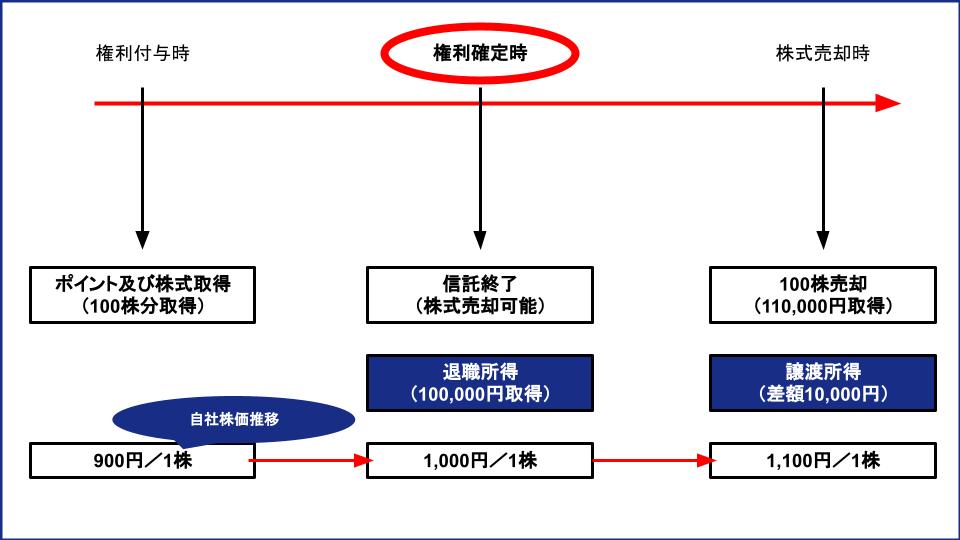

株式付与時(信託終了時)

株式自体の交付を受ける権利確定日において、受益者である役員や従業員は在職時には給与所得、退職時には退職所得となり課税対象となります。

税務処理:株式交付時(信託終了時)

給与所得の場合、最大約55%の給与課税が適用されますが、退職所得として扱われる場合最大約25%で済む退職金課税が適用されますので、株式交付信託は退職金の1つとして付与されることが多いです。

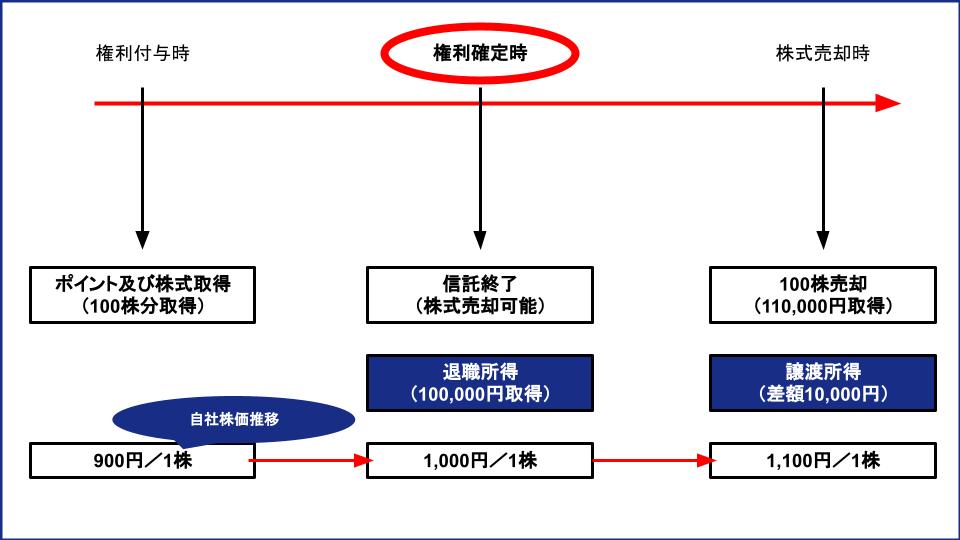

株式売却時

株式を売却した時点において、権利確定時の時価を取得価額として譲渡価額との差額が譲渡所得となり、譲渡益課税が課されます。

税務処理:株式売却時

株式交付信託の導入事例

下記では、実際に株式交付信託を導入した2つの事例を取り上げます。

事例①:伊藤忠商事

対象者

取締役及び執行役員(社外取締役および国内非居住者を除く)が対象。

内容

伊藤忠商事は、

・中長期的な業績の向上

・企業価値の増大への貢献意識を高めること

を目的として、会社業績との連動性が高く透明性・客観性の高い役員報酬制度として導入を決定しました。

本制度の骨子は以下2点となります。

1.株主に帰属する当期純利益が3,000億円を超える部分についてのみ、従来の「業績連動型の賞与」の算定式によって算定される金額の半額を、金銭による賞与から株式報酬に置き換えて支給すること。

2.今後の更なる業績拡大に向けた適切なインセンティブを設定する必要があることから、毎事業年度における業績に応じて、取締役や執行役員に対して株式報酬を支給するための上限枠を設定すること。

事例②:東京ガス株式会社(東京瓦斯株式会社)

対象者

2021年6月29日開催の報酬委員会において、東京ガスの取締役及び執行役に対して、導入することを決議しました。

内容

2022年3月末日で終了する事業年度から2024年3月末日で終了する事業年度までの3事業年度の間に在任する取締役及び執行役員に対して、株式交付信託の付与を実施しました。

役員が東京ガスから株式の交付を受ける時期は、原則として役員の退任時と設定されており、信託期間中に役位に応じて付与されたポイントと株式の交換を行う形式です。

信託期間は、2021年8月から 2024年8月までの3年間で、本制度において受託者となる三井住友信託銀行は、日本カストディ銀行に信託財産を管理委託しています。

事例③:レゾナック・ホールディングス

対象者

2023年11月21日、同社は子会社を含むグループ会社に所属する管理職である一部の社員に対して、自社の株式を給付するプラン「株式給付信託(J-ESOP)」を導入することを決議しました。

内容

2016年5月、中長期的な目線で企業価値向上に対するインセンティブを高めることを目的に、同社の取締役と執行役員を対象に業績連動型株式報酬制度を導入し、取締役等の報酬と業績及び株式価値への連動性を高めました。

そして今回、上記の株式報酬制度導入時よりも広げて一部の管理職に株式を給付し、対象従業員を株主とすることで、対象従業員の目線を取締役等に合わせて更なる企業価値向上を図ることにしました。

業績連動型株式報酬制度に関して詳しく知りたい方は、以下の記事をご覧いただけますと幸いです。

⇒【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

まとめ

株式交付信託は、パフォーマンス・シェアやリストリクテッド・ストックと同様に、業績連動型の株式報酬制度の一種で、信託を通じて自社株式を給付する制度です。

信託銀行などに株式自体の取得や役員・従業員のポイント管理、株式交付といった業務を依頼できる上、報酬を金銭と株式を組み合わせることができるフレキシブルなスキームとして、近年のコロナ禍でも導入数を伸ばしています。

ただし、信託銀行を介するが故に多額の手数料が発生してしまう上、契約の途中解約が不可能なケースが多いので、会社にキャッシュがない場合は導入ハードルが高いといえます。

今回は、株式交付信託の概念から導入時の注意、メリット・デメリットなどの基本事項の解説をいたしました。

株式交付信託に関してはもちろんの事、SOICOでは、ストックオプションや株式報酬制度の設計・導入に関するコンサルティングを提供しております。役員報酬や株式報酬制度についてもっと詳しく知りたいという方や、導入を検討しているという方は、下記のフォームよりサービス概要資料をダウンロードください。

また、今回は対価を株式(現金)である株式報酬制度を中心に解説しましたので、ストックオプションについて知りたいという方は下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<セミナーのご案内>

SOICOでは、ストックオプション 勉強会を毎月、定期的に開催しています。専門家による無料個別診断も付いていますので、ぜひ一度ご参加ください!

また、株式報酬制度のご導入やコーポレートガバナンス・コードへの対応を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、個別の無料相談会を実施しております。

・自社株式報酬制度を導入したいがどこから手をつければいいか分からない

・CGコードや会社法改正を踏まえた株式報酬制度の設計は具体的にどうすべきか分からない

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。