COLUMN

コラム

株式報酬にかかる所得税とは?源泉徴収や確定申告は必須?税金について詳しく解説!

執筆者:茅原淳一(Junichi Kayahara)

これで失敗しない!

株式報酬制度の導入ガイド

近年、社会的なコーポレートガバナンス強化の気運の高まりから、多くの上場企業での導入が進む株式報酬制度ですが、皆さんは株式報酬制度における課税のタイミングは理解しているでしょうか?税務は複雑であることもあり、正確に理解することは難しいです。

そこで今回の記事では、従業員向けにインセンティブ制度の導入を検討されている経営者と実務担当者や実際に株式報酬を受け取った方に向けて、各株式報酬制度の課税タイミング・種類に関して簡潔に解説していきたいと思います。株式報酬に関する知識に疎い方でも理解が深まるように努めておりますため、最後までお読みいただければ、貴社の株式報酬制度理解の一助になると存じております。

また今回の課税に関するテーマ以外に従業員のインセンティブ設計のために用いられる、ストックオプションや株式報酬制度の概要について理解を深めたい方は、以下の記事で詳しく解説しておりますのでこちらをご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

⇒譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

「株式報酬制度ってどれが良いの?」の課題を解決!

⇒これで失敗しない!株式報酬制度の導入ガイド ダウンロードはこちら

目次

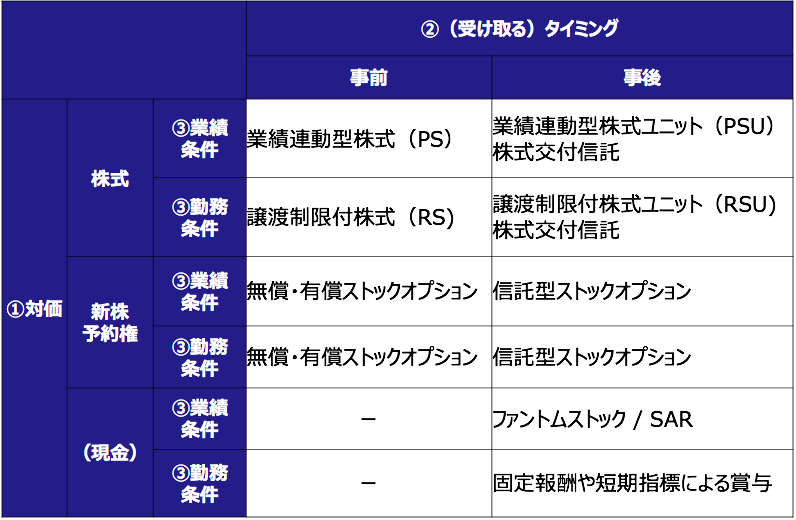

一目でわかる、株式報酬制度の分類表

株式報酬制度は、「①対価、②タイミング、③条件」の3つのポイントに注目することで株式報酬制度を整理することが出来ます。この3つのポイントを基準に株式報酬制度を分類した表を作成しました。

株式報酬制度の分類表

このように株式報酬制度は整備することが出来ます。次章では、株式報酬制度の基本的な課税タイミングについて解説します!

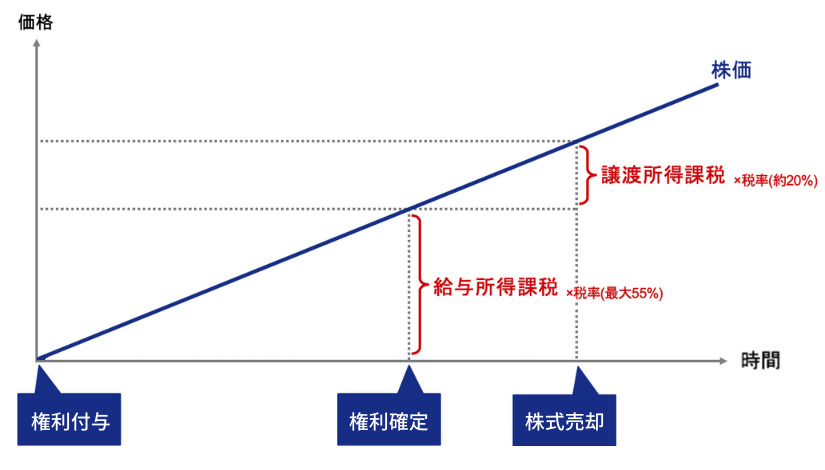

株式報酬に係る課税タイミング・種類

では、今まで見てきた株式報酬はどのタイミングで課税されるのでしょうか。株式報酬には大きく三つのフェーズが存在します。①権利付与時②権利確定時③株式売却時の3つです。

①権利付与時の課税

基本的に課税というものは、経済的利益があること、つまり何らかの利益があることを重視します。権利だけでは経済的利益を得ることは確定していないため、権利付与時のタイミングでは基本的には課税はされません。

②権利確定時の課税

次に、株式報酬の権利が確定したときです。付与対象者への権利確定のタイミングで「所得税」が発生します。

③株式売却時の課税

株式売却時には「譲渡所得」として、「所得税及び復興特別所得税」約15%+「住民税」5%で、合計約20%が課税されます。

以降では、それぞれの報酬制度の課税タイミングに関して解説しますので、ご覧ください。

確定申告も必要

株式報酬は基本的には「権利確定時」と「株式売却時」が課税対象になるため、確定申告が必要になります。

申告漏れとなったときは、「無申告加算税」が納付税額に課せられることもありますので、忘れずに必ず確定申告をするようにしましょう。

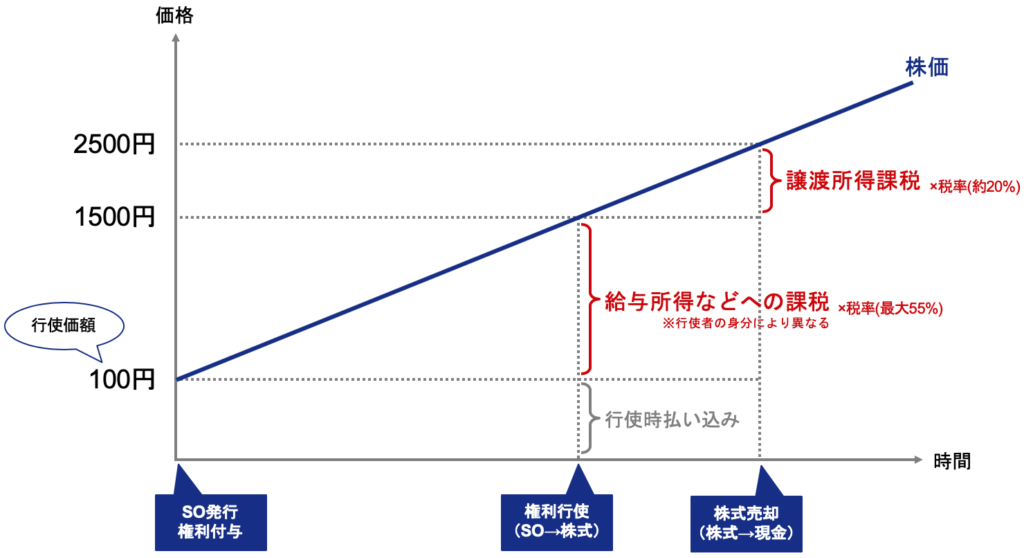

税制非適格無償ストックオプションの課税タイミング・種類

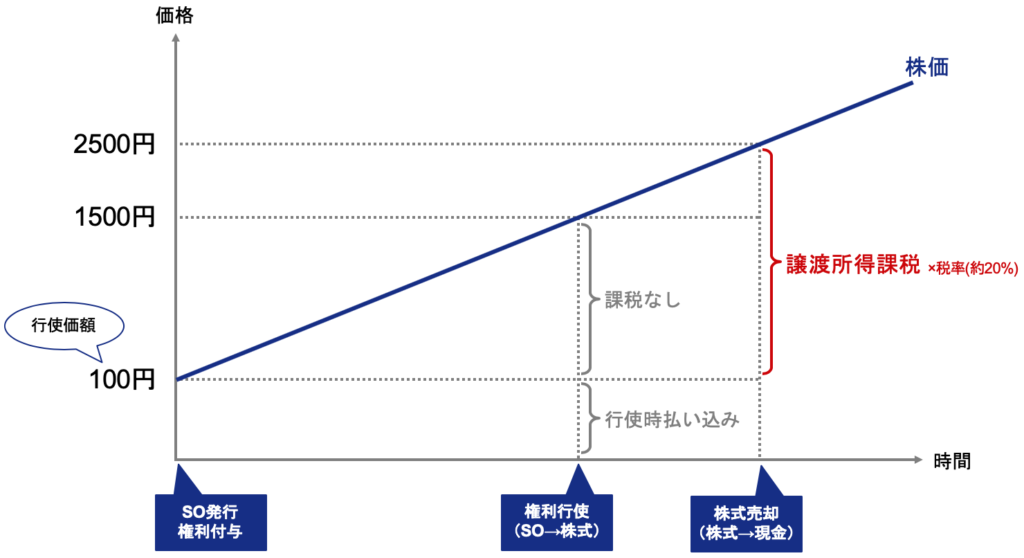

税制適格要件を満たしていない無償ストックオプションの場合、下図の通り、権利行使と株式売却の2回のタイミングで課税が発生してきます。

税制非適格無償ストックオプションに係る税金と課税タイミング

税制非適格無償ストックオプションに係る税金と課税タイミング

税制非適格SOの課税タイミング①:権利行使時に課税あり

権利行使のタイミングでは、行使時の株価から行使価額を引いた部分の金額に対して、「給与所得」として課税されます。

上図で言うと、行使時の株価1500円から行使価額100円を引いた1400円の部分に該当します。

給与所得として課税される場合、具体的には以下のように計算されます。(1万個付与された場合)

・課税対象額:(1,500円/個 – 100円/個) × 1万個 = 1400万円

・給与所得など税額:1400万円 × (所得税率(このときは33%) + 住民税率(10%))= 602万円

対象額が大きくなると、所得税は累進課税をとっているので、住民税と合わせて最大55%の税率になります。

行使時は株式を取得しただけで、実際に現金を得たわけではないにもかかわらず、税金を支払う必要があります。

億単位の税額になった際、現金を用意することが難しくなってくる場合もあるので、その点注意をしましょう。

税制非適格SOの課税タイミング②:株式譲渡時に課税あり

株式譲渡(売却)のタイミングでは、売却時の株価から行使時の株価を引いた部分の金額に対して、「譲渡所得」として課税されます。

上図で言うと、売却時の株価2500円から行使時の株価1500円を引いた1000円の部分に該当します。

具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(2,500円/個 – 1,500円/個) × 1万個 = 1000万円

譲渡所得税額:1000万円 × (所得税率(このときは15%) + 住民税率(5%))= 200万円

行使時の税額と合わせると、税制非適格無償ストックオプションの場合、602万+200万=802万円の支払いが必要になります。

税制適格無償ストックオプションの課税タイミング・種類

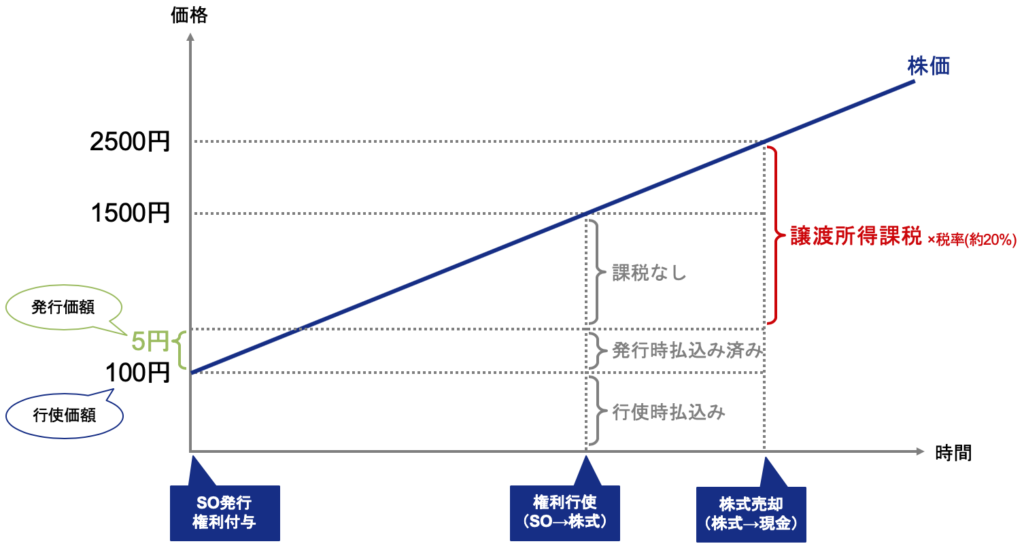

税制適格要件を満たしている無償ストックオプションの場合、下図の通り、株式売却のタイミングのみ課税が発生します。

税制適格無償ストックオプションに係る税金と課税タイミング

税制適格無償ストックオプションに係る税金と課税タイミング

税制適格SOの課税タイミング①:権利行使時は課税なし

税制適格(無償)ストックオプションは、権利行使時に課税は発生しません。

税制適格SOの課税タイミング②:株式譲渡時に課税あり

株式売却時の株価から行使価額を引いた部分の金額に対して、「譲渡所得」として課税されます。

上図で言うと、売却時の株価2500円から行使価額100円を引いた2400円の部分に該当します。

具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(2,500円/個 – 100円/個) × 1万個 = 2400万円

譲渡所得税額:2400万円 × (所得税率(このときは15%) + 住民税率(5%))= 480万円

有償ストックオプションに係る税金と課税タイミング・種類

有償ストックオプションの場合、下図の通り、株式売却のタイミングのみ課税が発生します。

有償ストックオプションに係る税金と課税タイミング

有償ストックオプションに係る税金と課税タイミング

有償SOの課税タイミング①:権利行使時は課税なし

有償ストックオプションは、付与対象者が費用を払い込んで取得するため、無償で付与されるものではないので給与扱いにはなりません。

よって権利行使時に給与所得とはみなされず、課税対象ではありません。

有償SOの課税タイミング②:株式譲渡時に課税あり

株式売却時の株価から行使価額と発行価額を引いた部分の金額に対して、「譲渡所得」として課税されます。

上図で言うと、売却時の株価2500円から行使価額100円と発行価額5円を引いた2395円の部分に該当します。

具体的には以下のように計算されます。(1万個付与された場合)

課税対象額:(2,500円/個 – 100円/個 – 5円/個) × 1万個 = 2395万円

税額:2395万円 × (所得税率(このときは15%) + 住民税率(5%))= 479万円

以上、行使価額100円・行使時株価1,500円・売却時株価2,500円(・発行価額5円)・1万個付与、と設定した場合の、それぞれの種類のストックオプションに係る合計の税額や最終的な手取り額は、下記の表の通りとなります。

ストックオプションの種類と税額・手取り額の比較

ストックオプションの種類と税額・手取り額の比較

上述の通り、無償ストックオプションは、税制適格要件を満たすことで課税の回数と合計税額も低くすることができます(税額が半分程度になるケースもあります)。

適格要件について、また無償ストックオプション全般について詳しく知りたい方は、「【無償ストックオプションとは?】税制適格の要件やデメリットを解説!」をご覧ください。

⇒シェアリングCFO、高額の副業案件のオファーが来る【1分で無料登録】

経営者が実体験した「資本政策の悩み」を解決 ⇒ファイナンスお役立ち資料はこちら!

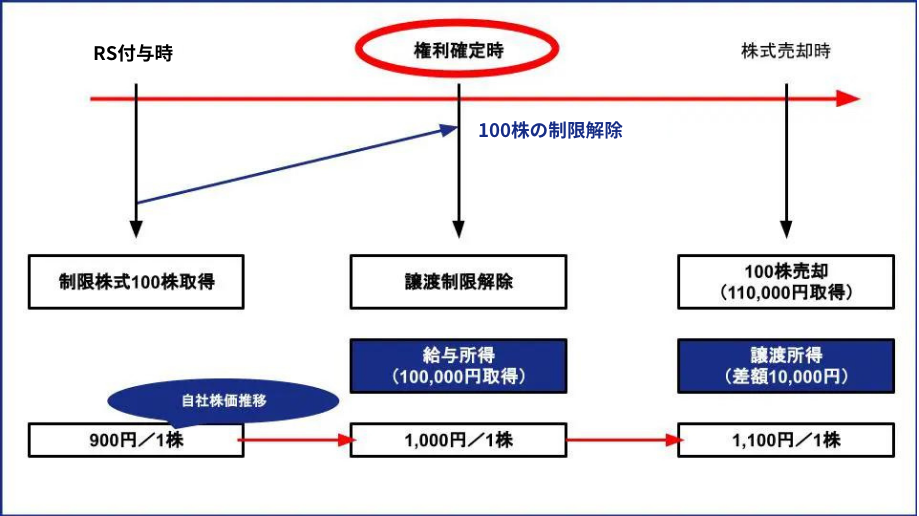

譲渡制限付株式(RS)の課税タイミング・種類

リストリクテッド・ストック(Restricted Stock 、以下 RS)とは 、いわゆる譲渡制限付株式を報酬として支給するものになります。

厳密に言えば、会社が役員に対し役員報酬として金銭債権を交付し、その後金銭債権を会社に現物出資、株式の交付を受けるか、あるいは株式の無償交付という方法を取ることになります。後者は2019年12月の会社法改正移行可能となったため、2022年4月現在では両方のパターンが見られます。

この場合における譲渡制限とは、譲渡制限期間(継続勤務要件など)を指し、株式を付与された時点では譲渡制限がかかっており、他人に譲渡することができないため、株式自体は保有していますが金銭には変えられない状態にあります。

定められた期間が過ぎ譲渡制限が解除されて初めて売却が可能になります。

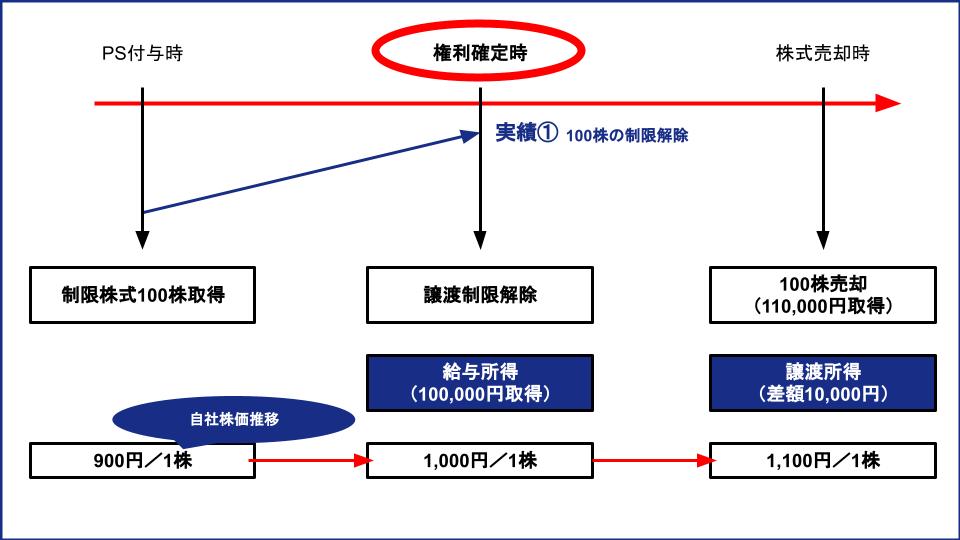

権利確定時の課税

税務処理方法:権利確定時

譲渡制限が解除され、権利が確定した時点で通常「給与所得」として課税されますが、退職時に譲渡制限解除される場合は「退職所得」に該当するため、給与課税よりも低い税率が適用されることになります。

上図の実績①の場合、100,000円が給与所得となり課税対象として扱われます。

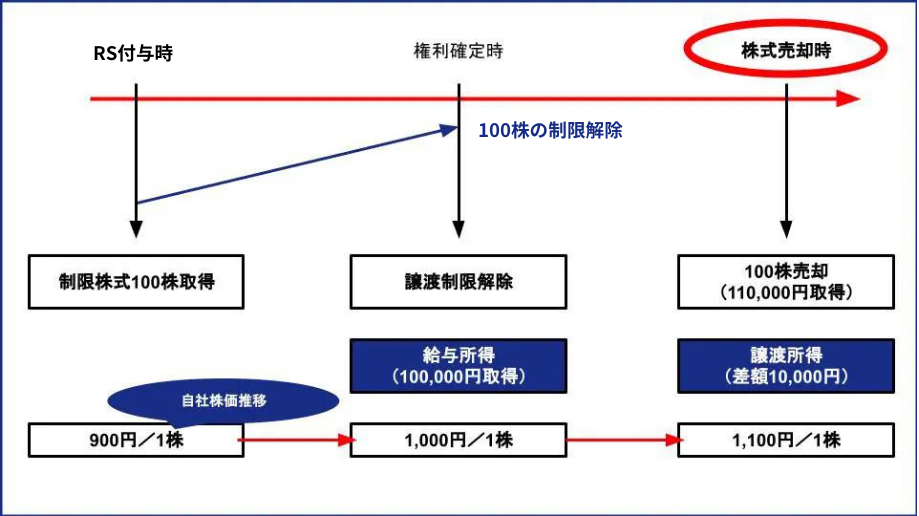

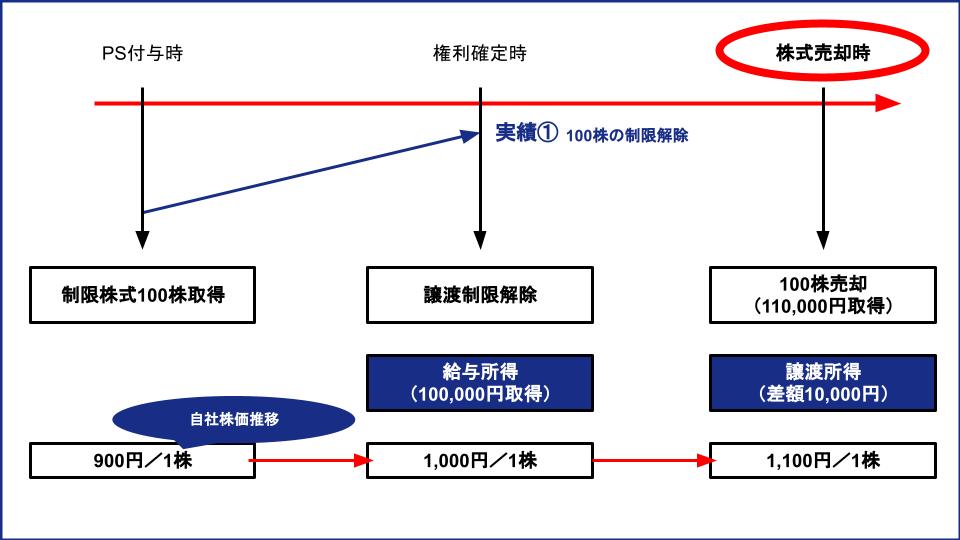

株式売却時の課税

税務処理方法:株式売却時

上図の実績①の場合、10,000円が譲渡所得となり課税対象として扱われます。

株式を売却すれば、売却した時点において株式付与時点の時価と売却価格との差額が「譲渡所得」となり課税されます。

譲渡制限付株式ユニット(RSU)の課税タイミング・種類

RSのユニット型であるリストリクテッド・ストック・ユニット(以下RSU )とは、RSとは違い譲渡制限付株式を付与するのではなく、一定の待機期間を設け、その待機期間経過時点において継続勤務要件などの要件を満たしていれば株式を付与するものとなります。

権利付与時の課税

課税タイミングに関しては、待機期間が経過し、株式が付与された時点で「給与所得」になり、課税されます。

株式売却時の課税

売却した時点において株式付与時点の時価と売却価格との差額が「譲渡所得」となり、課税されます。

業績連動型株式報酬(パフォーマンスシェア・PS)の課税タイミング・種類

パフォーマンス・シェアとは (Performance Share 、以下PS)、中長期の業績目標を立て、その目標の達成度合いに応じて受け取ることができる株式の数が変動する形態の役員報酬を言います。

会社の業績が報酬に連動するため、役員の会社への貢献度合いがより的確に報酬へ反映されることとなります。

中長期業績目標の策定時点において、一定数の譲渡制限株式が付与され、計画期間経過後の達成度合いによって、譲渡制限が解除される株数が決まるというものになります。

権利確定時の課税

会社の業績計画において、一定期間の経過時点で業績目標を達成したこと、もしくは達成度合いによって、保有株式の譲渡制限が解除された時点で「給与所得」となり課税対象となります。

税務処理方法:権利確定時

上図の実績①の場合、100,000円が給与所得となり課税対象として扱われます。

株式売却時の課税

譲渡可能となった株式を売却した時点において、権利確定時の時価を取得価額として譲渡価額との差額が譲渡所得となり、課税されます。

税務処理方法:株式売却時

上図の実績①の場合、10,000円が譲渡所得となり課税対象として扱われます。

パフォーマンスシェアについて、より詳しくは以下の記事で解説していますので、興味のある方はご覧ください。

参照:【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

業績連動型株式ユニット(パフォーマンスシェアユニット・PSU)の課税タイミング・種類

PSのユニット型であるパフォーマンス・シェア・ユニット(以下、PSU )とは、中長期の業績目標の達成に応じてその達成時点において株式報酬を支払うものを言います。

権利付与時の課税

待機期間が経過し、株式が付与された時点で「給与所得」となり、課税されますが、その納税充当金として報酬額の30〜50%を現金(残りの50〜70%を株式)で支給する設計も多く見られます。

株式売却時の課税

株式を売却したタイミングで株式付与時点の時価と売却価格との差額が「譲渡所得」として課税されます。

株式交付信託の課税タイミング・種類

株式給付信託とは、自社株購入資金または株式そのものを外部に委託し、一定期間経過後に株式または株式を市場で売却した対価を報酬として支給するタイプの株式報酬です。実際に株式にて報酬を支給する際に自社株式で払戻しを行う仕組みを言い、 RS/RSU/PS/PSU どの類型にも対応しています。

役員向け、従業員向け等、さまざまな用途によって使い分けがされています。

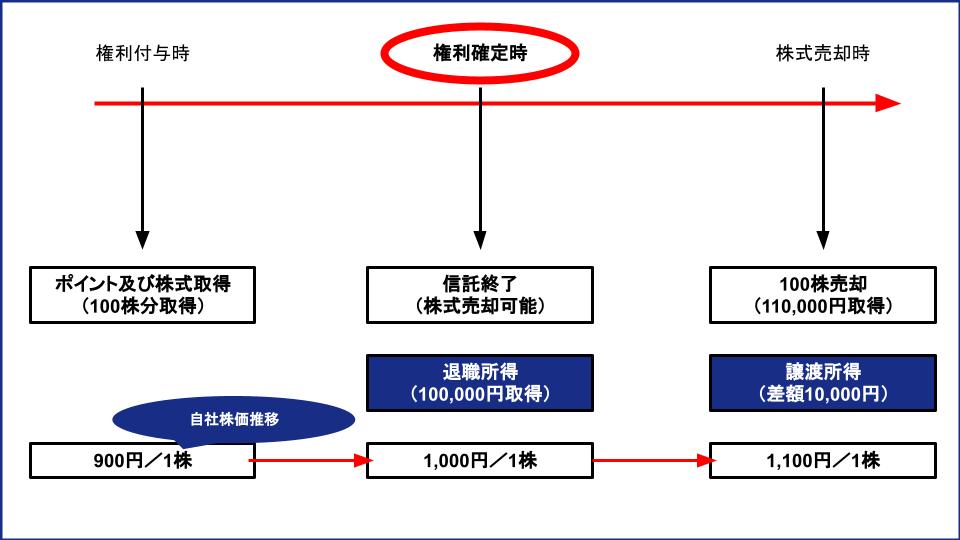

株式付与時(信託終了時)の課税

株式自体の交付を受ける権利確定日において、受益者である役員や従業員は在職時には給与所得、退職時には「退職所得」となり課税対象となります。

税務処理:権利付与時

給与所得の場合、最大約55%の給与課税が適用されますが、退職所得として扱われる場合最大約25%で済む退職金課税が適用されますので、株式交付信託は退職金の1つとして付与されることが多いです。

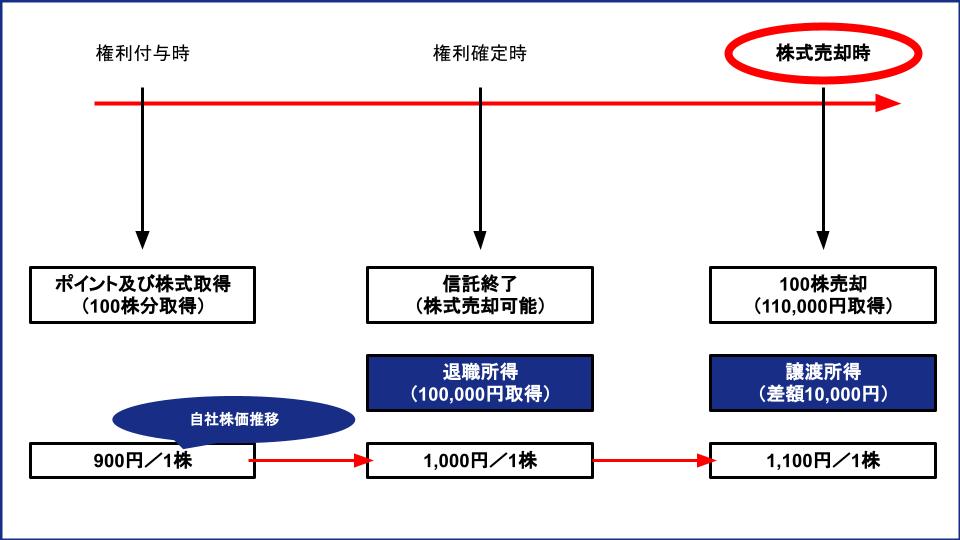

株式交付時(信託終了時)の課税

株式を売却した時点において、権利確定時の時価を取得価額として譲渡価額との差額が譲渡所得となり、課税されます。

税務処理:株式交付時(信託終了時)

株式交付信託について、より詳しくは以下の記事で解説していますので、興味のある方はご覧ください。

参照:【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

まとめ

いかがだったでしょうか?各株式報酬制度に関して網羅的に課税タイミングを網羅してきました。課税タイミングは株式報酬ごとに異なり、自分が付与される株式報酬を十分理解する必要があります。株式報酬について気になった方は是非弊社にご相談ください。

SOICOでは、ストックオプションや株式報酬制度の設計・導入に関するコンサルティングを提供しております。役員や従業員に対する報酬制度についてもっと詳しく知りたいという方や、導入を検討しているという方は、下記のフォームよりサービス資料をご確認ください。

また今回の記事では、株式報酬制度の課税について中心に解説しましたので、ストックオプションや株式報酬制度について理解を深めたい方は下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

<セミナーのご案内>

SOICOでは、ストックオプション勉強会を毎月定期的に開催しています。専門家による無料個別診断も付いていますので、ぜひ一度ご参加ください。

最後までお読みいただきありがとうございます。

また、株式報酬制度のご導入やコーポレートガバナンス・コードへの対応を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、個別の無料相談会を実施しております。

・自社株式報酬制度を導入したいがどこから手をつければいいか分からない

・CGコードや会社法改正を踏まえた株式報酬制度の設計は具体的にどうすべきか分からない

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。