COLUMN

コラム

【従業員・役員は必読!】 ストックオプションの行使はインサイダー取引規制に違反しないか?

執筆者:土岐彩花(Ayaka Doki)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

こんにちは、SOICO株式会社の土岐です!

優秀な人材の確保や企業価値の向上、社員のモチベーションアップを目的として、企業から役員や従業員に付与するストックオプション。

IPOを目前とする企業などは特に、今後の企業成長を担う人材の獲得や維持のために、ストックオプションの導入を検討していることと思います。しかし、ストックオプションのリスクなどを正確に理解している方も多くないのではないでしょうか。

そこで今回の記事では、ストックオプションの行使はインサイダー取引規制に違反しないかを簡潔に解説していきたいと思います!

今回の記事を読み進める前に、ストックオプションの基礎知識についておさらいしておきたい方は、以下の記事で詳しく解説しておりますので、まずはこちらをご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

⇒【経営者必見】ストックオプションの導入方法とは?導入に必要な手続きや注意点を徹底解説!

また、IPOについて、次の記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒上場のために必要な売上基準とは?IPOのための業績について解説

⇒上場審査とは?審査基準・審査の流れ・審査通過のポイントを徹底解説!

⇒IPOの失敗を防ぐには?IPO失敗理由・失敗事例・失敗の回避方法を解説

⇒上場ゴールとは?上場ゴールに陥らないためのポイントを詳しく解説

目次

ストックオプションの行使とインサイダー取引規制

結論から先に述べますと

[インサイダー取引規制の適用除外]

・ストックオプションとして付与されている新株予約権を行使して株式を取得する場合

[インサイダー取引規制の適用対象]

・ストックオプションを行使して取得した株式を売却する場合

とくに、インサイダー取引規制の適用対象となるのは株価の状況を見て権利行使・株式取得・売却を行う場合でも、未公表の事実を知っていると取得した株式の売却ができない場合があります。

ストックオプションで得られる権利全てがインサイダー取引規制の適用から除外されるわけではありません。

本記事では、ストックオプションとインサイダー取引について詳しく説明していきます。

ストックオプションの行使の流れと注意点

良い行使タイミングは「行使価額<自社の株価」になったとき

ストックオプションの行使タイミングは、明確なルールがあるわけではありません。

1番良いストックオプションの行使のタイミングは「行使価額<自社の株価」になった時です。

例えば、1株あたりに行使価額100円で会社からストックオプションを付与(1株100円で自社株を購入できる権利)された場合、株価が100円を上回ったタイミングで行使・取得した株式を売却することで、利益が得られます。

ストックオプションの行使・株価についてはこちらの記事もご参照ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

⇒非上場企業における株価算定方法とは?活用場面・方法・費用・流れについて徹底解説!

⇒【未上場企業】”株価算定”と”ストックオプションの行使価額”の関係を徹底解説

権利行使期間に注意

先ほどもお伝えした通り、基本的に行使タイミングは自由ですが、ストックオプションには、付与時に「権利行使期間」が定められていることが多いです。

行使期間とは、その名の通りストックオプションを行使できる期間、つまり権利を使って自社株を購入できる期間のことをいいます。

例えば、税制適格無償ストックオプション(行使時に課税されない)の場合「当該新株予約権の行使は、当該新株予約権に係る付与決議の日後2年を経過した日から当該付与決議の日後10年を経過する日までの間に行わなければならないこと。」と法律で義務付けられています。

税制適格ストックオプションについての詳細は、こちらの記事をご覧ください。

⇒【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

⇒【令和5年度税制改正大綱】税制適格ストックオプションの変更点|スタートアップ育成5か年計画を背景とした今後のロードマップも解説

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

⇒税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

これはストックオプション付与から2年以上経たないと税制適格ストックオプションとして行使できないことを意味します。

ストックオプションの行使~売却の手続き・流れ

ストックオプションが付与され行使する手続き・流れは以下の通りです。

(1)ストックオプションが付与される(=自社株式を一定価格で取得できる権利を与えられる)

↓

(2)ストックオプション口座を開設する

※税制適格のみ口座開設必要。税制非適格・有償の場合は不要。

↓

(3)ストックオプションの行使価額を払い込み、自社株式を購入する(ストックオプションの権利行使)

↓

(4)信託銀行などを通じて株式の発行処理が行われる

↓

(5)ストックオプション口座に株式が入庫される

※入庫とは、証券会社が株式を預かり保管すること

↓

(6)好きなタイミングで売却する

↓

(7)売却額が振り込まれる

ストックオプションの行使についてさらに詳しい情報は下記の記事をご参照ください。

⇒【従業員・役員は必読!】ストックオプションの行使タイミングを徹底解説!行使期間・手続き方法・行使時の注意点までわかりやすく解説!

インサイダー取引についてわかりやすく解説

インサイダー取引とは、会社の内部情報(重要事実)を知る人が情報が公表される前に株式の売買を行うことをいいます。

例えば、企業の従業員が社内打ち合わせでとある上場企業を買収することを知り、その買収が公表される前にその上場企業の株を購入した場合、インサイダー取引となります。

インサイダー取引が規制されている理由は、証券市場の公平性と健全性を保つためになります。

インサイダー取引の対象者

インサイダー取引の対象者は「会社関係者」と「情報受領者」の2つに分けられます。

会社関係者

会社関係者は、役員や従業員だけでなくパートやアルバイト、派遣社員なども含んだ者のことをいいます。

代表的なものとして、以下のような者もインサイダー取引の対象者となります。

・上場会社などの役職員(グループ会社の役職員)

・退職後1年以内の元役職員

・契約を締結している取引先

・株式を3%以上所有している者

・法令に基づく権限を有する公務員

・会計監査を担当する会計士

・顧問弁護士

・増資の際の元引受となる証券会社

情報受領者

情報受領者は、会社関係者を通じて直接情報を知った者のことをいいます。

会社の従業員がこっそり知った情報を家族や友人などに話し、それを聞いた人が情報が公開される前に株を売買してしまうことでインサイダー取引となります。

会社に関係ない者でもインサイダー取引の対象となるので注意が必要です。

情報受領者の他に第二次情報受領者もインサイダー取引の対象となります。

この第二次情報受領者とは、企業に取材したジャーナリスト、アナリストや記者から報告を受けた者などのことをいいます。

対象となる範囲が広いので注意が必要です。

例外として、情報を知っていたとしても、一定の計画に従い毎月定時定額の買い付けを行う従業員持株会によって取引した場合は、インサイダー取引の適用除外となります。

インサイダー情報となる重要事実とは

重要事実とは、株式投資をする投資家の判断に影響を与える重要な事実のことをいいます。

この重要事実とは金融商品取引法によって、上場企業に関する事実と子会社に関する事実に分けられています。

具体的には以下の5つに分類されます。

(※本記事では上場会社の場合について説明しています。)

・決定事実

・発生事実

・決算情報

・バスケット条項

・子会社に関する重要事実

決定事実となる項目

重要事実の中で、決定事項となる項目は以下になります。

・株式または新株予約権の発行

・資本金の額の減少

・資本準備金または利益準備金の額の減少

・自己株式の取得

・株式無償割当てまたは新株予約権無償割当て

・株式の分割

・剰余金の配当

・株式交換

・株式移転

・合併

・会社分割

・事業の譲渡または譲受け

・解散

・新製品または新技術の企業化

・業務上の提携または業務上の提携の解消

・子会社の異動を伴う株式の譲渡または取得

・固定資産の譲渡または取得

・事業の全部または一部の休廃止

・上場の廃止などの申請

・破産・再生・更正手続き開始の申立て

・新たな事業の開始

・公開買付けに係る対抗買いの要請

・預金保険法74条5項の規定による申出

発生事実

重要事実の中で、発生事実となる項目は以下になります。

・災害に起因する損害または業務遂行の過程で生じた損害

・主要株主の異動

・上場廃止などの原因となる事実

・訴訟の提起または判決など

・仮処分命令の申立てまたは裁判など

・行政庁による処分

・親会社の異動

・会社以外の者による破産手続開始の申立てなど

・手形などの不渡など

・親会社に係る破産手続開始の申立てなど

・債権の取立不能または取立遅延のおそれ

・主要取引先との取引の停止

・債務免除などの金融支援

・資源の発見

・グリーンシート銘柄指定の取消原因事実

決算情報

重要事実の中で、決算に関する事項は業績予想と配当予想の修正になります。

以下の項目のそれぞれに関する予想の変動の割合が重要事実にあたるかどうかの基準となります。

・売上高

・経常利益

・純利益

・剰余金の配当

バスケット条項

バスケット条項は、ここまで触れてきた重要事実である「決定事実」「発生事実」「決算情報」以外で運営、業務または財産に関する事実で投資者の投資判断に著しい影響を及ぼすものをいいます。

具体的なバスケット条項違反の事例によると、違反行為者は、ある上場会社の過年度の決算数値に過誤があることが発覚した旨の重要事実について、ある上場会社の社員から伝達を受け、当該重要事実の公表前にある上場会社の株式を売りつけた。

このケースは、過年度の決算数値の過誤の発覚について

・過誤が複数年にわたり、訂正額が大規模であり上場廃止・信用低下の恐れがある

・利益水増しなどの意図した会計処理との疑念がもたれ、ある上場会社の今後の業務展開に重大な支障を及ぼしかねない

この事実は、「当該上場会社等の運営、業務又は財産 に関する重要な事実」で「投資者の投資判断に著しい影響を及ぼすもの」であり、バスケット条項に該当すると判断されました。

子会社に関する重要事実

子会社の情報も投資判断に重要な影響を及ぼすものを重要事実としています。

具体的には以下の4点になります。

・子会社に関する決定事実

・子会社に関する発生事実

・子会社に関する決算情報

・子会社に関するバスケット条項

重要事実の公表の定義

ここまで説明してきたような重要事実を知りつつも、これら重要事実が公表される前に株を売買することはインサイダー取引となります。

公表の具体的な定義は以下のようになります。

・2以上の報道機関に対して公開され、12時間経過したこと

・東証が運営するTDnetなどによる公衆の縦覧に供されたこと

・有価証券届出書などに記載し、公衆の縦覧に供されたこと

この少なくともどれか1つの方法で公表された後であれば、重要事実を知った会社の株を購入しても違反にはなりません。

インサイダー取引が明るみになる2つの原因

インサイダー取引が明らかになる主な原因は以下の2つがあります。

・日本証券取引所自主規制法人による監視と調査

・内部告発

それぞれについて説明していきます。

原因①:日本証券取引所自主規制法人による監視と調査

インサイダー取引の監視については、日本証券取引所自主規制法人が担当しています。

業務内容は特定銘柄の売買状況に関する調査や取引状況に関する審査などになります。

もしも、取引に違法性が確認できる場合は、金融庁が管轄する証券取引等監視委員会に通達され、課徴金納付勧告など適切な措置が下されます。

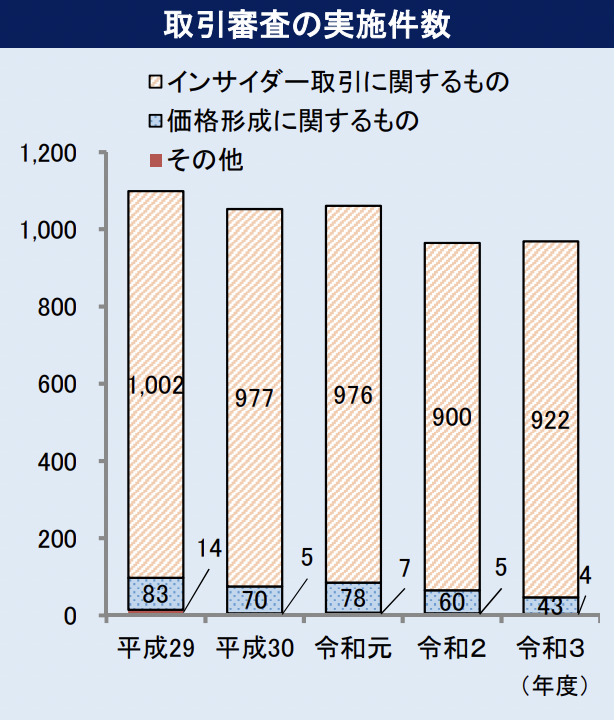

証券取引等監視委員会によると、令和3年度の不公正取引などを把握する取引審査の件数は969件にもおよびました。

証券取引等監視委員会の活動状況の公表について((https://www.fsa.go.jp/sesc/reports/n_2021/n_2021c.pdf)引用

余談ですが、この証券取引等監視委員会は金融ドラマで有名な「半沢直樹」に登場する黒崎駿一が所属する組織でもあります。

ドラマの中で、片岡愛之助さん演じる黒崎は金融庁の所属と言っていましたが、正確な役職は「証券取引等監視委員会事務局証券検査課統括検査官」というかなり長い名前になっています。

原因②:内部告発

証券取引等監視委員会は情報提供窓口を開設しており、

・市場の不正が疑われる情報

・投資者保護上問題がある情報

を持っている人からの情報提供を受け付けています。

内部告発の方法は、インターネット(証券取引等監視委員会のホームページ)、電話、郵送、FAXとさまざまな手段があります。

ただし、いたずら通報などを避けるために通報者は

・通報対象となる事実に関係する事業者に雇用されている労働者

・通報の日前1年以内に当該労働者であった者

・通報に不正の利益を得る目的、他人に損害を加える目的などがないこと

・通報対象となる事実が真実であると信ずるに足りる相当の理由、証拠などがあること

など要件を満たしている必要があります。

内部告発については、こちらの記事もご参照ください。

⇒内部通報制度とは?ガイドラインや法改正、義務化、メリット・デメリットを解説

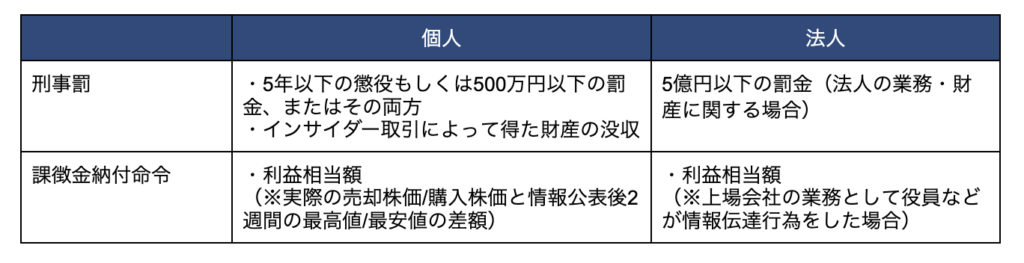

インサイダー取引規制に違反した場合

インサイダー取引規制に違反すると、個人および法人に対して以下のような罰則があります。

懲役の年数も罰金の金額もかなり大きなものであることから、インサイダー取引がかなり重い犯罪であることがわかります。

懲役の年数も罰金の金額もかなり大きなものであることから、インサイダー取引がかなり重い犯罪であることがわかります。

とりわけ、ストックオプションの行使に関わるインサイダー取引もこの刑罰の例外ではありません。

知らなかったでは済まされないので、正しく知ることでリスクを下げていくことも重要です。

ストックオプションの行使時のリスクを下げていくための対策

一般的にストックオプションを受け取る人全員がストックオプションに詳しいわけではありません。

ストックオプションの行使や売却に関するタイミングやルールを知らずにアクションを起こしてしまうとインサイダー取引に違反してしまう可能性はあります。

そこでストックオプション行使時のリスクを下げて行くための対策として

・自社の法務部への確認

・金融の専門家への相談

をお勧めします。

自社の法務部に確認

社内に法務部がある会社だと、契約や金融まわりに関する法律に詳しい人がいることが多いです。

ストックオプションの行使がインサイダー取引規制の適用除外を受ける場合について相談してみることをお勧めします。

金融の専門家に相談する

ストックオプションに関する事柄は専門性が高いので、外部の専門家に相談することもストックオプションの行使時のリスクを下げる1つの手段になります。

金融の専門家として、会計士だけでなく金融関係に強い弁護士も相談する相手として適切だといえます。

まとめ

今回は、ストックオプションとインサイダー取引の説明を中心に「ストックオプションの講師はインサイダー取引規制に違反しないかどうか」についてまとめてみました。

ストックオプションに関する取り決めや扱いは専門性が高く、かつ対応に労力を要するという声をよく聞きます。

また、この記事を読んで、ストックオプションとインサイダー取引の関係が分かったとしても、より詳細に研究・検討する上で、税務・法務・会計上もう一歩踏み込んだ疑問点や、活用方法、事例に関する質問も出てくることと思います。ご不明点やさらなるご質問、こういった内容をまとめてほしいなどのご要望がありましたら、以下からお気軽にお問い合わせください。

最後までお読みいただきありがとうございます!

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。