COLUMN

コラム

シリーズCとは?定義・資金調達額・資金調達方法ごとの特徴/注意点を徹底解説!

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

シリーズCとはスタートアップ・ベンチャー企業に対する投資ラウンドの一つを指す言葉です。

スタートアップ・ベンチャー企業を経営する方にとって、資金調達をどのように行うか考えることは重要ですが、中には、

「今自社で行うべき資金調達の方法が何かわからない」

「資金調達を成功させるためにはどうすればよいかわからない」

という方もいらっしゃるかもしれません。

そこで、今回の記事では、

・投資ラウンドとは

・シリーズCの定義・資金調達額

・シリーズCの評価ポイント

・イグジットとは

・シリーズCにおける資金調達方法

・資金調達方法別のメリット・デメリット

・シリーズCの資金調達事例

について、詳しく解説していきます!

目次

投資ラウンドとは

投資ラウンドとは、投資家がスタートアップ企業に対して投資をする際に、投資検討先の企業の状況を数段階に分けて把握するための指標のことを言います。

投資ラウンドは、大抵、

①シード期

②アーリー期

③シリーズA

④シリーズB

⑤シリーズC(←今回のテーマ)

⑥シリーズD

の6つの段階に分けられます。

※あくまで一般的な分類方法であり、企業によっては記載の内容に当てはまらない場合がございます。予めご留意ください。

今回はその中のシリーズCについて解説します。

シリーズCの前であるシリーズBやシリーズA、シード期について詳しく知りたい人は以下の記事もご参照ください。

⇒(シード期)シード期とは?定義や資金調達方法、事業成功のため行うべきことを徹底解説!

⇒(アーリー期)アーリーステージとは?調達方法の選択肢や調達額目安、調達時のポイントを徹底解説!

⇒(シリーズA)シリーズAとは? 定義・資金調達額・各資金調達方法のメリット/デメリットを徹底解説!

⇒(シリーズB)シリーズBとは?定義・資金調達額・各資金調達方法のメリット/デメリットを解説!

⇒(シリーズD)シリーズDとは?定義・資金調達額・資金調達方法・イグジットについて徹底解説!

資金調達ラウンド(シード期~シリーズD)

スタートアップ企業は、自社が位置する投資ラウンドによって、資金調達のアプローチを柔軟に変える必要があります。

投資ラウンドの概要については下記の記事で解説しておりますので、合わせてご参照ください。

⇒ベンチャー・スタートアップの資金調達方法とは?投資ラウンド別・調達事例を含めて徹底解説!

シリーズCの定義・資金調達額

シリーズCは、一般的に、一つ前の段階であるシリーズBを経て、黒字経営が安定化しており、IPOやM&Aなどを通じたイグジットを意識するラウンドです。

そのため、自社の状況にマッチするイグジット手段の見極めが求められる時期でもあります。

シリーズCにおける一部の企業では、資金調達を必要としないほど収益が安定するケースも見られます。

しかし、経営が安定した企業においても、市場の動向やニーズの変化等の影響を受けて収益が急激に減少するリスクがあるため、シリーズCは依然として資金調達の重要性は高い時期といえます。

その他、企業規模の拡大や日本全国や海外を視野に入れた事業展開を進める場合においても、追加の資金調達が必要になりますので、数十億円程度の資金調達を行う企業が多いです。

シリーズCの評価ポイント

シリーズCでは、顧客に製品を十分に利用してもらっており、PMFが進行しています。

スタートアップ企業がこの段階に到達すると、売上高や利益などの財務情報が蓄積されて、徐々に財務上の数値で企業を評価できる状態になります。

また、シリーズCでは、事業や製品に対する市場からの評価が可視化されることによりスタートアップ企業の事業の将来に対する予測の精度が向上します。

事業計画の精度が向上し、資本投下量について定量的な議論が行える状況になっています。

このように、財務上の数値で評価される状況がさらに進行すれば、上場企業として評価することが可能な状態に近づきます。

イグジットとは

イグジット(EXIT)とは、高い成長率が見込める未上場企業や企業再生を目指す会社などの株式を持つ創業者や出資者(ベンチャーキャピタル・再生ファンドなど)が第三者に株式を売却したり、株式の公開をしたりすることにより、投資資金の回収や利益の獲得を行うことをいいます。

ハーベスティングと呼ばれることもあります。

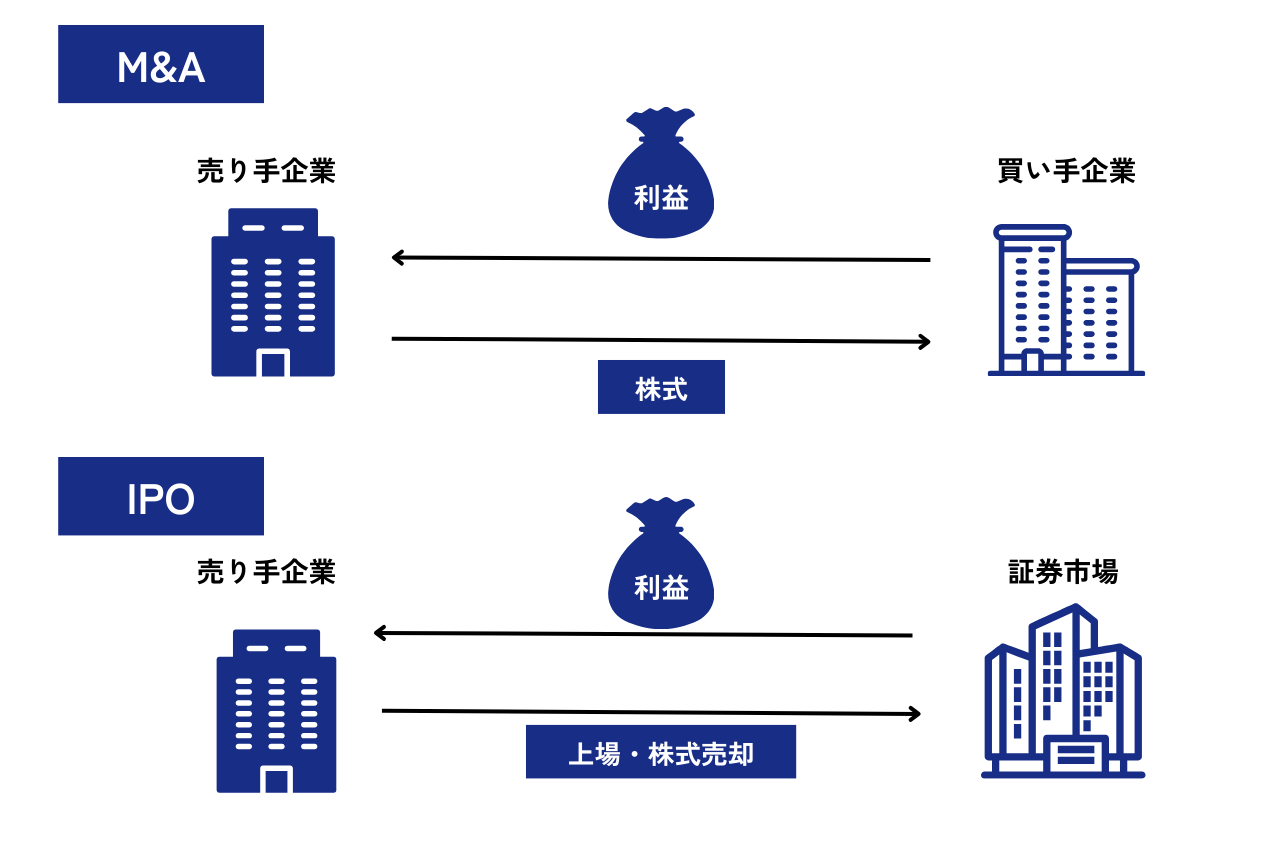

イグジットの種類としては、M&A(バイアウト)とIPO(株式公開)などがあります。

M&A

M&Aとは、Mergers and Acquisitionsを略したものです。

「企業・事業の合併や買収」の総称で、他の事業会社や投資会社に対して株式・事業を売却することで資金を得る手法のことをいいます。

「バイアウト」と呼ばれることもあります。

M&Aによってイグジットを図る際は、株式譲渡や事業譲渡などの手法が採用されるケースが多いです。

また、M&Aの手法の一つとして、MBOもあります。

MBOはManagement Buyoutを略したもので、経営陣などによる自社株買いを意味します。

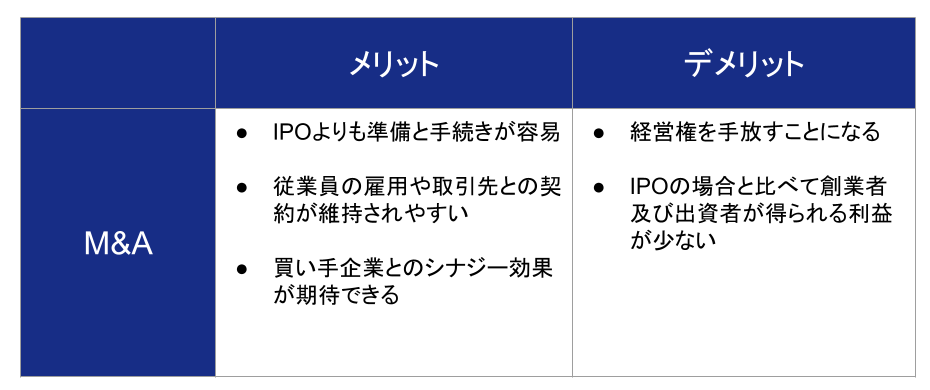

M&Aのメリット/デメリット

イグジットをM&Aにて実施するメリットは、IPOよりもイグジットを実現しやすい点です。

IPOの場合、イグジットを果たすうえで純資産額や利益額など、さまざまな条件を満たす必要がありますが、M&Aの場合、買い手側企業を見つけられればイグジットを果たすことが可能です。

手続きに関しても、IPOよりもM&Aの方が簡単に済ませられます。

また、M&Aの場合、買い手側企業が買収を望めば取引を成立させられるため、赤字企業であったり、IPOの実現が不可能な企業であっても、事業に将来性があればイグジットを果たせる可能性があります。

さらに、従業員の雇用や取引先との関係なども維持されやすく、シナジー効果が得られやすいこともメリットといえます。

一方、M&Aを実施するデメリットは、経営権を手放すことになる点です。

M&Aでイグジットを実施する場合、経営権は買い手側企業に移動するため、M&A実施後に経営陣の1人として経営に参画できるケースはありますが、経営トップとしての権限はほとんど消滅してしまう可能性が高いです。

また、一般的に、M&Aによるイグジットでは、IPOと比べて、創業者および出資者の獲得できる利益が少なくなるといわれています。

IPO

IPOとは株式公開のことをいい、株式を証券取引所に上場させることでイグジットを図る方法です。

IPOを行う際は、一般的に株価が高騰するため、創業者などは株式を売却することで投資資金を回収し利益を得ることができます。

また、株式を上場することによって不特定多数の投資家が取引できるようになるため、多額の資金調達をすることも可能になります。

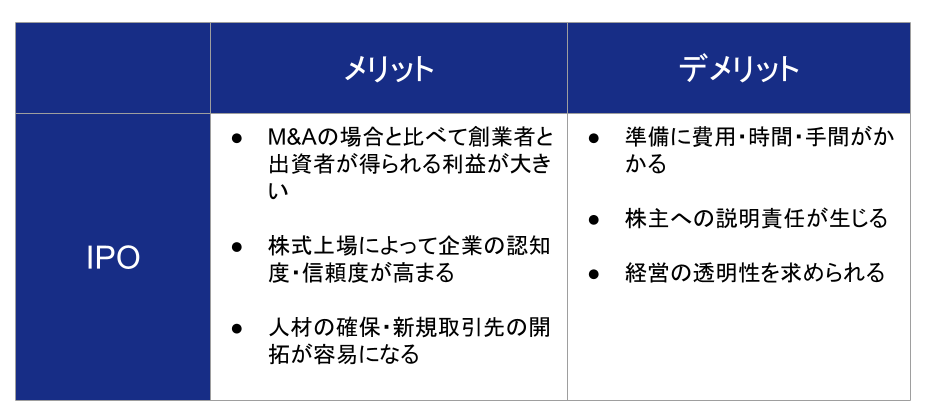

IPOのメリット/デメリット

IPOによってイグジットを実施するメリットは、M&Aの場合と比べて創業者や出資者が得られる利益が大きい点があげられます。

上場することで企業の認知度や信用度が上がり、人材を確保しやすくなったり、新規取引先と取引を開始することができるなどのメリットもあります。

一方、IPOのデメリットは、費用・時間・手間がかかるという点にあります。

IPOの条件を満たせるだけの事業に成長させるには多額の費用がかかるうえに、IPOの監査を受ける際も、純資産額や利益額などといった、多くの条件を満たす必要があり、IPOの監査を通過するまでに、膨大な時間と手間がかかります。

IPOによるイグジットでは、有価証券報告書など、多くの書類を作成し提出する必要があり、IPOによって株式を売却するタイミングでも、TOB(株式公開買付け)に関する煩雑な手続きを行わなくてはなりません。

そして、IPOでは株式を上場するため、株主に対する説明責任を果たすためにも経営の透明性が求められます。

シリーズCにおける資金調達方法

繰り返しになりますが、シリーズCは、一般的に、黒字経営が安定化しており、IPOやM&Aなどを通じたイグジットを意識するラウンドです。

シリーズCにおける資金調達方法は以下があげられます。

・VC・CVCから出資を受ける

・PEファンドから出資を受ける

・金融機関から融資を受ける

VC・CVCから出資を受ける

シリーズCでは数十億円規模の資金調達を行うため、複数のVC・CVCから出資を受けるのが一般的です。

また、シリーズCは企業規模および事業規模をさらに拡大していく段階であるため、

・自社の事業を拡大するためのノウハウが得られるか

・自社の事業を拡大するために必要な人材の提供を受けられるか

このような点を意識して、出資してくれるVC・CVCを探し、検討・交渉するとよいでしょう。

VCからの出資に関わるエクイティファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

PEファンドから出資を受ける

PEファンドは投資ファンドの一種で、VCと類似する特徴を持っています。

成長余地はあるものの、何らかの要因で潜在的な成長力を活かしきれていない企業に投資(投資先企業の株式を過半数取得することが一般的)し、企業価値を高めてからイグジットしてリターン獲得を目指すファンドを指します。

金融機関から融資を受ける

VC・CVC、PEファンドからの出資のほかに、金融機関から融資を受けることで資金調達をすることも可能です。

シリーズCでは、黒字経営が安定化しているケースが多く、融資の審査に通過できると想定されるので、これまでの投資ラウンドとは異なり、民間の金融機関からの融資が受けられます。

金融機関からの融資による資金調達の方法は以下があげられます。

・シンジケート・ローン

・プロパー融資

・制度融資

また、融資ではありませんが資金調達方法の1つとして、ファクタリングという方法もあります。

制度融資とプロパー融資、シンジケートローンを含むデットファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】デットファイナンスとは?種類/メリット・デメリット/事例について解説!

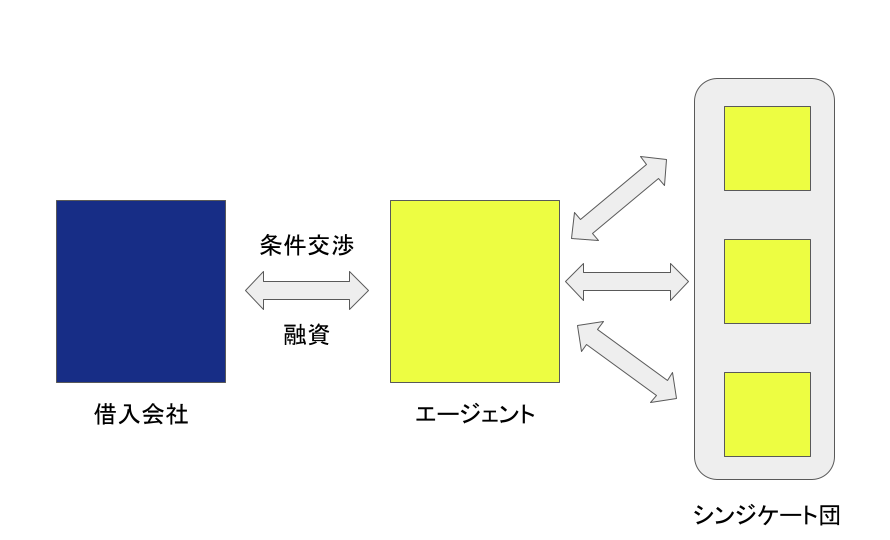

シンジケート・ローン

シンジケート・ローンの仕組み

シンジケート・ローンとは、複数の金融機関が協調してシンジケート団を組成し、同一の融資契約書にもとづいて同一条件で融資を行う資金調達手法のことです。

シンジケート・ローンで資金調達を行うメリットは以下の通りです。

・一度の融資で多額の資金調達を行える

・財務管理が容易になる

・事務手続きの負担を軽減できる

一方、シンジケート・ローンで資金調達を行うデメリットは以下の通りです。

・融資実行までのハードルが高い

・通常の融資では発生しない手数料がかかる

・多数の当事者への対応が難しい

シンジケート・ローンの利用には、事業規模や信用力などに関して厳しい融資条件が設定されているケースが多く、審査の通過ハードルは高いですが、シリーズCまで進んできたスタートアップ企業であればシンジケート・ローンによる資金調達を行うことができる可能性は十分あります。

プロパー融資

プロパー融資とは、「金融機関からの直接融資」のことをいいます。

信用保証協会などによる保証がないので、金利は低く審査が厳しいのが特徴です。

大企業〜中堅企業がメインで、銀行からの信頼が厚い優良企業でないとプロパー融資は厳しいです。

また、創業から3期未満の新興企業は融資を受けづらいと言われています。

シリーズCまで段階が進んでいるスタートアップ企業は、製品・サービスが顧客に十分に利用されており、売上の実績もあり、黒字経営が安定化しているので、プロパー融資を受けることも難しくないといえます。

制度融資

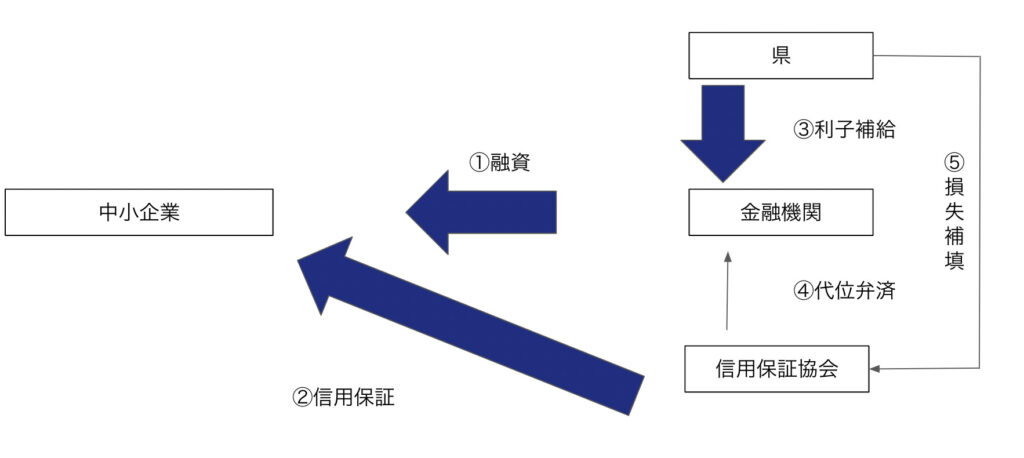

制度融資とは、

・地方自治体

・金融機関

・信用保証協会

の3つの機関が連携して、企業に融資を行う仕組みのことをいいます。

制度融資の仕組み

都道府県や市町村などの地方自治体と信用保証協会が関わることにより、中小企業が金融機関から融資を受けやすくするための制度になっています。

ただし注意点として、

・地方自治体など行政が関わってくるので、融資の実行まで時間がかかる

・銀行への利子に加えて、保証協会への手数料(年率0.45〜2.20%)がかかる

などがあります。

ファクタリング

ファクタリングとは、企業の持っている売掛債権を金融機関などに買い取ってもらうことにより、売掛金を早期に現金化する方法です。

銀行融資と比べると資金調達までの期間が短いことがメリットで、最短で即日の現金化が可能な場合もあります。

しかし、資金調達までの期間が短い分、手数料が比較的高額になるなどのデメリットもあります。

資金調達を実行する際の手段の一つとして調べておき、検討するとよいでしょう。

シリーズCの資金調達事例

ここからは、シリーズCにおける資金調達の成功例をご紹介します。

株式会社ビビッドガーデン

「食べチョク」を運営する株式会社ビビッドガーデンは、2022年6月14日、約13億円の第三者割当増資を行ったと発表しました。

「食べチョク」を運営する株式会社ビビッドガーデンは、2022年6月14日、約13億円の第三者割当増資を行ったと発表しました。

今回の資金調達の引受先として、既存株主のジャフコグループ株式会社、NOW株式会社のほかに、新規株主12社が出資していますが、そのうち、株式会社FFGベンチャービジネスパートナーズや、山口キャピタル株式会社など、地方銀行系のベンチャーキャピタルが6社参加しています。

自治体や地域との連携をさらに強化するために、地方銀行系ベンチャーキャピタルから出資を受けたとコメントが発表されています。

資金だけではなく、投資家の持つネットワークやノウハウを活用している例といえます。

下記の記事で各引受先のコメントや今後のビジョンなど詳しく紹介されておりますので、合わせてご参照ください。

詳細:食べチョク、シリーズCで約13億円の資金調達を実施。地銀系ベンチャーキャピタル6社などと地域連携を強化し、生産者の販路拡大をサポート。

matsuri technologies株式会社

「StayX」を手掛けるmatsuri technologies株式会社は、2022年3月24日、シリーズCラウンドで約20億円の資金調達を実施したことを発表しました。

資金調達先は、既存投資家であるデジタルガレージグループの株式会社DGインキュベーションのEarthshotファンド、JICベンチャー・グロース・インベストメンツ株式会社、RFIアドバイザーズ株式会社が運営するファンド、三菱UFJキャピタル株式会社、SMBCベンチャーキャピタル株式会社、大手不動産会社の6社とのことです。

日本全国へ事業のさらなる拡大のための資金調達とのことで、シリーズCにおける資金調達の好例といえます。

下記の記事で各引受先のコメントや今後のビジョンなど詳しく紹介されておりますので、合わせてご参照ください。

詳細:【20億円の資金調達】テクノロジーで「たび」と「すまい」の形を変えるmatsuri technologies/逆境を乗り越え、更なる成長に向けて採用強化

WASSHA株式会社

アフリカ最大の小売店プラットフォーム構築を目指すWASSHA株式会社は、2022年6月10日、シリーズCラウンドにて総額約11.4億円の資金調達を完了したことを発表しました。

引受先は5社で、既存投資家として、ダイキン工業株式会社、Mistletoe Japan合同会社、ヤマハ発動機株式会社、東京大学エッジキャピタルパートナーズが運営するファンドが出資した他、新規投資家として第一生命保険株式会社が加わったとのことです。

今回の資金調達の目的は、自社主導での新規事業への投資や、既存事業におけるアフリカ域内での他国展開のための資金、IPOに向けての人材獲得・組織強化への費用とのことです。

事業のさらなる拡大や、IPOを具体的に意識した資金調達となっており、シリーズCにおける資金調達の特徴がはっきりと表れている例といえます。

下記の記事で各引受先のコメントや今後のビジョンなど詳しく紹介されておりますので、合わせてご参照ください。

詳細:WASSHA、シリーズCラウンド総額約11億円となる資金調達を完了

シェアリングCFOの紹介

VCやCVCからの出資による資金調達や、金融機関からの融資といったファイナンス業務は、非常に専門性が高い上に、業務自体に労力を要します。

シリーズCでは、イグジットを具体的に意識する段階で、資金調達額が数億円から数十億円になるため、シリーズBまでの段階よりファイナンス業務が複雑になることが想定されます。

そのため、ベンチャー企業やスタートアップ企業等の比較的従業員数が少ない会社の経営者が、本業の傍らファイナンス業務に当たることは困難だと言う声も聞きます。

加えて、フルタイムの常勤CFOを採用する場合はコストが高いという問題があります。

そんな問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

シェアリングCFO®︎の活用事例について詳しく知りたい方は、下記の記事を参照してください。

専門的かつ対応工数のかかるファイナンス業務はプロ人材に任せて、経営者は事業成長にコミットできるような環境作りをお手伝いします。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。