COLUMN

コラム

【経営者必見!】RSU(譲渡制限付株式ユニット)とは?制度の仕組みやストックオプションとの違いを徹底解説!

執筆者:茅原淳一(Junichi Kayahara)

これで失敗しない!

株式報酬制度の導入ガイド

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

社会的なコーポレートガバナンス強化の気運の高まりから、多くの上場企業での導入が進む株式報酬制度。中でも、近年ではメルカリや楽天などの有名上場企業がRSU(譲渡制限付株式ユニット)の導入を推し進めています。

株式報酬制度は種類が多い上、同じインセンティブ制度の一種にストックオプションも存在するため、それぞれの違いを正確に理解することが難しいというお声をよく頂きます。そこで今回の記事では、

・RSUの特徴

・ストックオプションやその他株式報酬制度との違い

・RSUの具体的なメリットやデメリット

について解説いたしました!まだ日本では主流となっていない株式報酬制度であるRSUに馴染みのない方でも、記事を読み終わった後には制度の基礎をご理解頂けます!

なお、以下の記事では子会社向けインセンティブ制度導入を検討されている方に向けて、「M&A先で有効な業績連動型報酬」を解説しておりますのでよろしければ合わせてご覧ください。

⇒【上場企業必見】M&A先で有効な業績連動型報酬とは?子会社向け株式インセンティブプラン4類型を分かりやすく解説!

また、コーポレートガバナンスについて、次の記事もご参照ください。

⇒コーポレートガバナンス(企業統治)とは?目的・強化方法・歴史的背景について解説!

⇒コーポレートガバナンス・コードの5つの基本原則|特徴・制定の背景・適用範囲と拘束力について解説

⇒コーポレートガバナンス・コードとは?概要・特徴・制定された背景について解説

⇒【2021年改訂】コーポレートガバナンス・コードの実務対応と開示事例

「株式報酬制度ってどれが良いの?」の課題を解決!

⇒これで失敗しない!株式報酬制度の導入ガイド ダウンロードはこちら

目次

前提:株式報酬制度とは?

RSU(譲渡制限付株式ユニット)について解説する前に、大前提として理解しておくべきことは「株式報酬制度とは何か」ということです。

詳しくは以下の記事にて解説していますので、本記事では制度の内容と導入する目的について簡単に解説していきます。

⇒譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

株式報酬制度とはインセンティブ報酬制度

株式報酬制度とは、主に中長期の業績や株価に連動して役員・従業員に対して支給する業績連動報酬の一種です。

業績連動報酬は、大きく2種類に分けることができ、それぞれ性質が異なりますので注意して覚えておきましょう。

1.株式報酬:主に株式で支給する報酬

・会社側の現金負担を防ぎながら報酬を支給することが可能

・株価と連動するため、役員・従業員の企業価値に対する意識が高まる

・株価の変動次第で、将来的に大きな報酬となる余地がある

2.現金報酬:主に金銭で支給する報酬

・単独又は複数の決算期の業績に紐づく現金報酬を支給する制度(賞与等)

・会社側の現金負担が必要なため、原資(当期純利益等)と連動した制度が一般的

・株価変動による、報酬の目減り等のリスクはない

上記を念頭におきながら、

・RSU(譲渡制限付株式ユニット)とはどういった仕組みなのか

・新株予約権の一種で、一見似ているストックオプションとはどう異なるか

を理解していくと良いでしょう。

新株予約権については、こちらの記事もご参照ください。

⇒新株予約権とは?種類・メリット・デメリットについて解説

株式報酬制度の導入目的

株式報酬制度よりも、ストックオプションの方が聞き馴染みのある方が多いのではないでしょうか。

現に、2021年の東京証券取引所における新規上場社数125社のうち、87%にあたる109社がストックオプションを導入するほど(※)、ストックオプションは役員・従業員のモチベーション向上の文脈では認知されている制度です。

※新規上場申請のための有価証券報告書(一の部)より。

但し、日経新聞の調査によれば、2019年時点での株式報酬制度の導入企業は1,500社と前年比で約2割増えており、上場企業ではおよそ42%が株式報酬を導入するなど、株式報酬制度も一定注目されているのは事実です。

株式報酬制度にも注目が集まる理由は、以下2点が挙げられます。

・ESGの推進に相まって、企業のガバナンス強化の気運が高まっている

・経済産業省が先頭に立って「攻めの経営(※)」を推進している

※攻めの経営についても、以下の記事にて詳しく解説していますので参考にしてください。

⇒譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

また、ESGについてはこちらの記事もご参照ください。

⇒ESGとは?ESG概要や注目された背景、メリットや課題点まで網羅的に解説!

⇒ESG経営とは?必要性や戦略・メリット・具体例をわかりやすく解説

⇒ESG経営の取り組み事例集!企業ごとの具体例を紹介

⇒ESGコンサル会社とは?役割や依頼先企業の選び方などを解説

経営者自身が投資家目線の経営と中長期的な企業価値向上を意識したインセンティブ設計を通して、日本企業のグローバル競争力を高めることを目的として導入が推し進められています。

株式報酬について理解するには「実際に株式報酬制度を導入した企業の事例を分析する」のが近道です。

SOICOでは

・「株式報酬制度を導入した上場会社4社の事例」

・「各株式報酬制度の一括⽐較表及びスキームのわかりやすい図解」

などをまとめた「株式報酬制度の導入ガイド」を”無料でプレゼント“しております。(内容の一部を先んじて見せちゃいます!)

下記バナーからダウンロードできますので、ぜひ確認いただいた上で、自社で株式報酬制度を検討する上での参考にしてみてください。

RSU(譲渡制限付株式ユニット)とは?

RSU(譲渡制限付株式ユニット)とは、株式報酬制度の一種で主に勤務条件を達成した後「事後的」に株式を付与する制度です。

以下にて、具体的な制度の仕組みやストックオプションなど他の制度との違い、近年RSUを導入する企業が増えている理由などを解説していきます。

RSU(譲渡制限付株式ユニット)の仕組み

RSU(譲渡制限付株式ユニット)とは、一定期間経過後に株式を受け取ることができる権利が付与される事後交付型の株式制度です。

一定期間の勤務継続など、企業によって設けられた勤務条件を達成した場合にその会社の株式が報酬として付与される仕組みで、簡単に言えば自社株をもらう権利を付与される制度を指します。

RSUとして付与される株式は、譲渡制限(売却の制限)が付いている場合と、付与された後、(インサイダー取引規程等に注意することを前提として)早期に現金化できる場合があります。

インサイダー取引については、こちらの記事もご参照ください。

⇒ストックオプションの行使はインサイダー取引規制に違反しないか?

RSU(譲渡制限付株式ユニット)の仕組み

RSU(譲渡制限付株式ユニット)の仕組み

役員・従業員に対して株式を付与し、現金化可能になるまでの流れは以下の通りとなっています。

1.規程に則ってユニット(ポイント)を役員・従業員に付与

2.一定の条件をクリアし、権利確定した後にその時点でのユニット数に応じた株式または現金の付与が確定

3.決定した量の株式または現金を付与

また、株式が付与された時点の株価そのものが「所得」とみなされ、所得税が課されます。その後、株式を売却したタイミングで付与された時点と、売却された時点で差額が発生した場合に「譲渡所得」が課されます。

ストックオプションとの違い

ストックオプション(※)とは、自社株を一定期間の間に一定の価格で購入することができる権利を指します。

※ストックオプションに関する記事はこちらですので、株式報酬制度の導入と併せて検討材料としてご参考にしてください。

RSUとストックオプションの違いは、

・課税関係:ストックオプションは基本的に(無償非適格以外は)譲渡課税のみの対象となることが多いものの、RSUは基本的に給与課税と譲渡課税の2つが課税

・払込金額:ストックオプションは権利を行使する際に行使代金(権利行使価格)の払込が必要であるものの、RSUの場合は株式の無償交付又は金銭債権との相殺となるため付与対象者からの会社に対する金銭の払込が不要

・報酬部分:ストックオプションは主に発行時の株価からの値上がり益を享受するものの、RSUは株式が交付される時の株価そのものを報酬として享受

の大きく分けて3点です。広義の意味で、株式を付与する仕組みである点は共通していますが、課税関係及び対象者側の払込金額並びに報酬部分には違いがありますので混同しないようにしましょう。

ストックオプションの行使・税金・無償非適格などについては、こちらの記事もご参照ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

⇒株式報酬にかかる所得税とは?源泉徴収や確定申告は必須?税金について詳しく解説!

⇒【令和5年度税制改正大綱】税制適格ストックオプションの変更点|スタートアップ育成5か年計画を背景とした今後のロードマップも解説

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

⇒税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

RSU・RS・PSUの違い

RSUと近いスキームで、RS(譲渡制限付株式報酬)と呼ばれる報酬制度も存在します。

字面も含め、RSUと似ている報酬制度であるため、以下にてそれぞれの仕組みとRSUとの相違点を説明していきます。

RS(譲渡制限付株式報酬)とは

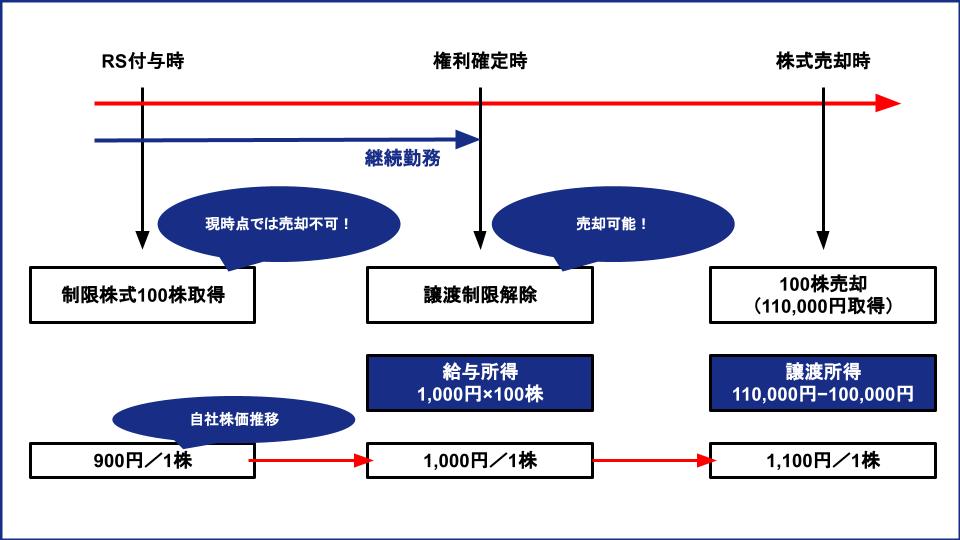

RS(譲渡制限付株式報酬)とは、事前に付与対象者に株式が付与されているものの、会社ごとに定められた条件を達成するまでは譲渡(売却)ができない株式を指します。

RS(譲渡制限付株式)の仕組み

譲渡制限を解除するには勤務条件以上の継続勤務が必要となり、満たさなかった場合は、事前に付与したRSを没収される設計となっていることが多いです。

RSUとの違いは、株式を付与対象者に付与するタイミングが権利確定よりも前なのか後なのか、という点になります。RSUは、権利が確定した後に株式を付与する仕組みである一方、RSは権利確定前に付与する(=権利確定前に配当受領権と議決権が発生する)仕組みであるため、タイミングの違いがあると覚えておきましょう。

PSU(業績連動型株式ユニット)とは

PSU(業績連動型株式ユニット)とは、事前にユニットを付与し、一定期間経過後に業績目標の達成有無や達成度合いに応じてユニットを株式に替えて付与する仕組みを指します。

株式の交付を受けるためには、事前に定められた業績目標の達成が必要となり、満たさなかった場合は、付与したPSUの一部もしくは全てを没収される設計となっています。

RSUとの違いは、株式交付を勤務条件の達成によって決めるのか、業績目標の達成によって決めるのか、という点になります。RSUは、事前に定められた勤務条件の達成に応じて株式を付与する仕組みである一方、PSUは業績の達成有無や達成度合いによって付与する仕組みであるため、達成する条件の違いがあることを覚えておきましょう。また、実務上はPSUの方がRSUよりも、付与対象者がより高いリスクを負うことになるため、RSUよりも達成時に付与される報酬総額は大きくなる=ハイリスク・ハイリターンな設計にすることが一般的です。

RSU(譲渡制限付株式ユニット)導入によるメリットとは?

導入によるメリットとは?-1024x398.png)

メリット①:制度設計の自由度の高さ

RSU特有の最大のメリットは、報酬制度を自由に設計できることです。

具体的には、100ポイントを付与していた場合に80%は株式を交付し、20%分は現金で付与するといった株式と現金を組み合わせた報酬制度にすることも可能です。

現金と株式を組み合わせて報酬を出すことにより、

・付与対象者が最も流動的な資産である現金を手に入れられる

・一部現金で支給されることで給与課税の納税資金を担保することができる

の2点が可能となるので、付与対象者にとってはメリットの大きいスキームでしょう。

メリット②:事務手続きの簡便さ

RSと異なり、最初から株式を交付するわけではない(ユニットを交付するのみ)ので、専用口座の開設が不要になります。

さらにRSは、付与対象者が退職・退任等をした場合に、開設した専用口座が無駄になることに加えて、株式を会社側が無償取得する必要があるため、事務手続き上の負担が重くなりやすいです。

一方、RSUは、基本的に「株式報酬規程にRSUの内容を落とし込むか、付与対象者との間で「ユニット契約」を結ぶか、という方法を取るため、仮に退職・退任等をした場合であっても、付与対象候補から外れる又は契約が終了するのみとなり、事務手続き上の負担が重くなりません。

RSU(譲渡制限付株式ユニット)導入によるデメリットとは?

導入によるデメリットとは?限付株式ユニット)導入によるデメリットとは?①べスティング-1024x422.png)

デメリット①:付与当初は議決権と配当受領権が発生しない

RSUは、権利が確定した後に株式を付与する仕組みであるため、付与当初は議決権と配当受領権が発生しません。

一方で、RSは、権利確定前に議決権と配当受領権が発生する仕組みのため、タイミングが異なります。

会社の重要な意思決定に係る議決への投票ができない点、株式の配当の受領がすぐに行われない点を理解する必要があります。なお、RSUはRSと異なり、有価証券報告書等に記載される役員の持株数にもカウントされません。

デメリット②:課税が比較的重くなりやすい

RSUは、基本的に給与課税と譲渡課税の2つが課税対象となります。

一方、ストックオプションは、(無償非適格以外は)課税対象が譲渡課税の1つのみとなる点が異なります。ストックオプションと比べるとRSUの課税の方が重くなりやすい点を理解しておきましょう。

RSU(譲渡制限付株式ユニット)導入による企業側の注意点とは?

制度設計時に比較的自由度が設けられているRSUですが、導入時に気をつけるべきポイントが2点あります。

本項では、

・株式報酬枠の設定が必要になる点

・譲渡制限の年数によって会計上の費用計上が異なる点

の2点を解説いたします。

注意点①:株式報酬枠の設定が必要

付与対象者に会社法上の取締役が含まれる場合、株式報酬枠の設定が必要になる点に注意しましょう。

株主総会での金銭報酬の役員報酬総額に、別途非金銭報酬枠を追加する必要があるなど、RSUを導入する際にコンサルティングを受ける場合には都度相談しながら制度導入を進めると良いでしょう。

注意点②:譲渡制限の年数によって会計上の費用計上が異なる

株式報酬枠の設定の他、会計上の取り扱いにも注意が必要です。なぜなら、譲渡制限を何年で設定するかによって会計上の費用計上が異なるためです。

仮に譲渡制限を1年などの短期間で設定する場合、会計上の影響度合いが大きくなるため、社内の財務・会計チームと連携して譲渡制限を定めることをお勧めします。

ストックオプションと会計については、こちらの記事もご参照ください。

⇒【ストックオプションの会計基準】会計処理・費用計上の金額とタイミングに関して徹底図解!

RSU(譲渡制限付株式ユニット)導入による付与対象者側の注意点とは?

RSUを導入した場合、付与対象者側が意識すべき注意点にはどういったものが挙げられるでしょうか?

本項では、

・権利確定時と売却時に確定申告及び納税が必須

・退職時に権利確定していない株式は無効

の2点を取り上げますので、以下で順々に解説していきます。

注意点①:権利確定時と売却時に確定申告及び納税が必須

まず初めに特筆すべきRSUの厄介な特徴は、権利が確定した年度と株式を売却した年度に確定申告及び納税の義務が発生する点です。

RSUは、対象者に付与されたタイミングでは価値がありませんので保有時には一切税金が課されませんが、権利確定する年度には売却せずとも株式時価が給与所得として課税対象になります。(権利確定後は普通の株式と同等の扱いになります。)

また、権利確定後に売却した際、RSUの権利確定時の株価から売却時の株価を差し引いたキャピタルゲインに対して、20%の分離課税が課されます。

RSUを導入している企業の多くでは、RSUの権利確定分の申告も含め個人で確定申告及び納税を行う必要がありますので、RSUの権利確定年度と売却年度には、翌年いくらの税金を納める必要があるのか必ず確認するようにしましょう。

注意点②:退職時に権利確定していない株式は無効

RSUを保有している付与対象者が退職する場合、定められた条件を満たしておらず権利が確定していない分の株式については無効となることが多いです。

退職時点で保有しているユニットが退職後も存続するケースはあまりないため、退職を検討する場合はどの程度のユニットを保有しているのか確認していくと良いでしょう。

ストックオプションと退職については、こちらの記事もご参照ください。

⇒ストックオプションは退職すると失効する⁈保有したまま会社を辞めたケースを解説!

RSU(譲渡制限付株式ユニット)の導入事例:メルカリ

株式会社メルカリは、月間利用者数2,000万人を超える(※)フリマアプリ『メルカリ』を軸に、メルペイやメルコインなど決済事業も展開する会社です。

※メルカリ『2022年6月期決算説明資料』より

同社は、2018年12月に元々導入していたインセンティブ制度を刷新し、日本で初めてとなるRSUの導入を発表しました。

未上場時点では、主に無償税制適格ストックオプションを導入していましたが、ストックオプションは、行使価額と売却時の株価の差分が社員の報酬になる値上がり益型の制度でしたが、RSUは権利行使という概念がなく、権利確定時の株価がそのまま全額社員の報酬になるフルバリュー型だったため上場後のインセンティブとして適切と判断し、導入に踏み切ったといいます。

まとめ

株式報酬制度を利用することで、

・ガバナンスの観点からプラスの材料になる

・中長期的な企業価値向上へのインセンティブになる

・優秀な人材の引き留めに効果的

・会社側の現金負担を抑止

という金銭報酬にないメリットを多く得ることができます。

中でも、RSU(譲渡制限付株式ユニット)は制度設計の自由度が高く、報酬内容を株式だけでなく現金を併用して用いることが可能ですので、付与対象者に即時換金の機会を提供することができるので、メリットの大きい株式報酬といえます。

今回はRSUに特化して解説しましたが、株式報酬制度にはいくつかの種類があり、自社の状況や目的に応じて適切なタイプの報酬制度を選ぶことが肝要です。そして、それぞれの報酬制度のタイプを見分けるには、タイミング・対価・条件の3点に注目することで理解することが可能です。

SOICOでは、ストックオプションだけでなく株式報酬制度の設計・導入に関するコンサルティングサービスも提供しております。株式報酬制度についてもっと詳しく知りたいという方や、導入を検討しているという方は、下記のフォームよりサービス概要資料をダウンロードください。

また、今回は株式報酬制度を中心に解説しましたので、ストックオプションについて知りたいという方は下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

<セミナーのご案内>

SOICOでは、ストックオプション勉強会を毎月定期的に開催しています。専門家による無料個別診断も付いていますので、ぜひ一度ご参加ください。

最後までお読み頂きありがとうございます!

また、株式報酬制度のご導入やコーポレートガバナンス・コードへの対応を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、個別の無料相談会を実施しております。

・自社株式報酬制度を導入したいがどこから手をつければいいか分からない

・CGコードや会社法改正を踏まえた株式報酬制度の設計は具体的にどうすべきか分からない

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。