COLUMN

コラム

【経営者必見!】役員報酬を損金参入するために理解すべき基本的なルールとは?

執筆者:茅原淳一(Junichi Kayahara)

役員報酬の相場レポート

資本金別・従業員別・設立年度別で相場を調査

会社の設立後、最初に導入するインセンティブ報酬として役員報酬があります。

役員報酬とは、取締役や執行役、監査役といった役員に対して支払う報酬を指し、従業員への給与とは異なるルールや条件のもと決定されます。

この報酬は従業員に支払われる給与とは異なり、一定のルールを厳守しなければ損金に参入することができないという特徴を持っています。

役員報酬の導入を進めている最中、どのようなルールを守れば損金(経費扱い)に参入することができるか頭を悩ませている経営者様もいるかと思いますので、

・前提理解すべき「役員」の範囲とは

・損金参入時に守るべき基本的なルールとは

・役員報酬が過大と評価されるケースはあるか

について解説いたしました!役員報酬の導入検討段階で理解が深くない方でも、記事を読み終わった後には役員報酬での税金対策に関してご理解頂けます!

また、インセンティブ制度として度々採用されるストックオプションや株式報酬制度の概要についても理解を深めたい方は、以下の記事で詳しく解説しておりますのでご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

⇒譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

経営者が実体験した「資本政策の悩み」を解決⇒ファイナンスお役立ち資料はこちら!

目次

前提:役員報酬とは?

税務上の役員について

税務上、役員はどの範囲に当たるのか明確に把握しておかなければ、役員報酬として支給した従業員が役員の範囲対象外で、その従業員に支給した給与が税務上の経費(損金)として認められない恐れがあります。そのため、税務上の役員の対象範囲を理解しておくことが非常に重要となってきます。

国税庁によると、税務上の役員は以下のように定められています。

1 法人の取締役、執行役、会計参与、監査役、理事、監事および清算人

2 1以外の者で次のいずれかに当たるもの

(1)法人の使用人(職制上使用人としての地位のみを有する者に限ります。)以外の者で、その法人の経営に従事しているもの

(2)同族会社の使用人(職制上使用人としての地位のみを有する者に限ります。)のうち、次に掲げるすべての要件を満たす者で、その会社の経営に従事しているもの

※参考:国税庁>税の情報・手続・用紙>税について調べる>タックスアンサー(よくある税の質問)>No.5200 役員の範囲

つまり、税務上役員とされているのは、

・会社法などの登記対象となっている役員

・登記はされていないが、実質企業経営に従事している人(会長、相談役、など)

です。また、一定の株式を保有している上で、取締役会などの経営意思決定会議に参加している人も、税務上の役員に該当しますので注意が必要です。

役員報酬に関して基礎的な内容を理解してから、以下の内容を読み進めたい方はこちらの記事をご覧ください。

⇒【経営者必見!】役員報酬とは?どのくらいの額が適切?知っておくべき基礎的知識を徹底解説

役員報酬を決める時に注意すべきこと

役員報酬の金額は、次の事柄も含め検討していきます。

・企業の業績見込み

・従業員賃金とのバランス

・税務上の取り扱い

企業の業績見込みを正確に試算し、適切な報酬金額を設定しなければなりません。しかし、企業の業績が見込みを下回ってしまうと役員報酬の支払いが企業の財政状況を圧迫してしまうことが考えられます。業績が見込みを上回っていると法人税額が上がるなどのコストがかかってしまいます。

また、高額な役員報酬を設定することで損金算入できない場合があります。次で解説していきます。

過大な役員報酬は損金算入不可

税法上、役員報酬は不当に高額すぎる部分については損金として認められないことになっています。この、不当に高額すぎるか否かという判断は、

・実質基準

役員ごとの職務内容や所属する会社の業績、従業員へ支給している給料内容、同業種・同規模の他社の役員報酬から見た際に高額すぎないかを判断します。

・形式基準

定款や株主総会決議などで支給限度額を決めている場合には、定められている限度額を超えていないかを判断します。

によって下されます。両基準について以下で詳しく解説していきます。

1.実質基準

実質基準とは、役員の仕事の内容や会社の業績、従業員の給与、同業他社の役員報酬を総合的に判断し、その会社で導入されている役員報酬に妥当性があるか評価する基準です。

実質基準に明確な数値基準が存在する訳ではありませんので、他社よりも役員報酬を多く設ける場合、税務署が納得のいく合理的な理由が必要とされます。

役員報酬として報酬を支払っていない場合でも、以下のようなケースでは役員報酬とみなされる場合がありますので注意が必要です。

・役員に対して無利息でお金を貸した場合の利息相当額

・土地や建物を安く貸した場合の適正な賃料との差額

・資産を無償譲渡した場合譲渡した資産の時価

など

尚、上記に該当する場合は法人税と所得税の二重課税にならないように注意が必要です。

2.形式基準

形式基準は、以下3つのポイントが厳守されているか否かで役員報酬の妥当性を判断する指標です。

・定期同額給与(※)であること

・事前確定届出を提出してあること

・(業績連動給与の場合)有価証券報告書への記載を済ませているか

また、上記の形式基準が満たされていることを証明するために、定款に記載されている方法に乗っ取って議事録を作成する必要があります。

※定期同額給与とは、その支給時期が1カ月以下の一定の期間ごとである給与で、その事業年度の各支給時期における支給額が同額であるものを指します。

上述した実質基準または形式基準によって、役員報酬が不当に高すぎると判断された場合、超過部分は損金とはならず申告書別表四でその分を加算することになります。

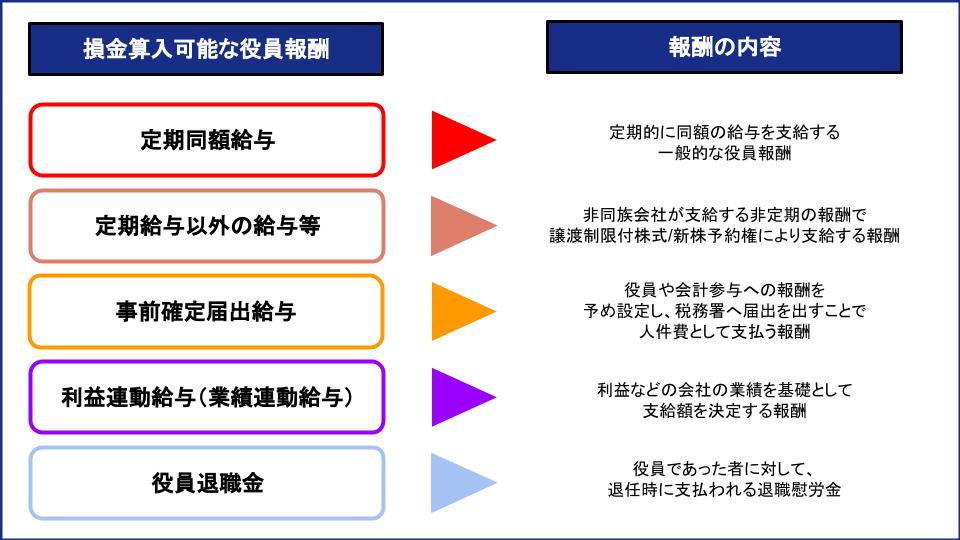

損金算入可能な役員報酬の種類とは?

役員報酬を損金算入するためには、法人税法の規定に従わなければならず、役員報酬という括りであればどんな種類の報酬でも経費として扱える訳ではありません。

それでは、具体的にどのような種類の報酬であれば損金参入することが可能なのでしょうか。以下で詳しく解説していきます。

1.定期同額給与

2.定期給与以外の給与等

3.事前確定届出給与

4.業績連動給与

5.役員退職金

1.定期同額給与

定期同額給与とは、役員報酬を支給する一般的な方法で、文字通り定期的に同額の給与を支給する仕組みです。

この報酬制度を損金算入する場合、

・1ヶ月以下の定期的な間隔で支給すること

・各支給時期の支給額が同額であること

の2点を守った上で、事前に株主総会での決議を得る必要があります。

税務調査では、株主総会での議事録の提出を求められますので、必ず作成・保管しておきましょう。

2.定期給与以外の給与等

定期給与以外の給与等とは、以下の要件を満たす役員報酬のことを指し、報酬額の適正部分は損金算入することができますが、過大部分は損金不算入となるため経費として扱うことができません。

・非同族会社(※)が支給する役員報酬で、定期的に同額支給することのない給与であること

・一定の特定譲渡制限付株式などによる給与

・一定の新株予約権による給与

※同族会社とは、株主とその同族関係者(株主と特殊な関係にある個人や法人)をグループとして、上位3グループが保有する株式の合計額及び議決権の数が、その会社の発行済株式全体の50%を超える会社のことを指します。(非同族会社は、同族会社以外を指します。)

3.事前確定届出給与

事前確定届出給与とは、非常勤の役員や会計参与への報酬を予め設定し、事前に税務署へ届出を出すことで人件費として支払うことが可能な仕組みです。

年に数回だけ報酬を支払う場合には、先述した定期同額給与として認められません。ただし、毎月の支払いでないからという理由で、役員に対する正当な報酬を損金算入できないことは不当に感じられてしまうでしょう。

そういった背景から、役員報酬の利益調整などに利用されていないことが明白になるように、事前の届出の提出を条件として損金参入が許容されています。(しかし、各事業年度に届出を提出する手間や業績が悪化している状況でも支払いが発生することから、本給与の利用はあまり多くありません。)

4.業績連動給与

業績連動給与(業績連動給与)とは、利益などの会社の業績を基礎として支給額を決定する報酬です。

業績連動給与は、本項で解説する他の報酬の中でも特に厳しい条件が設定されており、事務手続きの負担も相対的に大きくなります。そのため、中小企業では利用が進んでおらず、導入のハードルは高めです。

また、本給与は同族会社では認められていない上、算定方法には厳しい要件を満たす必要があります。会社の業績向上によって給与が増えるため、役員のモチベーションを高める効果は期待できますが、導入が難しい報酬となります。

そのため、役員の業績に対する貢献意識を高める目的であれば、ストックオプションなど別の選択肢を模索することをお勧めします。

業績連動型給与に関して、概要だけでなくメリットやデメリット、導入時の注意点などの理解を深めたい方は下記の記事を参考にしてください。

⇒【上場企業必見】導入が急増する業績連動型賞与とは?メリットやデメリット、他の賞与との違いを解説!

5.役員退職金

役員退職金は、不当に高額すぎる報酬額を設定しないことを条件に損金算入することが可能です。

※平成29年10月1日以後に支給される、利益その他の指標に基づいて算定される役員退職金については、利益連動給与の損金算入要件を満たさないものについては全額損金不算入となります。

この役員退職金の高額すぎるか否かは、

・退職の事情

・在籍年数

・同業種または同規模の他社の役員退職金

などを参考に判定します。

また、役員退職金が損金算入される時期は、税法上株主総会の決議などでその退職金の額が決まった日とされています。

役員報酬の仕訳方法とは?

役員報酬は、役員への支払いの際に源泉所得税や住民税、社会保険料などを差し引きます。

会社の中には、役員を務めつつも取締役兼営業部長などの使用人として職務を兼任している役員がいるケースも多く、その場合は役員報酬と使用人分の給与を分けて計上します。

このように、会社の状況に合わせて仕訳方法が変わることがありますので、以下ではケース別にどのように仕訳すべきなのか解説していきます。

1.役員報酬を振り込んだ場合

ケース1:役員報酬として80万円を普通預金から振り込んだ。源泉所得税や住民税、健康保険料、厚生年金保険料を差し引いた。

▼発生仕訳

| 借方 | 貸方 |

|---|

| 役員報酬 | 800,000 | 未払費用 | 680,000 |

| 預り金(源泉所得税等) | 20,000 | ||

| 預り金(住民税) | 20,000 | ||

| 預り金(健康保険) | 30,000 | ||

| 預り金(厚生年金) | 50,000 |

▼支払仕訳

| 借方 | 貸方 |

|---|

| 未払費用 | 680,000 | 普通預金 | 680,000 |

2.使用人兼務役員に給与を支給した場合

ケース2:使用人兼務役員(※)に対して給与を支給した。役員としての報酬は55万円、使用人としての給与は45万円で総額100万円である。

| 借方 | 貸方 |

|---|

| 役員報酬 | 550,000 | 諸口(現金・預り金等) | 1,000,000 |

| 給与手当 | 450,000 |

使用人兼務役員の使用人部分の給与は、通常の使用人と同じ方法で支給され、使用人の職務に対して相応の支給額であれば損金算入することが可能です。

※使用人兼務役員とは、役員のうち部長や課長、その他法人の使用人としての職制上の地位を持ち、常時使用人としての職務に従事する人を指す。

3.役員報酬を期中に減額した場合

ケース3:業績悪化に伴い、2月以降4月までの支給を月額400万円から300万円に変更した。

| 借方 | 貸方 |

|---|

| 役員報酬 | 3,000,000 | 諸口(現金・預り金等) | 3,000,000 |

事業年度の途中で業績が急激に悪化した場合、減額後同一の支給額であれば損金算入することが可能です。

この場合の「業績が急激に悪化した」とは、

・借入金返済のリスケジュールのために銀行から要請があった

・取引先から経営改善を要請された

などの厳しい状況を指し、単に売上が下がったことだけを指すものではありません。

したがって、ただ売上が減少したという理由では定期同額給与として認められず、減額後同一の支給額であったとしても、減額前の支給額との差額分が損金不算入となりますので注意しましょう。

まとめ

いかがでしたでしょうか。今回は、役員の対象範囲や役員報酬を損金算入するためのルール、報酬額が過大とされる基準について解説していきました。

損金算入するにあたり、過大すぎる報酬額を設定しないことに加えて、予め損金算入可能な役員報酬の種類を理解しておくことが重要なポイントとなります。

役員報酬はその名の通り、役員に対して支給する報酬であるため、業績への貢献度に応じて支払額を調整可能な上、役員・従業員双方のモチベーション向上に活用できる、ストックオプションや株式報酬制度の導入に関しても、併せて検討する余地はあるでしょう。

SOICOでは、ストックオプションや株式報酬制度の設計・導入に関するコンサルティングを提供しております。役員報酬や株式報酬制度についてもっと詳しく知りたいという方や、導入を検討しているという方は、下記のフォームよりお気軽にお問い合わせください。

また今回の記事では、業績連動型賞与について中心に解説しましたので、ストックオプションや株式報酬制度について理解を深めたい方は下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

<セミナーのご案内>

SOICOでは、ストックオプション勉強会を毎月定期的に開催しています。専門家による無料個別診断も付いていますので、ぜひ一度ご参加ください。

最後までお読みいただきありがとうございます!

また、株式報酬制度のご導入やコーポレートガバナンス・コードへの対応を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、個別の無料相談会を実施しております。

・自社株式報酬制度を導入したいがどこから手をつければいいか分からない

・CGコードや会社法改正を踏まえた株式報酬制度の設計は具体的にどうすべきか分からない

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。