会社設立時に必要な書類|書類のまとめ方と提出手順・税務署への提出書類について解説

会社の設立には、法定費用や資本金などさまざまな費用が発生します。

また、会社を維持するための継続的な経営費用も必要で、その中には経営状態に関わらず支払わなければならないものもあります。会社を安定して運営していくためには、これらの費用すべてをしっかりと把握しておくことが重要です。

この記事では、税金や社会保険料、士業への報酬など、会社を設立・維持するために必要な費用について分かりやすく解説します。

そもそも会社設立の流れについてまずは知りたい方は、こちらの記事をご覧ください。

→ 会社設立の具体的な流れ|設立のための手続き・方法やメリット・デメリットについて解説

それでは費用について解説していきます。

目次

株式会社設立に必要な費用の相場は、一般的に約20〜23万円程です。ここではまず、株式会社設立に必要な費用の内訳を解説します。

・法定費用

・資本金

・その他費用

法定費用とは、公証役場および法務局など公的機関に対して支払う費用のことです。以下の費用が法定費用にあたります。

| 費用 | 内容 | |

| 定款用収入印紙代 | 40,000円(※電子定款の場合、不要) | |

| 定款認証費用 | 資本金100万円未満 | 30,000円 |

| 資本金100万円以上300万円未満 | 40,000円 | |

| 資本金300万円以上 | 50,000円 | |

| 謄本手数料 | 定款の謄本の作成手数料 約2,000円(250円×ページ数) | |

| 登録免許税 | 資本金×0.7%、もしくは15万円のどちらか高いほう | |

2006年に会社法が改正されたことで、今まで会社の設立に必要だった1000万円の資本金が、1円の資本金でも会社が設立できるように緩和されました。

ただし、資本金額は、課税額や社会的な信用に影響を及ぼすため、ある程度の金額が期待されます。

資本金は、会社の財務状況が安定していることを示すための指標の1つです。資本金が多いほど、取引先や金融機関からの信頼を得やすくなります。資本金によって信頼を得ることで、取引できる金額が広がったり、金融機関で法人口座を開いたり、融資などを含む資金調達が円滑に進んだりと、いくつものメリットがあります。

また、金融機関によっては100万円以上の資本金があることが法人口座開設の要件になっていることもあるので、事前に十分に考えて、資本金額を決めるようにしましょう。

株式会社設立に必要なその他の費用とは、会社印鑑の作成費や印鑑証明書、登記簿謄本の発行費用などのことを指します。大きな金額ではありませんが、法定費用と資本金以外にも書類発行費用などの細かなものがかかることを認識しておきましょう。

| 費用 | 金額 |

| 会社印鑑(実印、銀行員、各印の3つが必要) | 5,000〜10,000円 |

| 印鑑証明書作成費 | 300〜1,000円 |

| 登記簿謄本の発行費用 | 600円 / 1通 |

株式会社と合同会社では会社設立にかかる費用は異なります。具体的な違いは以下の通りです。

合同会社は公証人役場で定款を認証してもらう必要がありません。そのため、株式会社では必要な3~5万円の定款認証費用は不要です。

合同会社の登録免許税は株式会社と異なります。合同会社の登録免許税は、資本金×0.7%か6万円どちらか高い方になります。株式会社は最低15万円かかるところが、合同会社は資本金次第で6万円におさえることが可能です。

会社設立に必要な資本金について、もっと詳しく知りたい方はこちらの記事をご覧ください。

→ 会社の設立に必要な資本金とは?役割・決め方・出資金と資本準備金との違いを解説

これから起業する人にとって会社設立は分からないことが多いのではないでしょうか。

また、起業したばかりの人にとっては事業の立ち上げと同時に様々な手続きを進めなくてはならず大変な思いをしている方も多いことでしょう。

そこで、ミチシルベでは

・「会社設立について相談したい・・・」

・「会社設立の手続きどうしたらいいかよくわからない・・・」

・「税理士や司法書士を紹介してほしい・・・」

といった起業したばかりもしくはこれから起業する方々のお悩みにお応えするべく、会社設立についての無料相談を実施しています。

下記バナーから無料相談をお申し込みできますので、ご自身の会社設立に関するお悩み解消にご活用ください。

会社の設立は、行政書士や司法書士といった士業や、会社設立代行会社に依頼することもできます。その場合の費用相場は1〜5万円です。

会社の設立を代行会社に依頼する場合の1番のメリットは、一連の手続きにかかる手間が省けることです。自分で会社の設立手続きを行う場合、慣れていない手続きや書類作成を1から進めなくてはなりません。専門家に依頼することで、定款作成用の収入印紙代程度の料金で手続きを任せられます。

一方、会社の設立を代行会社に依頼する注意点としては、士業によって対応できる分野が異なるという点が挙げられます。

例えば、設立から会社の登記申請まですべて代行できるのは司法書士だけですが、行政書士は、定款の認証申請や会社の登記申請を行うことはできません。別の士業に依頼すれば、それだけ費用も発生します。

また、士業に依頼した場合、設立後の顧問契約を前提に依頼を受けるところもあります。これは会社設立後の維持費にも関わってくるため、専門家に会社設立の代行を依頼する際は契約内容の範囲を入念に確認しましょう。

ここまで会社の設立までにかかる費用について解説してきましたが、設立後にも費用はかかります。ここでは、会社を設立した後にかかる費用について以下の項目を中心に解説していきます。

・会社の運営費用

・税金

・社会保険料

・税理士を含む士業に対する報酬

・決算の公告費用(株式会社)

・株主総会を開催する費用(株式会社)

・増資・本店移転・商号・目的変更・役員変更登記費用(株式会社)

会社設立後も、以下のような会社を運営する上での費用がかかります。

・オフィスの家賃、光熱費

・人件費

・交際費

・机や椅子などの備品代

・通信費

・その他消耗品代など

会社を設立してから会社が支払う義務が発生する税金は、主に以下の5つです。会社の業績が赤字でも、これらの税金が発生する点には十分に注意を払いましょう。

| 種類 | 内容 |

| 法人税 | ・法人が対象の所得税 ・法人の種類、資本金や所得の大きさなどに応じて金額が変わる |

| 法人住民税 | ・会社を登記している地域の自治体に支払う、法人の住民税 ・資本金や利益に応じて発生する「法人税割」と、所得や利益に関わりなく発生する「均等割」がある |

| 法人事業税 | ・会社が事業所を置き、事業を行っている都道府県に対して支払う、地方税。 ・所得や事業内容によって金額が変わる |

| 固定資産税 | ・土地や建物などの資産にかかる税金 ・土地・家屋・償却資産の3つに分かれて課税される |

| 消費税 | ・仕入れや顧客との商取引に対して発生する税金 ・基準となる期間の課税売上高が1,000万円を超えると消費税課税事業者になる ・基準期間は原則として、2年前の期(前々事業年度)を指す |

会社設立後に必要な税金について、もっと詳しく知りたい方はこちらの記事をご覧ください。

→ 会社設立後も手続きは必要!税金や社会保険の必要書類や期限を確認

社会保険料も、会社設立時から必ず支払わなければならない税金です。社会保険は、健康保険、厚生年金保険、労災保険、雇用保険から構成されています。

また、社会保険料の一般的な会社負担額は、社員1人あたり給料の15%程度です。社員も同じ程度の金額を自己負担するので、一般的に、会社側と社員側で50%の折半と言われています。

会社規模が社長1人の小さな会社でも、社会保険(健康保険・厚生年金保険)に加入しなければなりません。ただし、社長1人や役員のみなど会社に従業員がいない場合は、労災保険と雇用保険を支払う必要はありません。

次に4つの社会保険の制度についてまとめていきます。

| 種類 | 加入のタイミング・必要性 | 内容 |

| 健康保険 | 会社設立や加入者発生から5日以内の届出が必要 | [概要] ・従業員やその家族の医療費を補助する保険 ・病気や怪我の際に医療費の一部をカバー ・出産手当金や傷病手当金などの給付にも必要 [負担] ・会社と従業員本人で半分ずつ負担 [算出方法] ・従業員の給料に基づいて算出 ・保険料は所在地や保険組合によって変動 |

| 厚生年金保険 | [概要] ・従業員の老後の生活を支えるための年金制度 ・退職後に年金として受給 [負担] ・会社と従業員で負担 [算出方法] ・受け取る年金の額は加入期間や給与額に基づいて算出 | |

| 労災保険 | 従業員のための保険であり、社長など役員のみの会社は加入不要 | [概要] ・業務中の事故や病気による被害を補償する保険 ・治療費や休業補償、障害年金などを提供 [負担] ・会社負担・従業員側の負担無し [算出方法] ・保険料は業種や事故率に基づいて算出 |

| 雇用保険 | [概要] ・失業時の生活支援や再就職を促進する保険 ・雇用者と従業員が保険料を拠出し、失業時に失業手当などを給付 [負担] ・会社と従業員本人が共に負担 [算出方法] ・従業員の給料に基づいて算出・保険料率は業種や雇用状況によって変動 |

会社設立の際の社会保険の加入方法について、もっと詳しく知りたい方はこちらの記事をご覧ください。

→ 会社設立の際の社会保険の加入方法|事業所・従業員別の加入条件について解説

会社を設立した後、事業にだけ専念すればいいわけではありません。事業年度が終わると決算書を提出しなければなりませんが、その作成や税務署への提出に関わる手続きを税理士に依頼する必要があります。

経理や税金に関わる一連の知識と経験、社会保険に関する専門的な知識や計算が必要になるため、自力で行うのは非常に難しいでしょう。

会社の顧問税理士との契約をする場合、毎月1〜5万円の費用が発生します(※サービス内容の範囲や会社の規模によって金額は変わります)。

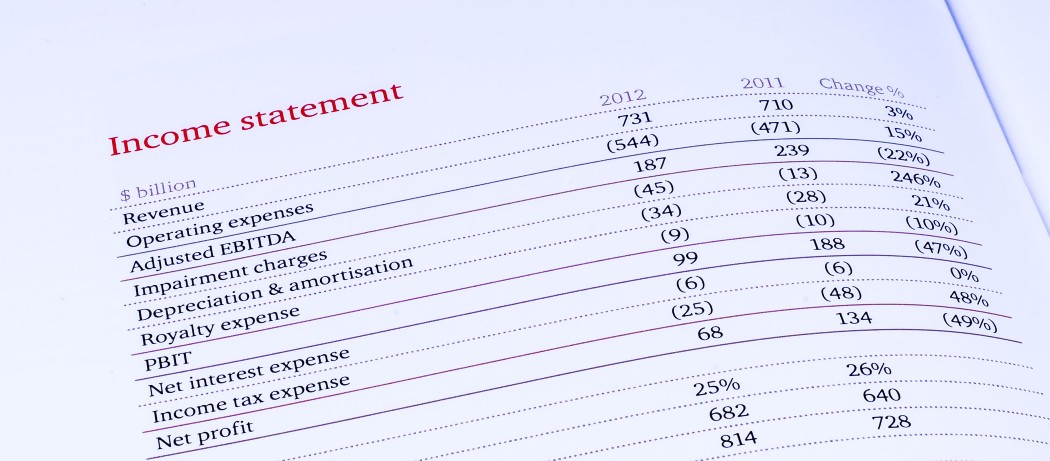

決算の公告とは、株主や債権者などに株式会社の決算の内容を広く知らせることを言います。

株式会社は、事業年度が終わるとその年度の決算を公表しなければなりません。これは、会社法(第 440 条第 1 項)によって以下のように義務付けられています。

株式会社はその規模に関わらず、株主や取引先、債権者、投資家などに経営成績や財務状態を知らせること

決算の公告には、官報掲載や新聞掲載、電子公告などの方法があり、費用の相場は以下の通りです。

| 種類 | 費用 | 掲載する内容 |

| 官報への掲載 | 約6万円 | [掲載する内容] 貸借対照表・損益計算書の要旨 |

| 日刊新聞への掲載 | 約10万〜100万円(※全国紙の場合高額) | [掲載する内容]貸借対照表・損益計算書の要旨 |

| 電子公告への掲載 | 無料 (自社ホームページの場合) | [掲載する内容]貸借対照表の全文 |

会社設立時の税理士の必要性や依頼費用について、もっと詳しく知りたい方はこちらの記事をご覧ください。

→会社設立時における税理士の必要性とは?メリットや注意事項・選定のポイントについて解説

株式会社は、事業年度終了後の一定の時期に株主総会を開催する義務が会社法(第296条第1項)によって定められています。そのための会場代(社外の会議室を借りるなど)や資料作成費用、お茶代などが必要になります。

株主の人数や開催場所によって費用は大きく変わり、株主の人数が増えるとそれだけ開催費用も比例して大きくなる傾向があります。

新規株式発行による増資、本店の移転、商号や目的の変更および会社役員の交代や重任(退任後に再び選任・就任すること)、新たな就任があった場合、変更登記が必要です。

増資・本店移転・商号・目的変更・役員変更登記には、資格は必要ありません。そのため自分で行うことも可能ですが、司法書士に依頼することが一般的です。

| 種類 | 概要 | 費用 |

| 登録免許税 | 役員変更登記に必須 登記内容変更を公的に記録するために国に支払う | [増資登記] 資本金増加額の7/1000 [商号・目的変更登記] 3万円 [役員変更登記] 資本金額1億円以下:1万円 資本金額1億円超:3万円 [本店移転登記] 管轄内移転:3万円 管轄外移転:6万円 |

| 司法書士への報酬 | 申請書類や添付書類 法務局への申請を代行する作業への報酬 | 全国平均で3万円程度 |

ここまで、会社設立にかかる費用に加えて、専門家に依頼した場合の会社設立費用、会社を設立した後の維持にかかる費用を中心に解説してきました。

本記事が、これから会社設立予定の起業家・個人事業主・独立予定の会社員の方のご参考になれば幸いです。

最後までお読みいただきありがとうございました。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!