COLUMN

コラム

【上場企業必見】M&A先で有効な業績連動型報酬とは?子会社向け株式インセンティブプラン4類型を分かりやすく解説!

執筆者:茅原淳一(Junichi Kayahara)

これで失敗しない!

株式報酬制度の導入ガイド

近年、積極的なM&Aに動く上場企業が増加傾向にあります。そしてSOICOでも、「買収した子会社の役員向けに、インセンティブ制度を設計したい」という相談を数多く頂いております。

子会社向けのインセンティブ制度は、通常、各企業の導入状況や財務状態などに応じて「オーダーメイド」で設計されます。特に株式報酬を利用する場合、複雑な設計が必要とされる場面もあり、予め、会計や税制、ストック・オプション制度等に対して十分な理解が求められます。

そこでこの記事では、子会社向けインセンティブ制度の導入を検討されている企業経営者と実務担当者に向けて、子会社向け株式インセンティブプランを4類型にまとめました。初めて導入検討される方でも理解が深まるように努めております。最後までお読みいただければ、貴社の報酬制度設計の一助になると存じております。

「株式報酬制度ってどれが良いの?」の課題を解決!

⇒これで失敗しない!株式報酬制度の導入ガイド ダウンロードはこちら

子会社向けのインセンティブ制度

業績連動型賞与とストック・オプションの比較

子会社向けのインセンティブ制度には、大きく「業績連動型賞与」と「業績連動型報酬」の2つがあります。ここでは、それぞれの概要と違いをご説明いたします。

業績連動型賞与とは

業績連動型賞与とは、会社や各部門ごとの業績を、賞与支給額に反映させる制度のことを言います。主な導入目的は、業績アップに対するモチベーションの向上です。

経団連が公表する「夏季・冬季賞与・一時金の調査」によれば、2021年度では、業績連動型賞与を設けている企業の割合が55.2%となっています。2020年度比で4.9%の減少ではあるものの、賞与支給の主要な方法として定着していることがうかがえます。

業績連動型賞与は、企業が定める規則に従って夏と冬、年に2回支給されることが多いです。

子会社向けのインセンティブ制度に採用する場合は、子会社業績をKPIとして、業績に連動して賞与が支給される報酬制度を設計します。例えば、売上高や営業キャッシュフロー、自己資本利益率や総資産利益率などが指標に設定されます。なお、賞与の支給原資は、予め定められた期間の当期純利益等の累積金額となります。

業績連動型賞与の詳細については以下の記事もご参照ください。

⇒【上場企業必見】導入が急増する業績連動型賞与とは?メリットやデメリット、他の賞与との違いを解説!

業績連動型報酬(ストック・オプション)とは

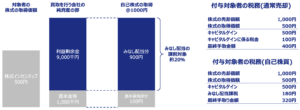

ここで言う業績連動型報酬とは、ストック・オプションを活用した報酬制度のことを言います。業績連動型賞与同様、業績アップに対するモチベーションの向上を目的として導入されます。特にM&Aに際しては、株式の買取価格の一部を株式報酬での支払いに置き換えることで、買収に伴う資金流出を抑制することも可能です。

子会社向けのインセンティブ制度に採用する場合は、一定の条件が満たされたとき、対象者にストック・オプションが付与されるという報酬制度を設計します。ストック・オプションを付与された対象者は、親会社か子会社にストック・オプション(あるいは権利行使後の株式)を買い取ってもらうことで、報酬を受け取ることができます。業績連動型賞与に比べて仕組みがやや複雑なため、詳しくは後述します。

ストックオプションの詳細については以下の記事もご参照ください。

⇒【経営者必読】ストックオプション制度とは?仕組み・種類・メリット/デメリットを完全体系化!新株予約権との違いも解説!

業績連動型賞与とストック・オプションの比較

最も大きな違いは「税制」です。業績連動型賞与は給与所得として総合課税され、税率は年間の所得額に応じて、最大55%が適用されます。一方、ストック・オプションは譲渡所得として分離課税され、税率は一律約20%です。

このほか、発行実務(設定実務)では、業績連動型賞与は社内規定として明文化する必要があり、多くの場合、株主総会での承認が必要です。なお、報酬の算定方法など、法人税法34条に規定される要件を満たすと損金算入が可能となります。

一方でストック・オプションは、非公開会社の場合、株主総会での発行決議が必要です。また、ストック・オプションの付与対象者との間で割当契約を締結します。このほか、役員に対する無償ストック・オプションの付与は会社法上の報酬等の付与(会社法361条1項)に該当するため、報酬決議も必要です。

「子会社株式を活用したストック・オプション」が注目されている理由

理由として、以下の3つが挙げられます。

フリーライドの防止

1つ目は「フリーライドの防止」です。親会社の株式あるいはストック・オプションを子会社役員等に渡す場合、その価値は親会社の株価に影響を受けることになります。子会社業績にかかわらず、親会社の株価が上昇したときはその価値も上昇するため、インセンティブとしての効果が期待できなくなります。

このように親会社の株価などその他の価値に依存したインセンティブ設計をしてしまうと努力して業績を上げたりすることなく何もせずとも恩恵を受けてしまうフリーライド状態を作り出してしまいます。

これを防ぐためにも子会社株式を活用したストックオプションを利用することで、子会社の役員に対して親会社の株価などに影響を受けないインセンティブを設計することができます。

親会社の持ち株比率の維持

2つ目は「親会社の持株比率の維持」です。子会社株式を子会社役員に譲渡すると、親会社の子会社に対する持株比率が100%を下回ります。これに伴って諸々の取り扱いが変わってしまい、あまり望ましくない事態が発生します。そこで、ストック・オプションを使うことで、連結を外れることを回避することが可能になります。

望ましくない事態の例として次のようなケースがあります。取締役の解任や企業同士の合併や解散といった重要な意思決定の時に、持ち株比率3分の1を超える株主がこれを単独で止めることが可能となります。また、持ち株比率2分の1を超える株主が株主総会におけるさまざまな議案に対して単独で可決することができるようにもなります。ここで、従業員に不利になるような議案が決定されてしまうとそれに従わなければなりません。

課税関係

3つ目は「課税関係」です。先述のように、業績連動型賞与は有用な選択肢である一方、賞与をもらった側の課税関係は給与課税となります。給与として支給される金額によって税率は変わってきますが、330万円を超えると20%、900万円を超えると33%の所得税がかかってきます。賞与によって所得金額の合計が増えることで税率が上がってしまい結果としてあまり得をしなくなってしまうこともありえます。

一方でストック・オプションは、譲渡課税が適用されます。このため手取り額が大きくなり、業績に対するモチベーションの向上につながることが期待されます。

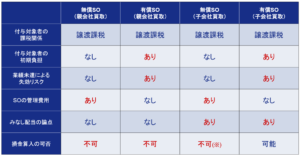

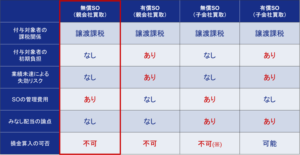

子会社向け株式インセンティブの4類型

子会社向け株式インセンティブの4類型

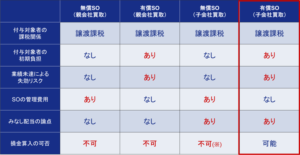

子会社向けの株式インセンティブには、4つのパターンが考えられます。それぞれメリット・デメリットがあり、会社にあったインセンティブを導入することが不可欠です。以下でそれぞれ詳しく説明します。

パターン1:

無償ストック・オプション(親会社買取)

無償ストック・オプション(親会社買取)

パターン1は、無償税制適格ストック・オプションを子会社の株式で発行して、行使後に取得する子会社株式を親会社が買い取る、というパターンです。子会社株式の売却益が報酬となります。具体的には以下の4ステップです。

|

(1)子会社株式の価値算定を行い、無償税制適格ストック・オプションの権利行使価格を決定する |

|

(2)無償税制適格ストック・オプションを子会社役員等に発行する |

|

(3)税制適格要件を満たすため、別個のストック・オプション管理契約を締結した上で、ストック・オプションを行使する |

|

(4)付与対象者が取得した子会社株式を、即時に親会社が時価で買い取る |

※「税制適格ストック・オプション」は、租税特別措置法の要件を満たすことで、権利行使時の課税を繰り延べ、譲渡課税が適用されるストック・オプションです。

パターン1のメリットは、「最もシンプルな発行方法で、付与対象者に理解されやすいこと」です。

「無償」ストック・オプションのため、付与対象者の子会社役員等は金銭を払い込むことなく、ストック・オプションの発行を受けることができます。また、無償ストック・オプションは業績未達による失効リスクがありません(業績達成条件付きの場合を除く)。「子会社から付与されたものを、最終的に親会社が買い取ってくれる」という、会計や税務の知識の少ない付与対象者にも分かりやすいスキームのため、効果的なインセンティブです。

一方で、損金算入ができないというデメリットがあります。これは、親会社が子会社株式を買い取ることは、子会社の資本金を増やす取引(子会社への追加増資)に当たり、資本等取引の扱いになるからです。資本等取引は損金算入が認められていません(法人税法22条3項3号、同5項)。また、(3)の管理契約の締結に伴い、会社側及び付与対象者側にストック・オプションの管理費用がかかるという注意点もあります。

「M&A対応型ストックオプション利用契約」で税制適格性の維持が可能

本スキームでは、上場後の権利行使を前提として、無償税制適格ストック・オプションを発行します。ただし未上場時点で権利行使をする場合、事実上税制適格性を失い、権利行使する場合は給与課税の対象になるという課題がありました。

そこで解決策として、「M&A対応型ストックオプション利用契約」の締結をおすすめ致します。SOICOとアイザワ証券株式会社が共同開発したスキームで、未上場時点でも、税制適格性を喪失することなく権利行使が可能です。詳細はこちらをご覧ください。

なお、無償ストック・オプションは以下の記事で解説しております。理解を深めるため、よろしければ合わせてご覧ください。

⇒【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

パターン2:

有償ストック・オプション(親会社買取)

有償ストック・オプション(親会社買取)

パターン2は、有償ストック・オプションを子会社の株式で発行して、行使後に取得する子会社株式を親会社が買い取る、というパターンです。ストック・オプションの取得価額と子会社の株式の売却価額(株価)の差額分が報酬となります。具体的には以下の5ステップです。

|

(1)子会社株式の価値算定を行い、有償ストック・オプションの権利行使価格を決定する |

|

(2)有償ストック・オプションを子会社役員等に発行する |

|

(3)有償ストック・オプションに設定した業績条件を判定する |

|

(4)付与対象者が有償ストック・オプションの権利行使をする |

|

(5)付与対象者が取得した子会社株式を、即時に親会社が買い取る |

パターン2のメリットは、「付与対象者に理解されやすいこと」です。

無償ストック・オプションと違って税制適格性を考慮する必要がなく、管理契約及び管理契約にかかる費用が不要となります。加えて、無償ストック・オプションより自由な設計でストック・オプションを発行することが可能です。

一方で「有償」ストック・オプションのため、付与対象者の子会社役員等は金銭の払込みが必要です。また、(1)ではストック・オプションの公正価値を算定すると同時に、払込価格の圧縮のために業績達成条件を設定します。したがって、業績未達による失効リスクが生じます。

なお、無償ストック・オプションと同様、損金算入は難しいと考えられます。何かしらの事情でバイアウト、あるいはIPOをすることになった場合は、有償SOを行使して、そのまま売却先かマーケットに売却する、という運用になります。

SOICOは「株式価値評価・ストック・オプションの公正価値評価」をパートナー企業の茄子評価より提供しております。自社開発の評価システムで、あらゆる発行条件に、迅速に対応することが可能です。詳細はこちら

また、茄子評価様より寄稿の「株価算定」と「ストックオプション」に関する解説もご覧ください。

⇒【未上場企業】”株価算定”と”ストックオプションの行使価額”の関係を徹底解説【茄子評価様 寄稿】

【上場企業】業績達成条件のトレンド

上場企業が有償ストック・オプションを発行する場合、業績達成条件として営業利益やEBIT(利払前・税引前利益)、EBITDA(税引前利益に特別損益、支払利息、減価償却費を加算した値)条件を付けるケースが増えています。要因として、2018年4月の会計基準変更から、ストック・オプションの公正価値と払込金額の差額を費用計上することが求められるようになったことが挙げられます。

具体的には「株式報酬費用」として販管費に費用計上することになりますが、株式報酬費用は、行使可能になった時点で計上されることが一般的です。このため、「一定水準まで利益が上がらない=利益条件がクリアされない限り、費用計上が発生しない」という設計を行います。これにより、達成した利益を以て費用計上金額をカバーして大幅な減益を避ける、という会計上の効果が期待できます。

ストックオプションの会計基準に関しては以下の記事で解説していますので、こちらもご覧ください。

⇒【ストックオプションの会計基準】会計処理・費用計上の金額とタイミングに関して徹底図解!

また、有償ストック・オプションは以下の記事で解説しております。理解を深めるため、よろしければ合わせてご覧ください。

⇒【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

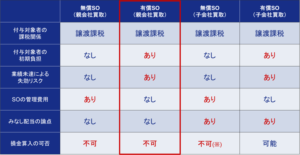

パターン3:

無償ストック・オプション(子会社買取)

無償ストック・オプション(子会社買取)

パターン3は、無償税制適格ストック・オプションを子会社の株式で発行して、行使後に取得する子会社株式を子会社が買い取る、というパターンです。子会社株式の売却益が報酬となります。具体的には以下の4ステップです。

|

(1)子会社株式の価値算定を行い、無償税制適格ストック・オプションの権利行使価格を決定する |

|

(2)無償税制適格ストック・オプションを子会社役員等に発行する |

|

(3)税制適格要件を満たすため、別個のストック・オプション管理契約を締結した上で、ストック・オプションを行使する |

|

(4)付与対象者が取得した子会社株式を、即時に子会社が時価で買い取る |

※「税制適格ストック・オプション」は、租税特別措置法の要件を満たすことで、権利行使時の課税を繰り延べ、譲渡課税が適用されるストック・オプションです。

パターン3のメリット及びデメリットは、パターン1(無償ストック・オプション(親会社買取))と同様です。「無償」ストック・オプションのため、付与対象者の子会社役員等は金銭を払い込むことなく、ストック・オプションの発行を受けることができます。加えて、無償ストック・オプションは業績未達による失効リスクがありません(業績達成条件付きの場合を除く)。一方、資本等取引に該当するため、損金算入は難しくなります。また、税制適格性を満たすために管理契約を結び、管理契約にかかる費用を負担する必要があります。

パターン1と異なるポイントとしては、「みなし配当」という特有の税金がかかることで、付与対象者の税負担が大きくなることが挙げられます。

みなし配当は、会社法上の「配当」ではなくても利益の分配にあたる場合、税務上、剰余金の配当とみなして課税する制度です。パターン3のスキームでは「子会社の自己株式の取得」が資本の払戻しとみなし配当の2つに分類され、後者に「配当課税(約20%)」が適用されます。

詳しくは上記の図をご覧頂ければと存じますが、特に資本金等の金額が小さい企業は、みなし配当部分が大きくなりやすいため、本スキームの選択には十分な検討が必要です。

パターン3は、付与対象者の報酬が少なくなり、一見、インセンティブとして機能しづらい印象を受けます。しかし「みなし配当」を合理的に圧縮することは可能です。詳細はこちらよりお問い合わせください。

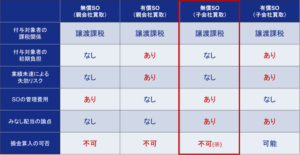

パターン4:

有償ストック・オプション(子会社買取)

有償ストック・オプション(子会社買取)

パターン4は、有償ストック・オプションを子会社の株式で発行して、ストック・オプションのまま子会社が買い取る、というパターンです。ストック・オプションの取得価額と子会社の株式の売却価額(株価)の差額分が報酬となります。具体的には以下の4ステップです。

|

(1)子会社株式の価値算定を行い、有償ストック・オプションの権利行使価格を決定する |

|

(2)有償ストック・オプションを子会社役員等に発行する |

|

(3)有償ストック・オプションに設定した業績条件を判定する |

|

(4)付与対象者の有償ストック・オプションを子会社が買い取る |

パターン4のメリットは、「最もメリットが出せるスキーム」であることです。

管理契約及び管理契約費用が不要、無償ストック・オプションより自由な設計で発行可能という点で、パターン2の有償ストック・オプション(親会社買取)と共通しています。また、同様に、「有償」ストック・オプションのため、付与対象者の金銭の払込みが必要で、「子会社買取」のため、みなし配当の論点がある点に注意が必要です。

ただしこのスキームでは、有償ストック・オプションを、有償ストック・オプションのまま買い取ることによって、キャッシュアウトの部分を「損金参入の対象」にすることができるようになります。理由は、子会社が「自己新株予約権」を取得する場合、消却時に資本剰余金のマイナスではなく「自己新株予約権消却損」という科目が立つことになるからです。

新株予約権は、会計上「債権」に近い性質を持っているため、自己新株予約権の消却は「発行時の時価と取得時の時価の差額」を損金として処理できることになります。

一方で、デメリットは、「最も複雑になりやすいスキーム」であることです。

インセンティブ設計においては、子会社役員等の付与対象者の理解を得ることも非常に重要です。付与対象者の十分な理解なく導入してしまうと、インセンティブが業績向上に寄与しなくなる可能性があるためです。特にこのスキームは合理的な設計である一方、会計・税務に関する論点が多いことから、導入にあたって十分な検討及び説明が必要となります。

株式報酬制度の設計は、SOICOにご相談ください

子会社向けインセンティブ制度の導入を検討されている企業経営者と実務担当者に向けて、子会社向け株式インセンティブプラン4類型を解説しました。

株式報酬制度の導入にあたっては、会計や税務への深い理解が必要となり、企業の状況によって異なる制度設計が求められます。特に近年、相談件数が増加している「業績連動型報酬」は、予め考慮しておくべきポイントが多く、専門家に依頼することをおすすめ致します。

SOICOでは、株式報酬制度の設計・導入にかかるコンサルティングを提供しております。M&A先の子会社役員等に対するインセンティブ設計にも対応しておりますので、よろしければ一度、ご相談ください。

また今回の記事では、業績連動型報酬について中心に解説しましたので、ストックオプションや株式報酬制度についても理解を深めたい方は、下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

<セミナーのご案内>

SOICOでは、ストックオプション勉強会を毎月定期的に開催しています。専門家による無料個別診断も付いていますので、ぜひ一度ご参加ください。

最後までお読みいただきありがとうございます。

また、株式報酬制度のご導入やコーポレートガバナンス・コードへの対応を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、個別の無料相談会を実施しております。

・自社株式報酬制度を導入したいがどこから手をつければいいか分からない

・CGコードや会社法改正を踏まえた株式報酬制度の設計は具体的にどうすべきか分からない

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。