COLUMN

コラム

IPOに向けた成功する資本政策|上場後の資金調達の仕組みも解説

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

IPOを行う目的の1つに資金調達があります。

IPOを行うことで、株式を利用することで資金調達を行うことが可能になります。しかし、株主が多くなれば経営の意思決定は難しくなり、さらには会社を乗っ取られてしまうという事態に陥ることもあります。

そのため、株式によってどれくらいの資金調達を行うか、どのような株主構成にするかといった資本政策を策定することが重要になります。

そこで本記事では、IPOにおける資本政策の目的や資本政策の策定の流れ、失敗する資本政策の例や資本政策策定の際のポイントについて詳しく解説していきます。

資本政策についてはこちらの記事もご参照ください。

⇒資本政策とは?必要性や考慮すべき点、失敗事例まで徹底解説!

目次

IPOにおける資本政策とは

IPOにおける資本政策は、IPOに向け資金調達の方法や株主構成の計画を作ることです。IPOを行う際には、いつ、誰に、いくらで株式の移動を行い、増資を行うかという計画を立てなければなりません。資本政策を決めないまま増資、株式分割、株式譲渡等を行ってしまうと、持ち株比率が低くなり会社を乗っ取られてしまうリスクがあったり、従業員に過分なキャピタルゲインを与えてしまうことにより離職率が高まってしまうなど取り返しのつかない事態に発展してしまう恐れがあります。

そのため、どれくらいの資金調達を行うか、持ち株比率はどの程度維持しておくかといったことをあらかじめ計画を立てておかなければなりません。

資本政策の目的

事業成長に向けた資金調達を行う

資本政策の目的の1つは事業の成長に向けた資本による資金調達を行うことです。事業の成長に合わせてスピーディーに資金調達をすることは、資本政策の中でも特に重要な目的の1つです。

IPO後に大きな投資が求められる施策や新規事業を行ったり、海外展開などを進めたりするような成長機会を逃さないためには、機動的に使える資金を確保できるようにしておくべきです。

資本による資金調達を行うメリットは、調達した資金の返済義務がないことにあります。銀行などからのデットファイナンスは返済期間が短い場合もあるため、長期的な投資を考えている場合にはマッチしないこともあります。IPO後も非連続的な成長を遂げるために、資金調達は重要な目的だといえるでしょう。

資金調達についてはこちらの記事もご参照ください。

⇒ベンチャー・スタートアップの資金調達方法とは?投資ラウンド別・調達事例を含めて徹底解説!

⇒資金調達の手段・方法には何がある?それぞれのメリット・デメリットも徹底解説!

⇒返済不要な資金調達とは?メリットやデメリット、調達時の注意点を徹底解説!

安定的に経営できる株主構成を維持する

IPOを行うことにより、機関投資家から一般投資家までさまざま投資家が参入してくることになります。そのために、これまでは創業関係者が決めていた経営上の意思決定がしにくくなるのではないかという問題が発生します。

会社の株主が増えるため、外部の株主の意見を経営に反映させなければならない可能性があることと、出資比率によっては、会社の乗っ取りにあう危険もあるため、会社の成長のために適切な額を調達することが大切です。

そのため、株式総会での意思決定を安定させ、安定した会社の経営を行うために、その企業の業績や株価などに左右されず、長期にわたって株式を保有してくれる安定株主の比率が重要になります。一般的な安定株主の比率は、議決権の50%から70%とされています。安定株主の比率の最低ラインは全株式の3分の1以上になります。これは、取締役や監査役の解任やM&Aの実施、会社の解散といった特別決議を拒否するために必要な最低ラインになっています。

したがって、全株式の3分の1以上を安定株主が占めていないと安定した会社経営を行うことが難しくなります。経営の安定化を図るために必要な比率を見極め、バランスよく安定株主づくりをすることが必要です。

役員と従業員にインセンティブを付与する

資本政策では資金調達だけでなく、役員と従業員へのインセンティブの付与を行う必要があります。IPOを行うためには会社の成長を実現しなければなりません。そのためには、従業員のモチベーションをあげることが必要不可欠です。

インセンティブは給与や賞与といった方法もありますが、役員や従業員が満足するレベルの金額を付与するとなると税率も高くなり、最大で45%になります。一方で、ストックオプションや従業員持株会といった仕組みを利用して得た金額については約20%の課税になります。

したがって、ストックオプションなどの資本によるインセンティブプランを活用しインセンティブ付与を行うことが一般的であり、モチベーション向上にもつながると考えられます。資本によるインセンティブプランを用いる場合、株主構成や潜在株式比率に影響を与えるため資本政策において検討をする必要があります。

インセンティブプラン・ストックオプションについては、こちらの記事もご参照ください。

⇒インセンティブプランとは?種類とメリット・導入時の注意点を解説

⇒M&A先で有効な業績連動型報酬とは?子会社向け株式インセンティブプラン4類型を分かりやすく解説!

⇒【ストックオプションに係る税金】確定申告や計算方法・税金対策について徹底解説!

資本政策を行うタイミング

資本政策を行うタイミングとして適しているのは

①株価が上昇する前

②直前々期に入る前

以上の2つの時期です。

株価が上昇する前

株価が上昇する前は資本政策を行うタイミングのひとつです。通常は、資金調達を行った後や決算期の後は株価が上がります。

たとえば、上場を目前に控えた企業は、前期末の純資産価額を基に最低株価が設定されます。そのため、この価格は企業の成長に伴って上昇する傾向があります。他にも、第三者割当増資を行う場合、DCF法(ディスカウンテッド・キャッシュフロー法)という将来のキャッシュフローに基づく株価算出方法が用いられることが多く、これによって株価が大きく跳ね上がることが期待されます。

株価が上昇する前に資本政策を行い、計画通りに上場を成功させられるようにしましょう。

直前々期に入る前

直前々期に入る前も資本政策を行う上で有効なタイミングのひとつです。

直前々期を過ぎると、株式の割り当てや価格算定に関する詳細を上場申請書類に開示させる必要が出てきます。そのため、直前々期前に資本政策を実施することで、開示に関わるコストや専門家に依頼する費用を抑えることが可能です。

IPOに向けた資本政策の策定の流れ

IPOに向けた資本政策を策定する際の流れについて解説していきたいと思います。

事業計画の立案をする

資本政策は事業計画と一緒に作成する必要があります。上場までの会社の成長イメージ、必要な事業資金、設備投資の見積りなどの計画を立てていきます。

このような財務指標に落とし込んだ計画を立てることにより、いつにどのくらいの資金が必要になるかを把握することができます。その時の利益水準から、時価総額の想定を出し、何%の株式を発行するべきかの見当をつけることが可能です。

しかし、ベンチャー・スタートアップは確立された市場があるわけでもなく、新たにマーケットを作っていくような企業も多く、将来の見通しや正確な事業計画が立てにくいといった声はよく聞きます。

確かに難しいことは間違いないのですが、計画を立てずに資本政策することは失敗に陥る原因にもなるため、仮でも良いので数値に落とし込むことはやるべきです。悲観・楽観・ターゲットといったような形で複数パターンの想定を立てておくことをお勧めします。

資本政策の目標を決める

まず株主構成、必要資金調達額、IPO時の発行済株式総数、安定株主比率、創業者のキャピタルゲインなどの目標を設定します。

それらを設定したら株式公開する市場の選択も行います。上場したい取引所によって規制内容も異なるため、このタイミングでチェックすることも大切です。

そして、株式公開の形式基準を考慮した上で、資本政策の目標を数値であらわし、現在の資本構成と目標を比較することで、資本政策で何を行うかということを次に決めていきます。

オーナー親族の資本政策を策定する

資本政策の目標が決まったら、内部の資本政策を策定します。具体的には、上場後のオーナーの持株比率をどれくらい維持するかを決めます。上場後の安定した会社経営のために事前に計画を立てることは重要です。

また親族への贈与や資産管理会社等による相続対策もこのタイミングで検討します。

オーナー親族以外の資本政策を策定する

内部の資本政策を策定したら外部への資本政策を策定します。まず、役員と従業員へのインセンティブ設計を行います。役員や従業員へのインセンティブプランにはあらかじめ定められた価格、数、期間内に株式を購入できる権利を付与するストックオプションや現物株式の付与や従業員持株会を利用する方法があります。

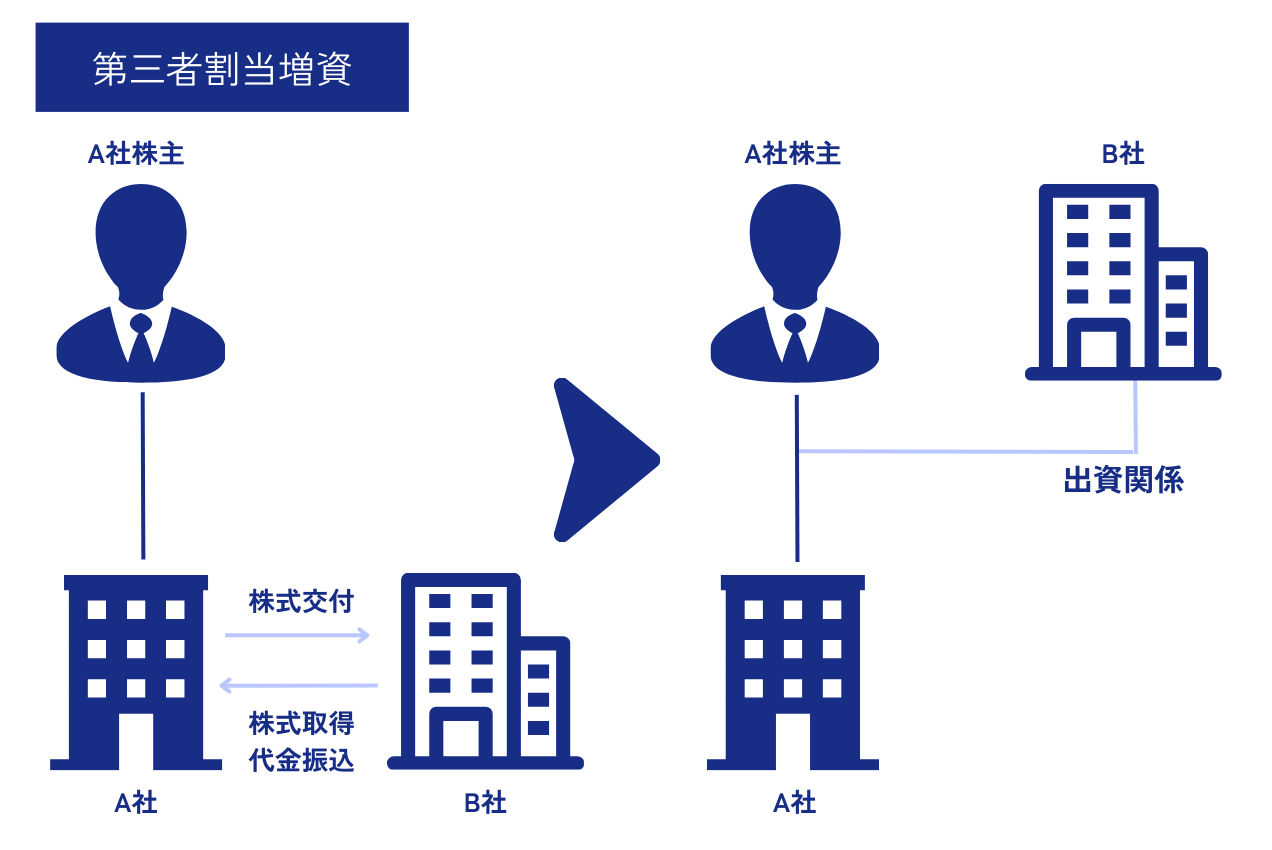

そして、資金調達や安定株主の確保も行います。そのための手法として、特定の第三者に新株を引き受ける権利を付与し増資を行う第三者割当増資があります。一般的には、自社の役員・金融機関・取引先など、自社と関わりのある人・企業に付与するため、これによって安定株主を確保することができます。

外部の資本政策を決定できたら、上場に向けて必要となる発行済株式数を設定し、株式の公募・売出を実施することになります。

資本政策の主な実行手段

資本政策を行うための主な実行手段として、ストックオプションや従業員持株会、第三者割当増資などがあります。以下それぞれについて解説します。

ストックオプション

ストックオプションとは、あらかじめ決められた価格で株式を取得できる権利になります。インセンティブ制度としてのストックオプションとは、まず役員や従業員(付与対象者・引受者)に対して、あらかじめ決められた価格(行使価額)で株式を取得できる権利を付与します。役員や従業員は権利行使をすると会社の株式を行使価額で取得できます。その後、将来株価が上昇した時点で株式を売却することで行使価額と株価との差がキャピタルゲインとして得られるという仕組みです。

ストックオプションについて詳しく知りたい方は以下の記事をご覧ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

⇒ストックオプション制度とは?仕組み・種類・メリット/デメリットを完全体系化!新株予約権との違いも解説!

⇒【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

⇒【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

従業員持株会

従業員の自社株式取得にあたって、会社が拠出金の給与控除、奨励金の支給などの種々な便宜を与えて従業員が自社株取得をしやすくすることで、財産形成を助成する制度です。従業員が給与から天引きでお金を出し合い、集めたお金で従業員持株会が自社株を購入し、拠出金に応じて従業員に自社株を配分するという仕組みになっています。

第三者割当増資

第三者割当増資は特定の第三者に新株を引き受ける権利を付与し、増資を行う資金調達方法の一つになります。一般的には、自社の役員・金融機関・取引先など、自社と関わりのある人・企業に付与するため、これによって安定株主を確保することができます。また、第三者割当増資は、持ち株比率の低下や希薄化を伴うというデメリットはあるものの、増資によって業績が向上し、企業価値が高まることによる既存株主へのメリットも生じます。

第三者割合増資については次の記事もご参照ください。

⇒第三者割当増資とは?目的・メリット・デメリット・事例について解説

株式分割

既存の株式を分割することで株主の構成を変えることなく株式の数を増やす方法のことを株式分割と言います。株式の売買は一般的に100株単位で行われ、これを1単元と呼びます。

1単元の値段は基本的に5万円から50万円の間になるように調整を行います。上場時の時価総額に対し流通する株式数が少ない場合、1単元の値段が高くなってしまうため、これを調整するために株式の分割を行います。1単元の価格を下げることで投資家が株式を購入しやすくすることを狙いとしています。

1単元の値段は時価総額と市場に流通する株式単元数で決まり、時価総額はそのままで、流通させる単元数を倍にすることで1単元の値段を半分にすることができます。

この時、既存株主は保有している株式が倍に増えるだけなので、所有している株式の総額や比率は変わりません。

株式移動

既存の株主が保有している株式を、他の法人や個人へ移動させることを株式移動といいます。株式の移動を行うだけであるため、発行株式数に変化がないため株式の希薄化の恐れがありません。

安定株主を作るために役員に株式を譲渡することや、経営を離れる役員から株式を引き上げること、また、創業者が上場時に行う売出は株式移動にあたります。

失敗する資本政策とは

資本政策は一度行ってしまうと取り返しがつきません。そのため、ポイントをしっかりと抑えて適切な政策を取らなければ失敗してしまいます。ここでは失敗する資本政策について紹介していきます。

投資家に必要以上に株式を渡してしまう

会社の資金需要を超えた必要以上の資金調達をしてしまうと、その分経営陣の持株比率を低下させてしまうことにつながります。持株比率が下がってしまうと自分たちで経営判断をすることができなくなってしまいます。

株価を高値にしすぎてしまい、その後の投資が受けられない

高い株価で増資を引き受けてもらうことで、経営陣の持株比率を維持することはできますが、株価が高すぎるとその後の投資を受けることが出来なくなってしまい、資金調達を行うことが困難になってしまいます。

ストックオプションを発行しすぎてしまう

ストックオプションはIPO前の企業にとって有効な資本政策のひとつですが、無制限に行えるわけではありません。一般的に、企業が発行するストックオプションの割合は、発行済株式総数に対して10~15%以内とされています。無闇に発行してしまうと、重要なタイミングで発行できない可能性があるため、注意が必要です。

資本政策の成功に向けた3つのポイント

1.事業計画、資本政策の目標を明確にする

事業計画、資本政策の目標を明確にすることが資本政策の成功のポイントになります。

事業計画によって必要なコストや将来の利益額の予想を立てます。その額に想定のPER(株価収益率)をかけることで、上場後の時価総額を計算できます。PERは業界やビジネスモデルに依存するため、類似のビジネスを展開している企業のPERを参考にするとよいでしょう。

時価総額が算出できたら、以下の計算式で想定の一株あたりの株価な算出が可能です。

想定の時価総額 / 想定の株式発行数 = 想定の一株あたりの株価(公開価格)

事業計画によって立てた必要な投資資金は、時価総額の何%なのかがわかれば、自ずと必要な発行数がわかります。また時価総額と株式発行数がわかれば、一株あたりの株価もわかるため、キャピタルゲインはどれくらい得られるのかも計算が可能です。

資本政策においては、資金調達と持株比率、キャピタルゲインのバランスをとることが大切です。資金調達を重視するならば持株比率・キャピタルゲインをある程度抑える必要があり、一方で持株比率を確保したいのであれば、資金調達やキャピタルゲインを抑えなければなりません。

これら3つのバランスをうまく保つために、事業としてどれくらいの資金調達額が必要なのかを計算し、資本政策の目標を明確に数値に落として設定することが重要になります。

2.上場するための資本政策のルールを知っておく

また資本政策には最低限抑えておくべき基本的なルールがあります。

会社の経営権

会社法で、持株比率によって、株主総会で決定権を持てる議案の範囲が決まっています。

役員の選任や解任、決算の承認、配当決議などを行う普通決議では、出席株主の過半数によって決議が行われます。

また、重要事業の譲渡や会社の解散などを決議する特別決議では出席株主の議決権の3分の2以上により決議が行われます。また、3分の1以上保有していると、特別決議を単独で阻止することが可能です。

これをもとに、どの程度の持株比率を確保するのかを決定する必要があります。安定的な経営権を維持するためには、議決権の50%〜70%をオーナーが保有していると良いでしょう。少なくても3分の1以上保有しておくことで経営は安定します。

| 対象議案 | 決議に必要となる議決権の割合 | |

|---|---|---|

| 普通決議 |

・役員の選任及び解任 |

総議決権の過半数を定足数として、出席している株主の議決権の過半数によって決議とする (※定足数の緩和、排除可能) |

| 特別決議 |

・定款の変更 |

総議決権の過半数を定足数として、出席している株主の議決権の3分の2以上によって決議とする (※3分の1まで定足数の緩和可能) |

上場審査基準

上場するに当たって、資本政策に関して満たさなければならない上場審査基準があります。

例えば、プライム市場への新規上場の基準には、株主数が800人以上、時価総額が250人以上、流通株式比率35%以上といった基準があります。

| 内容 | |

|---|---|

| 株主数 | 上場時まで、株主数150人以上の見込みが必要 |

| 流通株主 |

① 上場時までに流通株式数1000単位以上の見込み 以上①から③の条件を満たす |

| 公募 | 500単位以上の公募 |

| 時価総額 | ー |

各市場における上場審査基準は日本取引所グループのサイトで確認できます。

3.できるだけ高い時価総額でのIPOを目指す

できるだけ高い時価総額でのIPOを目指すことも資本政策成功のポイントになります。

時価総額が低いと、株主構成が機関投資家ではなく個人投資家が中心になる傾向があります。個人投資家の大半は利ザヤ確保などの短期保有目的であることが多く、業績予測を上方修正しても株価が下がる場合もあります。また、時価総額が低い場合、売買高が低く株価の変動率が高くなり株価が不安定になってしまいます。

したがって、できるだけ高い時価総額でのIPOを行うために、機関投資家向けのIR対策も行い、機関投資家の投資方針・ポリシーにあった売買高を提供していくことがポイントになります。

まとめ

いかがだったでしょうか。

今回はIPOにおける資本政策の目的や資本政策の策定の流れについて解説をしました。

資本政策は、将来的に会社をどのように成長させていくかという計画のもとで、どれくらいの資金調達を行うかということと、経営陣の持株比率をどれくらい維持していいくかということのバランスが非常に重要なポイントになります。

資本政策は一度行ってしまうと、後戻りをすることは非常に難しいため、何度もシミュレーションを行いましょう。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。