COLUMN

コラム

IPOにおけるロックアップとは?メリット/デメリット・事例を解説!

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

スタートアップ・ベンチャー企業を経営している方は皆さんIPOを目指されていることかと思います。

そういった経営者の方の中には、「ロックアップ」という言葉を聞いたことがあっても、内容に関してはよく知らないという方もいらっしゃることでしょう。

ロックアップのことを理解していないと、知らぬ間に違反してしまったり、資本政策が上手くいかなかったりと、IPOを実現させる中で思わぬ落とし穴にはまる可能性もあります。

そこで、今回は

・ロックアップとは

・ロックアップの種類

・ロックアップの対象

・ロックアップのメリット

・ロックアップのデメリット

・ロックアップに違反した事例

・IPOにおけるロックアップの例

について解説します!

資本政策については、こちらの記事もご参照ください。

⇒資本政策とは?必要性や考慮すべき点、失敗事例まで徹底解説!

⇒IPOに向けた成功する資本政策|上場後の資金調達の仕組みも解説

目次

ロックアップとは

ロックアップとは、IPOを目指す上場準備企業の株主及び上場準備企業自身が、IPO後一定期間新株式の発行や保有株式(潜在株式も含む)の売却等を行わない旨を確約すること、もしくはその制度のことをいいます。

IPO前に上場準備企業の株を保有している株主(創業者や役員・従業員、ベンチャーキャピタル等)は、一般的に、上場時の公募価格と比べて、割安で大規模な割合の株式を保有している場合が多く、保有株式を早めに売り抜いて利益を確定させたいという動機が働きます。

彼らによってIPO直後に大規模な売却が行われる可能性があると、売り圧力もしくは潜在的な売り圧力となり、安定した株価形成にとって大きな悪影響を与えることになりかねません。

ロックアップは上場直後に株式市場の需給バランスへ著しく影響を及ぼす行為を未然に防いだり、短期利得行為を防止し、上場後の堅調な株価形成を促すために設けられております。

IPOを行う企業のロックアップの内容は上場承認時に開示される有価証券届出書・目論見書等に開示されます。

IPO・上場準備および目論見書については、こちらの記事もご参照ください。

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

⇒IPO担当者が知るべき目論見書とは?投資家が判断するポイントについて解説!

ロックアップの種類

ロックアップには制度ロックアップ、任意ロックアップの2種類があります。

それぞれについて解説していきます。

制度ロックアップ

制度ロックアップは、IPO前の一定期間内に株主等となった人間や企業に対して、取引所の規則によりIPO後一定期間、その保有する株式等について売却せず、継続所有する旨の確約をすることを指します。制度ロックアップの目的は、上場を利用した短期利得行為の防止です。

上場準備会社が直前期首以降に行った第三者割当による株式もしくは新株予約権の割当を受けた者は、その株式もしくは新株予約権を一定期間継続して保有することが求められます。

割当を受けた株式もしくは新株予約権の継続保有については、割当日以前に継続所有に関する確約書を締結することが必須です。ロックアップの対象となる株主等は割当日以前に本確約書を記載し、ロックアップに従うことの確約をすることが必要です。上場準備会社が直前期首以降に行った全ての第三者割当先からの確約書が無い場合には、上場申請が受理されません。

ロックアップには割当される株式の属性に応じて期間が規定されております。ロックアップに期間が設定される目的は、インサイダーが大量の株式を売却して市場が圧迫された場合に、株価の下落を防ぐためです。

株式及び新株予約権の第三者割当の場合のロックアップ期間は、割当を受けた日から上場日以後6か月間を経過する日(当該日において割当株式に係る払込期日または払込期間の最終日以後1年間を経過していない場合には、割当株式に係る払込期日または払込期間の最終日以後1年間を経過する日)までとなります。

ストックオプションとしての新株予約権の割当の場合のロックアップ期間は、その新株予約権を、原則として新株予約権の割当日から上場日の前日または新株予約権の行使を行う日のいずれか早い日まで、それぞれ所有することが求められています。

第三者割当・新株予約権については、こちらの記事もご参照ください。

⇒第三者割当増資とは?目的・メリット・デメリット・事例について解説

⇒【新株予約権とは?】種類・メリット・デメリットについて解説

任意ロックアップ

任意ロックアップとは、制度ロックアップの対象とならない場合においても、その保有する株式等の売却等を一定期間行わない旨を、主幹事証券会社と株主等の間で任意で確約することをいいます。

株式上場時に新規上場会社の株式を投資家に販売するにあたり、大株主や新規上場会社の役員・従業員が保有している株式を売却することは、投資家が投資の判断をするにあたって不安材料となるため、上場後一定期間、保有株式を売却しないこと等を確約することが求められます。

確約の内容は承認時に有価証券届出書・目論見書等で開示されます。

任意ロックアップの期間は、一般的に「元引受契約締結日から上場日後180日目または90日目まで」とされているケースが多いです。

ただし、任意ロックアップの期間中であっても公開価格の1.5倍以上で売却等ができる条項がロックアップの解除条件として規定されている場合もあります。この条項を「1.5倍条項」といいます。

主幹事証券会社については、こちらの記事もご参照ください。

⇒主幹事証券会社とは?役割・選び方・変更について解説

⇒IPOにおける主幹事証券会社の役割|引受審査や選び方についても解説

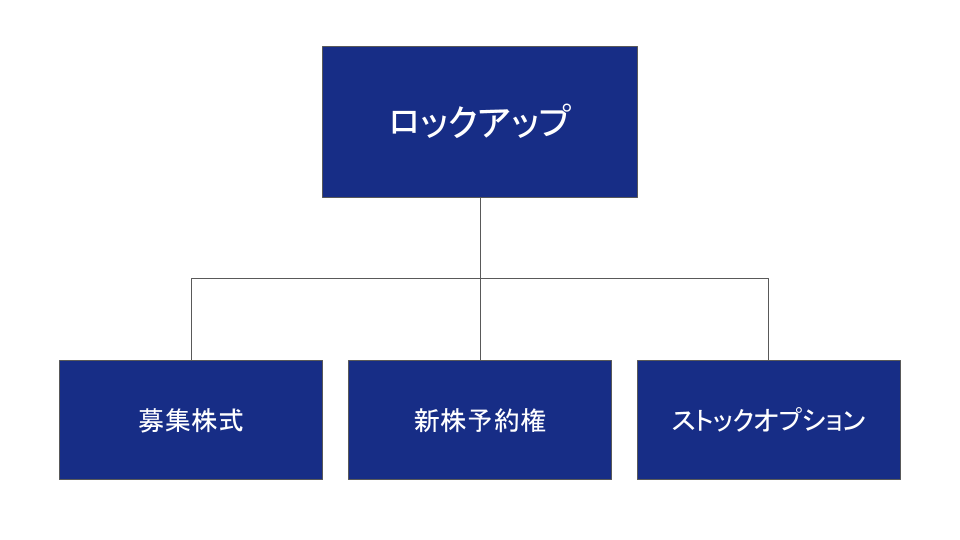

ロックアップの対象

ロックアップの対象は以下の3つに分類されます。

・募集株式

・募集新株予約権

・ストックオプション

それぞれ解説します。

募集株式

募集株式とは、株主となる者を募集して発行する株式のことをいいます。

募集株式の発行には株主割当と第三者割当の2種類があります。

株主割当は募集対象が既存株主のみで、株主の持株数に応じて募集株式の割当を受ける権利を与える場合をいいます。

第三者割当は株主以外の第三者を募集対象とする場合もしくは株主を募集対象とする場合でも持株数に比例することなく募集株式の割当を受ける権利を与える場合をいいます。

募集株式の詳細に関しては以下の記事をご参照ください。

詳細:募集株式

募集新株予約権

新株予約権とは、行使することで、会社から新株の発行や自己株式の移転を受けられる権利のことをいいます。

新株予約権者は、定められた権利行使期間内に、一定の払込金額を支払って権利を行使し、株式を取得することができます。

募集株式と同様に、新株予約権の割当にも株主割当と第三者割当の2種類があります。

新株予約権の詳細に関しては以下の記事をご参照ください。

詳細:新株予約権

ストックオプション

ストックオプションとは、あらかじめ決められた価格で株式を取得できる権利のことで、新株予約権のうち、社内向けに発行したものをいいます。

まず自社の役員や従業員(=付与対象者・引受者)に対して、あらかじめ決められた価格(=行使価額)で株式を取得できる権利を付与します。役員や従業員は、権利行使すると会社の株式を行使価額で取得できます。その後、将来株価が上昇した時点で株式を売却すると、行使価額と株価との差がキャピタルゲインとして得られるという仕組みです。

ストックオプションについては以下の記事で解説しておりますので合わせてご参照ください。

⇒【経営者必読】ストックオプション制度とは?仕組み・種類・メリット/デメリットを完全体系化!新株予約権との違いも解説!

⇒IPO時にストックオプションもロックアップされる?ロックアップの種類・対象・事例を徹底解説!

ロックアップのメリット

IPOにおけるロックアップのメリットについて、IPOを行う経営者視点と投資家の視点に分けて解説します。

経営者視点

ロックアップの経営者視点でのメリットは、経営者の保有株式にロックアップをかけ、目論見書によって開示されることで、投資家に対して経営者のコミットメントを示すことができる点です。株価が上場後をピークに下落し続けることを、「上場ゴール」と言うことがあります。経営者がIPO後も経営にコミットする強い意志を示すことにより、「上場ゴール」の可能性を少しでも減らすことができます。

上場ゴールについては、こちらの記事もご参照ください。

⇒上場ゴールとは?上場ゴールに陥らないためのポイントを詳しく解説

投資家視点

投資家視点でのメリットはロックアップが設定されたIPO株のほうが、ロックアップが設定されていないIPO株と比較して株価が上がりやすいという点です。経営者等が保有している発行済株式総数の大部分にロックアップが設定されていれば、一定期間売り注文が出づらい状況になります。IPO株は上場当初は大きな注目を浴びるため、買い注文の勢いが強く、ロックアップの効果により売り注文が少なければ株価は上がりやすくなります。

ロックアップのデメリット

IPOにおけるロックアップのデメリットについて、IPOを行う経営者視点と投資家の視点に分けて解説します。

経営者視点

経営者視点のロックアップによるデメリットは、保有株式を一定期間売却できないことによって生じる機会損失があげられます。経営者がイグジットの最大化を狙い、IPO直後に株価が高騰したタイミングで売却しようとしても、ロックアップが設定されていれば売却することは不可能です。

イグジットについては、こちらの記事もご参照ください。

⇒イグジットとは?イグジット(EXIT)の種類・成功と注意すべきポイントについて解説!

投資家視点

投資家視点のロックアップによるデメリットは、ロックアップ期間明けに株価が下がる可能性がある点です。例えば、ロックアップ期間が6ヶ月であれば、6ヶ月経過後、IPO株の大口所有者が保有株式の大部分を売却する可能性が高いです。その場合、株式市場における需給バランスが悪化し、ロックアップ明けに株価が大きく下落するリスクがあります。

ロックアップに違反した事例

ロックアップに違反した事例を2つ紹介します。

株式会社モダリス

株式会社モダリスは、2020年8月3日に東証マザーズへ上場しましたが、2021年3月24日、株主の一人が制度ロックアップの期間中に保有株式を全て売却していたことを受け、「第三者割当により割り当てられた株式の譲渡に関する報告書」を提出したと発表しました。

『株式会社モダリス(12月決算)』の「新規上場申請のための有価証券報告書」(Iの部)のP.129に以下記載があります。

———–

2. 同施行規則第255条第1項第1号の規定に基づき、当社は割当てを受けた者との間で、割当てを受けた株式 (以下「割当株式」という。)を原則として、割当てを受けた日から上場日以降6ヶ月間を経過する日(当該日において割当株式に係る払込期日または払込期間の最終日以降1年間を経過していない場合には、割当株式に係る払込期日または払込期間の最終日以降1年間を経過する日)まで所有する等の確約を行っております。

———–

また、『「第三者割当により割り当てられた株式の譲渡に関する報告書」の提出に関するお知らせ』にも以下記載があります。

———–

上場申請直前事業年度以降に行った第三者割当等により株式の割当てを受けた者は、上場制度を利用した短期利得の排除を目的として、当該株式を一定期間、継続的に保有することが規定として求められています。当社の場合は、該当する株主全員から、株式上場日(2020 年8月3日)以後6ヶ月を経過する日までの間は、当社株式を第三者に譲渡しない旨、またやむを得ない理由により当社株式を第三者に譲渡する場合は事前に当社に書面にて通知をする必要がある旨等の確約書を書面にて受領しております。

———–

以上から、第三者割当により株式の割当を受けた者は、上場を利用した短期利得行為の防止のため、割当を受けた保有株式等を一定期間売却せず、継続所有する旨の確約があったことがわかります。

しかし、株主の一人が、上記確約に違反し、2020年9月1日から9月16日の間に、所有株式の全てを売却していたことが発覚しました。

本件は、当該株主がモダリスに対し、当該制度ロックアップに違反する株式の売却により当該株主が得た金額と当該制度ロックアップ期間経過後に株式を売却した場合に得られた金額との差額相当額として401 百万円を支払うこと、及び有価証券届出書の虚偽記載等に対する金融庁課徴金のルールを準用して、売却金額総額 1,865 百万円に対する 4.5%の 83 百万円を確約書違反に対するペナルティーとして支払うことで解決したとのことです。

制度ロックアップに対する違反は、制度ロックアップを遵守してきた他の株主に対しては公平性を損なうものであり、制度ロックアップを前提に投資をしている投資家に対しても前提条件と異なる事態が発生してしまうため、株式市場の公平性に影響を及ぼす程の事態にも発展する可能性があります。

ロックアップ違反によってモダリスは株式市場や投資家からの信頼を失うこととなりました。実際にロックアップ違反が発覚した2022年3月末から、徐々に株価も下落していく傾向になっており、2022年10月現在に至るまで低迷している状態です。

もちろんロックアップ違反だけが株価低迷の理由である訳ではありませんが、一つの要因になっていることは考えられます。

モダリスという会社自体に問題があったのではなく、株主という個人の違反によるものだったとしても、会社のレピュテーションは下落してしまいます。

IPO後も企業を成長させていくためにも、ロックアップ違反には注意する必要があります。

詳細は以下の資料をご確認ください。

詳細①:「第三者割当により割り当てられた株式の譲渡に関する報告書」の提出に関するお知らせ

坪田ラボ

医療機器ベンチャーの株式会社坪田ラボは、同社が東証グロース市場に上場した2022年6月23日、学校法人慶應義塾がロックアップに違反し、保有する1万6000株を全株売却したと発表しました。

本件が発生した原因として、坪田ラボが日本取引所自主規制法人の上場審査部から「継続保有確約書の締結先に対して、再周知するように」という通知を受けていたものの、その対応をしていなかった点、慶應義塾の制度ロックアップについての認識が不十分だった点、IPO主幹事のSMBC日興証券が、保有株式がロックアップ対象かどうかという慶應義塾からの問い合わせに対し誤って対象外と回答していた点があげられています。

IPOを成功させるためにも、ロックアップに関する対応は漏れなく行うことが望ましいということがいえます。

詳細は以下の記事をご確認ください。

IPOにおけるロックアップの例

実際のロックアップの事例を2つ紹介します。

ビジョナル株式会社

ビジョナル株式会社は、ビズリーチ等のサービスを展開するHRテック会社です。2021年4月22日に東証マザーズ市場に上場しました。初値ベースの時価総額は2,500億円となり、2021年初のユニコーン上場となりました。

IPO前の株主構成

ビジョナルのIPO前の上位5名の株主構成は以下のとおりです。

1位:南壮一郎氏 16,864,000株(42.47%)

2位:ジャフコ・スーパーV3共有投資事業有限責任組合 4,680,000株(11.78%)

3位:島田亨氏 2,300,000株(5.79%)

4位:YJ2号投資事業組合 1,721,400株(4.33%)

5位:竹内真氏 1,719,800株(4.33%)

1位の南氏は創業者かつ代表取締役社長で、5位の竹内氏は取締役CTOです。2位と4位はVC、3位の島田氏はエンジェル投資家です。

詳細に関しては下記記事を参照ください。

ロックアップの条件

ビジョナルのロックアップ条件は以下のとおりです。

南壮一郎氏:180日間

島田亨氏:180日間

YJ2号投資事業組合:360日間

竹内真氏:180日間

Japan Entrepreneur Collaboration Limited:180日間

永田信氏:180日間

多田洋祐氏:180日間

村田聡氏:180日間

創業者や役員メンバーを中心に180日間のロックアップがかけられており、一部VCやエンジェル投資家にも180日間または360日間のロックアップがかけられています。

株式会社プレイド

株式会社プレイドは、CXプラットフォーム「KARTE」の開発・運営、CX特化型メディア「XD」の企画・運営、EC特化型メディア「Shopping Tribe」の企画・運営を行っている企業です。初値の時価総額は1,100億円を超えており、こちらもユニコーン上場となりました。

IPO前の株主構成

プレイドのIPO前の上位5名の株主構成は以下のとおりです。

1位:倉橋健太氏 11,715,000株(29.65%)

2位:柴山直樹氏 7,816,000株(19.78%)

3位:JAPAN VENTURES 6,280,000株(15.89%)

4位:フェムトグロースキャピタル投資事業有限責任組合 4,789,900株(12.12%)

5位:Google International 1,420,900株(3.60%)

上記の株主のうち、1位の倉橋健太氏は創業者で代表取締役社長、2位の柴山直樹氏は取締役CTOです。3位と4位はVCです。

詳細に関しては下記記事を参照ください。

ロックアップの条件

プレイドのロックアップ条件は以下のとおりです。

倉橋健太氏:360日間

柴山直樹氏:360日間

JAPAN VENTURES:180日間

フェムトグロースキャピタル投資事業有限責任組合:180日間

フェムトグロースファンド2.0投資事業有限責任組合:180日間

牧野祐己氏:180日間

三井物産:180日間

MSIVC2018V投資事業有限責任組合:180日間

創業者や取締役は360日間のロックアップがかけられており、一部VCについては180日間のロックアップがあります。Googleについては継続保有する旨の確約がある旨開示されています。

創業者・取締役に長期間のロックアップ期間を設けることにより、IPO後も経営陣が経営にコミットするという意思表示をしていることが読み取れます。

詳細に関しては下記記事を参照ください。

ロックアップを戦略的に活用しましょう

一般的な日本国内におけるIPOでは、VC株主には1.5倍条項を付与し、90日間のロックアップを依頼するケースが多いです。しかし、公開価格の1.5倍の価格を安定的に超えるのに時間がかかったり、90日間のロックアップ期間が明ける直前に投資家が売り圧力を懸念することで、市場株価が下落することが頻発しています。

このような事態を避け、IPOを自社にとってより良いものにするために、ロックアップを戦略的に設計しましょう。

参考としてアメリカにおけるIPOでよく取り入れられているロックアップの設計を紹介します。アメリカでは、以下3つを組み合わせたロックアップの設計が行われています。

・Price Trigger

・More Staggered

・Earnings Date Base

| 名称 | 内容 |

|---|---|

| Price Trigger | 株価パフォーマンスに応じて段階的にロックアップを解除 |

| More Staggered | 株主の属性毎にロックアップ期間やPrice Triggerを細かく設定 |

| Earnings Date Base | 決算発表のタイミングに合わせてロックアップが解除されるように設定し、ブラックアウト期間をなくす |

Price Triggerは株価パフォーマンスに応じて段階的にロックアップを解除するものです。アメリカでは、日本における一律1.5倍という形ではなく、持分の〇〇%に関しては、公開価格から〇〇%という形でロックアップの設計が行われます。株式の供給量をコントロールしつつ、売り出す側にとってもメリットのある設計になります。

More Staggeredは株主の属性毎にロックアップ期間やPrice Triggerを細かく設定するものです。上記でも紹介した通り、プレイドは創業者や経営陣に360日のロックアップを設定しているように、主に経営陣のコミットを示す等のメッセージを発信する目的で利用されます。アメリカでは、更に従業員のロックアップは1日等短い期間で設定する等、柔軟なロックアップの設計が見られます。

Earnings Date Baseは決算発表のタイミングに合わせてロックアップが解除されるように設定し、ブラックアウト期間(※)がなくなるようにするものです。既存株主にとってメリットがある設計です。

※ブラックアウト期間:第1四半期の決算発表1ヶ月前は自社株買い禁止となる期間

| 名称 | メリット | 注意点 |

|---|---|---|

| Price Trigger | 株主は早期売却が可能で、経営陣は株式の供給量をコントロールできる | 株式の数量次第で株価のシーリングになる可能性がある |

| More Staggered | 投資家へのメッセージとして利用可能 | 株主毎に細かく期間を設定することで、株主の売却による株価変動が起きる頻度が増える |

| Earnings Date Base | 株主は売却がスムーズに行える | ロックアップ期間が過度に短くならないように注意する必要がある |

自社の事業計画や資本政策を実現するために、一律のロックアップ期間を設計するのではなく、ロックアップにこのような要素があることを理解し、ロックアップを戦略的に設計しましょう。

まとめ

いかがでしたでしょうか。

今回はIPOにおけるロックアップの概要、ロックアップのメリット/デメリット、ロックアップ違反の事例、ロックアップの設計事例について解説しました。

現在スタートアップ・ベンチャー企業を経営していてIPOを目指されている方、IPOに向けた準備をされている方にとって参考になれば幸いです。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。