COLUMN

コラム

【経営者必見!】アーリーステージとは?調達方法の選択肢や調達額目安、調達時のポイントを徹底解説!

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

アーリーステージにある経営者の中には、現在立ち上げている事業の成長を加速させるために投資したいが、自己資金だけで賄うことは難しく資金調達を検討している方も多いでしょう。

しかし資金調達と言っても、

・アーリーステージに合った資金調達方法は何か

・どの程度の額を調達すべきなのか

・資金調達を進める際に気をつけるべきことは何か

など気になる方は多いのではないでしょうか。

そこで今回の記事では、企業の成長ステージの中でもアーリーステージに焦点を当てて、アーリーステージの基礎的な内容から具体的な調達方法、調達時に気をつけるべきポイントなどを網羅的に解説していきます!

⇒シェアリングCFO、高額の副業案件のオファーが来る【1分で無料登録】

目次

アーリーステージとは?

アーリーステージとは、創業直後で業績や実績が立っておらず、今後ビジネスモデルを確立させていく段階です。

この段階は設備投資や研究開発、人材採用などのために多額の資金が必要になりますが、本項では投資ラウンドや成長ステージにはどのようなものがあるのか、その中でアーリーステージはどのような位置付けになっているかを解説していきます。

スタートアップ企業における投資ラウンドと成長ステージ

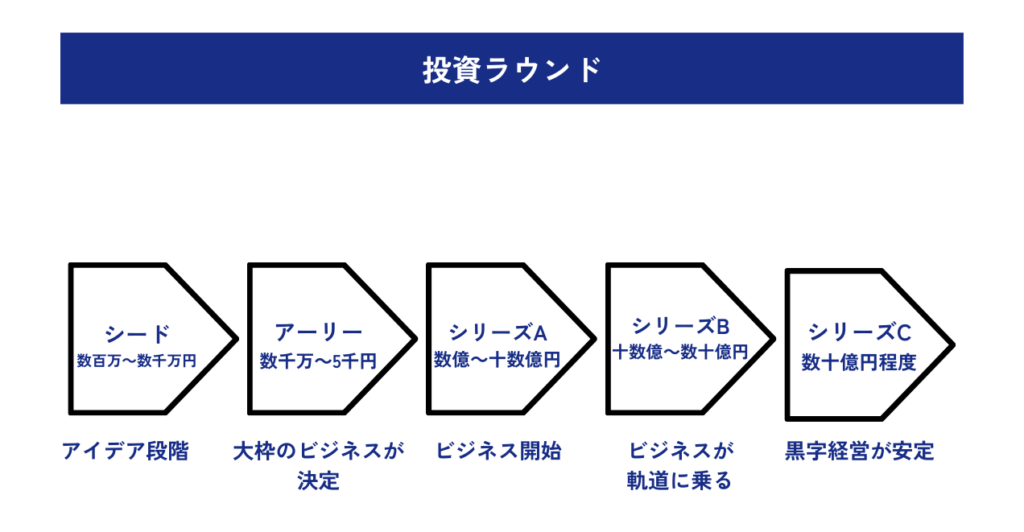

投資ラウンド

投資ラウンドとは、投資家が企業に投資する際に、投資検討先の企業がどのような状況にあるのかを数段階に分けて捉えるための指標で、資金調達ラウンド及び投資フェーズとも呼ばれます。

VCは、ビジネスモデル上、株価の売却益が最も最大化できる成長ステージで投資を行う特徴があります。一方で、CVC(※)は自社事業との高いシナジー効果が期待できるラウンドにあるベンチャー企業へ投資することを目的としています。

※CVCとは、コーポレート・ベンチャー・キャピタルの略で、事業会社が自己資金でファンドを組成し、主に未上場のベンチャー企業に出資を行う活動組織を指します。

上述のように、投資家の区分によって投資の目的が異なりますので、各投資家の投資目的を果たしやすいようにスタートアップ企業がどの段階にあるのかを示す指標が投資ラウンドです。

投資ラウンドの概要については下記の記事で解説しておりますので、合わせてご参照ください。

⇒ベンチャー・スタートアップの資金調達方法とは?投資ラウンド別・調達事例を含めて徹底解説!

企業の成長ステージ

先述した投資ラウンドには、企業が起業する前のステージから黒字化して経営が安定するステージまで、以下のような名前が付与されています。

| ラウンド | 企業状況 | 必要資金 |

|---|---|---|

| シード | 起業前。具体的な商品・サービスは未定で、事業開発に向けた準備・検証を行っている段階。 | 数百万〜数千万円 |

| アーリー | 起業直後。事業は開始しているが軌道に乗っておらず、赤字経営が続いている段階。 | 数千万円 |

| シリーズA | 事業が本格的に開始して規模が拡大しており、PMFが見えている段階。 | 数千万〜数億円 |

| シリーズB | ある程度PMFが確実となり、マーケティング投資や開発投資に積極的になる段階。 | 数億円 |

| シリーズC | 黒字経営が安定化しており、IPOやM&A等を通じたイグジットを意識する段階。 | 数億円〜数十億円 |

| シリーズD | 安定した収益をあげることができ、IPOやM&A等のイグジットを具体的に検討する段階。 | 数十億円 |

資金調達ラウンド(シード期〜シリーズD)

自社が上述のフェーズの中のどこに位置するのか確認し、フェーズにあった資金調達方法・額を参考にしましょう。

※あくまで一般的な分類方法であり、企業によっては記載の内容に当てはまらない場合がございます。予めご留意ください。

アーリーステージの他にシリーズAやシリーズB、シード期について詳しく知りたい人は以下の記事もご参照ください。

⇒(シード期)シード期とは?定義や資金調達方法、事業成功のため行うべきことを徹底解説!

⇒(シリーズA)シリーズAとは? 定義・資金調達額・各資金調達方法のメリット/デメリットを徹底解説!

⇒(シリーズB)シリーズBとは?定義・資金調達額・各資金調達方法のメリット/デメリットを解説!

⇒(シリーズC)シリーズCとは?定義・資金調達額・資金調達方法ごとの特徴/注意点を徹底解説!

⇒(シリーズD)シリーズDとは?定義・資金調達額・資金調達方法・イグジットについて徹底解説!

アーリーステージの企業フェーズ

アーリーステージとは、ベンチャー企業やスタートアップ企業の成長ステージのうち、起業直後の段階を指します。企業にとっては、創業3年程度で事業が確立しておらず、資金繰りも思うようにいかないことが多々ある時期です。

会社経営や資金繰り、ビジネスモデルの確立などで忙しい時期である一方、最も仕事にやりがいを感じやすい時期とも言われます。

アーリーステージは資金調達力が鍵?

前述の通り、アーリーステージは起業直後で事業が確立しきっていない時期です。

自己資金のみで投資分を賄うことができれば良いですが、この段階にある企業で資金にゆとりのある企業は多くないのではないでしょうか?

設備投資や研究開発のために多額の資金が必要になるものの、自己資金だけで賄うことは難しいため、

・国や自治体、日本政策金融公庫の創業時支援

・VCからの出資

・エンジェル投資家からの出資

等で資金調達を図ることになります。

しかし、アーリーステージは実績及び業績が伴っていない時期ですので、資金援助を受けるためにはビジネスプランやアイデアの実現可能性は勿論のこと、創業者自身の人柄をアピールすることが重要です。

この段階で十分な資金調達を行うことに加えて、投資家からの信頼を勝ち得ることが、次のラウンドであるミドルステージに到達できるかの分岐点になりますので、特に資金調達力が求められる時期でしょう。

国や自治体、日本政策金融公庫の創業時支援を含むデットファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】デットファイナンスとは?種類/メリット・デメリット/事例について解説!

VCからの出資に関わるエクイティファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

エンジェル投資家について、より詳しく知りたい方はこちらの記事も参照ください

⇒ エンジェル投資家とは?投資を受けるメリットや投資家の探し方を紹介!

アーリーステージの資金調達とは?

主な資金調達方法

アーリーステージにおける代表的な資金調達方法は、以下の通りです。

・投資家からの投資

・日本政策金融公庫(政府系金融機関)による創業時支援

・地方自治体や信用保証協会、金融機関の連携による制度融資

・公的支援である補助金・助成金

その他、売上債権を買い取ってもらうファクタリングの活用や仮想通貨を用いたIEO(※)、クラウドファンディングによる資金調達が検討されることもあります。

※IEOとは、Initial Exchange Offering の略で、ブロックチェーンプロジェクトの発行するトークンを仮想通貨取引所が先行販売するサービスを指します。

資金調達方法について詳しく学びたい方は、以下の記事を参考にしてください。

⇒【経営者必見】資金調達の手段・方法には何がある?それぞれのメリット・デメリットも徹底解説!

補助金・助成金について詳しく知りたい方は、以下の記事も合わせて参考にしてください。

⇒【2022年最新版】まだ間に合う?申請しやすい補助金・助成金!新設枠の解説も!

資金調達に要する時間

アーリーステージにおいて投資家から資金調達する際は、半年程度かそれ以上の期間を要します。

また、金融機関から融資を受ける際は、ビジネスプランや見積書といった各種書類の整合性及び計画性を細かくチェックされるため、審査に数カ月程度の期間を要します。

その他、補助金・助成金を申請する際においても、複雑な手続きが求められるケースが多く、入金までに多くの時間を要します。

VCから調達する際の注意点とは?

VCから資金調達する際に注意すべきポイントは、以下5つです。

①成長市場で展開しているか

②自社への投資価値を説明できるか

③競合優位性をもち得るか

④財・サービスのプロモーション方法が明確か

⑤イグジットへの道筋が立っているか

それでは順々に解説していきます。

注意点①:成長市場で展開しているか

VCを始めとする投資家は、ビジネスモデルの都合上、投資により莫大なリターンを得ることを目的に出資を行います。

投資を行う際、市場成長率などを指標に、出資検討先の会社が展開する市場の成長性が高い場合に「投資のリスクを抑えつつ大きなリターンが得られそう」と考えられます。

したがって、市場の成長性を理解させることが投資家から資金調達するための一歩となります。

注意点②:自社への投資価値を説明できるか

VCや個人投資家は、出資検討先の企業がどんなビジネスを展開しているかだけでなく、誰がそのビジネスを実行するかに関しても注目します。

たとえ、市場成長率が高く勝ち筋の明確なビジネスモデルを説明できたとしても、事業を推進可能な人物ではないと評価された場合、VCが多額の資金を投資する可能性は低くなります。

・どのような経歴や実績、スキルを持っているからビジネスを成功させられるのか

・自社の事業にどれほどの想いを持ち合わせているのか

という観点でもVCに理解を促すべく、創業者や経営陣の資質や魅力を伝えることが重要です。

注意点③:競合優位性をもち得るか

VCは、出資を検討している企業や事業の成長性を競合優位性で判断します。具体的には、

・競合する企業の存在とどこの会社か

・競合と自社の違いは何か

・競合が真似できない優位性をもち得ているか

を明確にしておくことで、VCからの資金調達に繋げる可能性が高まります。

VCは、初期的に多額の資金を投資する分、確度高くリターンが見込まれる企業に出資したいと考え、企業や事業に将来性があるのかを競合優位性を参考に判断しています。

どんなに優れたビジネスモデルであっても、競合が存在しない領域はごく僅かなため、資金調達を検討する際は競合優位性について具体的に説明できるようにしておきましょう。

注意点④:財・サービスの販売戦略が明確か

販売戦略は「財・サービスをどのように売ることで売上を伸ばすのか」を指します。VCに対して、

・どのエリアで実施するのか

・誰向けの販売戦略なのか

・具体的にどのような営業戦略を描いているのか

等といったプロモーション内容を受注額や顧客数、推定売上額を用いながら論理的に説明できるようにしておきましょう。

具体的な販売戦略がない財・サービスの売上は当然売上が伸びる訳もなく、企業の成長可能性を見込むことは不可能です。

投資する側からすれば、投資先企業から得られる将来のリターンに期待して最初に多額の資金を投下するため、資金の使い道である販売戦略の明示なしには投資実行できない点を念頭に置いておきましょう。

注意点⑤:イグジットへの道筋が立っているか

VCの投資目的は、IPOやM&Aといったイグジットによる資金回収です。

そのため、VCからの出資を受けるためには起業前からイグジットまでの道筋を説明し、具体的にどのような方法でどの程度のリターンを見込むことが可能かを示すイグジットプランを持つことが必要です。

事業計画を組みVCに説明する際には、具体的なイグジット戦略やそのスケジュールを追加で記載するようにしましょう。

アーリーステージ以降のイグジット戦略とは?

VCとは、今後事業成長が見込まれる企業に対して出資を行い、イグジットの際に株式の売却によりリターンを得る投資会社です。

VCからの出資に関わるエクイティファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

そのため、VCからの資金調達を検討する際は最終目的であるイグジット戦略を明確にしなくては投資検討してもらうことすら困難です。

イグジット戦略には、IPO(株式公開)とM&A(株式/事業売却)の2種類ありますので、自分の会社の状況や方向性に合わせてどちらの選択肢が合うか見極めることが重要です。

以下で詳しく解説しますので、自社のイグジット戦略を考える際の参考にしてみてください。

IPO(株式公開)

IPO(株式公開)は「Initial Public Offering」の略で、未上場企業の創業者や経営陣が所有している株式を証券市場に上場させ、第三者の投資家が株式を取得可能にするイグジット方法です。

株式上場時に株価が一気に高騰する上、第三者の投資家による株式取得が可能になったことで売却できるようになるため、VCは投資資金の回収が可能になります。

上場を果たした企業は、金融市場から幅広く資金調達できるようになるだけでなく、知名度が上がることで社会的な信用力を得ることも可能ですので、今後の企業成長を図るにあたっては適した選択肢と言えるでしょう。

M&A(株式/事業売却)

M&Aは「Mergers and Acquisitions(合併と買収)」の略で、会社や事業を売却することにより投資資金を回収するイグジット方法です。

一般的に日本においては、M&Aと聞くと企業買収のイメージが強いですが、イグジットを目的としたM&Aでは株式譲渡または事業譲渡が行われます。

株式譲渡は、企業の株主が保有する株式を他社に譲渡することで対価を得るM&Aで、事業譲渡は事業のみを会社から切り出して売却するM&Aです。

日本でのイグジットはIPOが多いと言われてますが、アメリカにおける戦略ではM&Aによるイグジットが9割を占めているのが特徴です。

アーリーステージの資金調達事例

事例①:唐沢農機サービス

農機具流通プラットフォーム『ノウキナビ』を運営する株式会社唐沢農機サービスは、2021年2月にアーリーステージで八十二銀行や八十二キャピタル株式会社、群馬銀行、SMBCグループを始めとする複数の金融機関から、第三者割当増資及び融資契約を含む1.9億円の資金調達を実施しました。

調達資金は、主に人件費及び広告宣伝費に集中投下し、今後2〜3年を目処にスタッフ拡充を図るとのことです。

2021年2月時点で第14期を迎える唐沢農機サービスでは、2025年8月期の売上目標で14期比700%増を計画しており、M&A戦略を視野に入れつつも、IPOを目指した継続的な成長戦略を展開しています。

事例②:スマートラウンド

スタートアップと投資家の業務効率化プラットフォーム「smartround」を提供する株式会社スマートラウンドは、2020年5月に1.1億円の資金調達を実施しました。

これまでのシードラウンドの資金調達時同様に、エンジェル投資家からの資金調達ではありましたが、Coral Capitalが無償公開するJ-KISSを活用して海外投資家から調達したという点が特徴です。

シェアリングCFO®︎のご紹介

アーリーステージは、企業直後のビジネスモデルが確立していない段階であるため、綿密な事業計画を練るだけでなく、イグジットへの道筋を明確に示すことで確実に資金を調達することが肝要です。

しかし、ベンチャー企業やスタートアップ企業等の比較的従業員数が少ない会社の経営者が、本業の傍らファイナンス業務に当たることは困難だと言う声も聞きます。加えて、フルタイムの常勤CFOを採用する場合はコストが高いという問題も抱えています。

そんな問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

シェアリングCFO®︎の活用事例について詳しく知りたい方は、下記の記事を参照してください。

⇒シェアリングCFO®︎の活用事例ご紹介①

専門的かつ対応工数のかかるファイナンス業務はプロ人材に任せて、経営者は事業成長にコミットできるような環境作りをお手伝いします。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。