COLUMN

コラム

デットファイナンスとは?種類/メリット・デメリット/事例について解説!

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

商品やサービスにニーズがあることがわかり、事業をさらに伸ばすために必要となるのは「資金」です。

資金を得る方法には様々な方法がありますが、その中の一つに金融公庫や銀行のような金融機関から借入をしたり社債を発行することで資金調達をする方法があります。

この資金調達方法を「デットファイナンス(=出資)」と呼びます。今回の記事では、デットファイナンスについて詳細に解説していきます。

資金調達の全体像を理解したい方は、まずこちらの記事をご確認ください。

⇒資金調達の手段・方法には何がある?それぞれのメリット・デメリットも徹底解説!

スタートアップに特化して資金調達の事情を知りたい方はこちらもおすすめです。

⇒ベンチャー・スタートアップの資金調達方法とは?投資ラウンド別・調達事例を含めて徹底解説!

目次

デットファイナンスとは

デットファイナンスとは、公庫や銀行などの金融機関からの借り入れ(=融資)や社債の発行を行うことで、事業に必要な資金を調達することをいいます。

デットとは「借金」や「借入」のことであり、企業の信頼性や担保などに応じて借りることができる資金のことです。

デットファイナンスの種類

デットファイナンスには主に

・公的機関からの融資

・銀行からの融資

・ビジネスローン

・社債の発行

・コマーシャルペーパー

・シンジケートローン

・ソーシャルレンディング(投資家からの融資)

の7つの種類があります。

公的機関からの融資

政府系金融機関として

・日本銀行

・日本政策投資銀行

・日本政策金融公庫

・商工組合中央金庫

・住宅金融支援機構

などが挙げられます。

「低金利」「大きな金額の融資にも対応」「審査から融資が実行されるまでに時間がかかる」などの特徴があります。

ここでは、企業が事業を行うための借り入れを目的とする機関について触れていくため「日本銀行」および「住宅金融支援機構」をのぞいた3つの機関について説明していきます。

日本政策投資銀行

日本政策投資銀行は、2008年10月1日に設立された組織ですが、その前進には日本開発銀行、北海道東北開発公庫(旧北海道開発公庫)があります。

1999年10月に、地域振興整備公団と環境事業団の融資業務を引き継ぎ、「日本開発銀行」と「北海道東北開発公庫」の一切の権利と義務を承継した「日本政策投資銀行」が設立され、2007年6月に成立した株式会社日本政策投資銀行法によって翌年法人化しました。

日本政策投資銀行は、主に大企業と中堅企業を対象とした危機に対する対応業務と長期の事業資金を必要とする者に対する資金供給の円滑化などを行っています。

令和3年3月時点での貸付残高(貸した側から見た時の残高)14.8兆円になります。

さらに、令和2年度は341件の事業者に融資を行っており、融資においては、1企業あたりの平均融資額は約65億3754万円(令和2年度融資額2兆2293億円)になります。

日本政策金融公庫

日本政策金融公庫は2008年10月1日に設立された組織ですが、その前進には

・国民生活金融公庫公庫

・農林漁業金融公庫

・中小企業金融公庫

があります。

中小企業事業者向けの業務として、新規事業支援、事業再生支援、事業承継支援など中小企業への長期事業資金の融資を行っています。

日本政策金融公庫によると、中小企業・小規模事業者向け貸付残高は320兆円にものぼります。

さらに、令和2年度は約6.1万件の事業者に貸付を行っており、融資においては、

・1企業あたりの平均融資金額1億500万円

・平均融資期間10年1ヶ月

・平均資本金4000万円

・平均従業員数84人

特徴として製造業を中心に物品販売業やサービス業、運輸・情報通信業など幅広い業種に融資しています。融資の平均額は700万円です。

商工組合中央金庫

商工組合中央金庫は1936年11月30日に設立された組織です。政府と民間団体が出資する金融機関であり、業務内容として

・中小企業向けの一般的な融資や預金

・債券や手形割引による短期資金融資

・国際為替業務

などを行っています。

商工組合中央金庫によると、中小企業・小規模事業者向け貸出残高は1兆5897億円になります。さらに、Aゾーンといわれる企業群(※)において、令和2年度は1万6060件の事業者に貸付を行っており、融資においては1企業あたりの平均融資額9898万円になります。

(※Aゾーン:事業性評価を起点に財務構造改革を実施したのち、本事業支援を行うことで、企業価値向上を支援する取組みであり、2021年においては特に、新型コロナウィルス感染症の影響で資金繰りが悪化した李、商流に変化が生じた取引先に対する支援などを含む)

銀行からの融資

デットファイナンスには、民間の銀行からの融資も含まれます。

さらに銀行からの借入の中には、「プロパー融資」と「制度融資」の2つがありますので、それぞれ解説していきます。

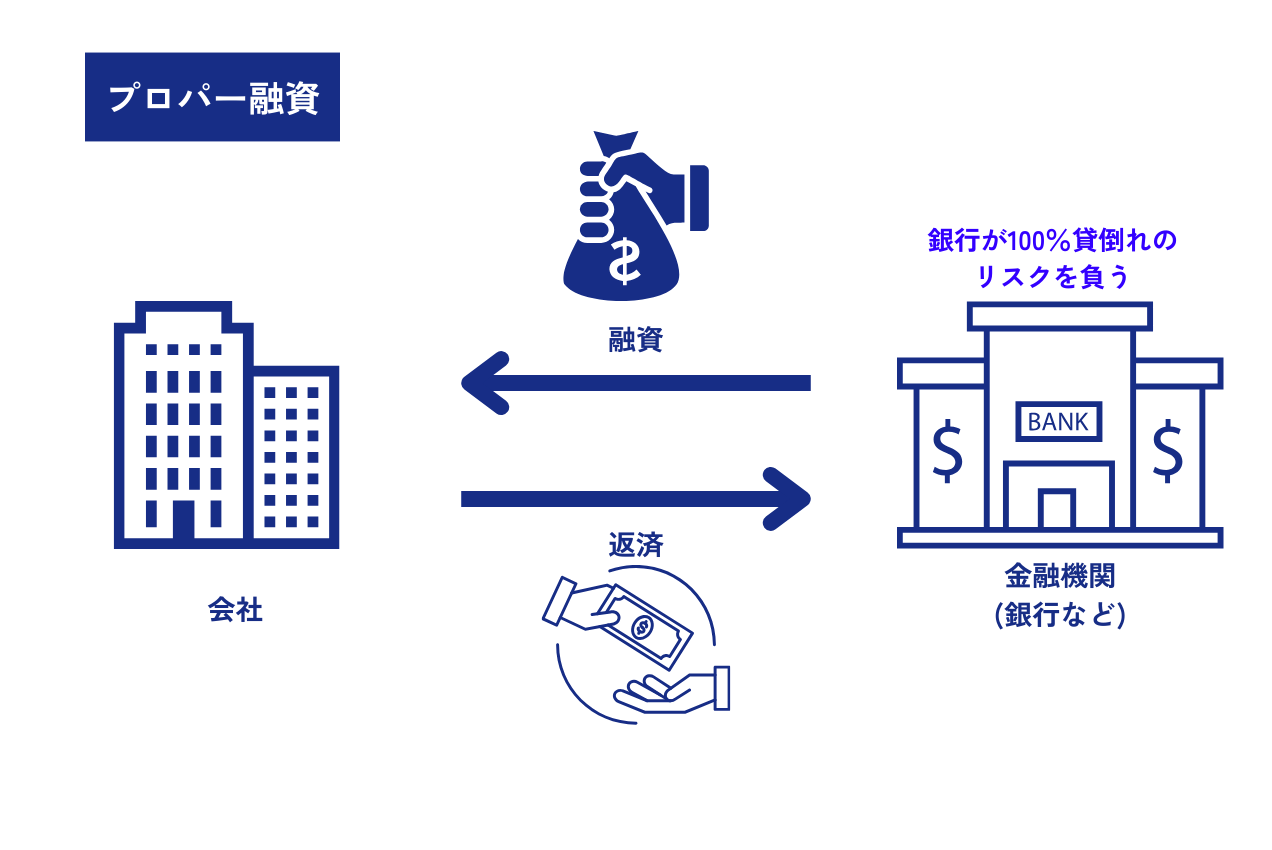

プロパー融資

プロパー融資とは、「金融機関からの直接融資」のことをいいます。

信用保証協会などによる保証がないので、金利は低く審査が厳しいのが特徴です。

基本的に、創業すぐは実績がないので、プロパー融資を利用して資金調達をすることは難しいと言われています。

少なくとも法人3期目まで決算を終えていないと、プロパー融資の審査を通過するのは難しいと考えておくと良いでしょう。

ただし、不動産を担保とするか、3期目の決算である程度の年商の大きさや利益の高さを出していれば無担保でプロパー融資の審査を受けることができる場合もあります。(金融機関によっては、不動産担保がないとプロパー融資を行わないところもあります。)

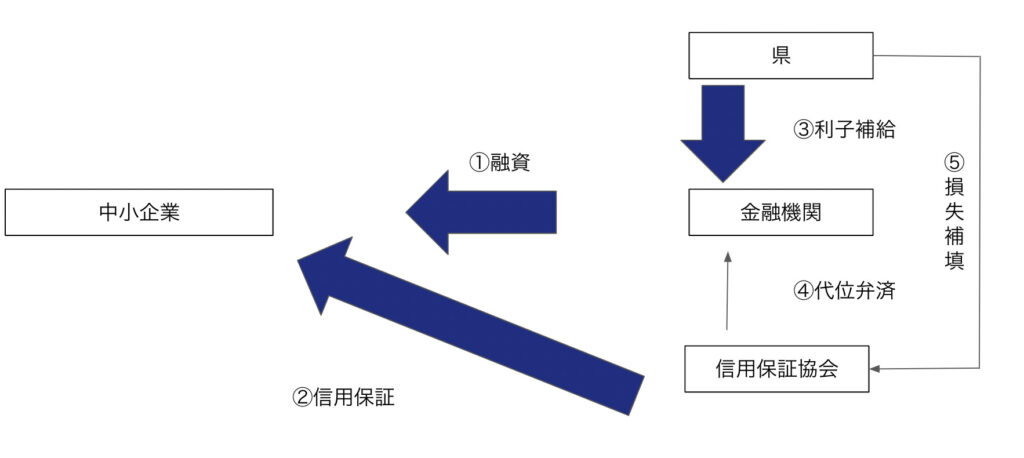

制度融資

制度融資とは、

・地方自治体

・金融機関

・信用保証協会

の3つの機関が連携して、企業に融資を行う仕組みのことをいいます。

都道府県や市町村などの地方自治体と信用保証協会が関わることにより、中小企業が金融機関から融資を受けやすくするための制度になっています。

注意点として、地方自治体など行政が関わってくるので、融資の実行まで時間がかかるということが挙げられます。

また、地方自治体によっては金利や条件、期間などの要件が異なってくるので、制度自体の利用が難しかったり、反対に制度を利用しやすかったりといった場合があります。

詳しくは各自治体ごとに調べてみると良いでしょう。

ビジネスローン

ビジネスローンとは、銀行や信販会社などで提供されている開業資金・運転資金・設備資金を目的にした融資のことをいいます。

特徴として、他の金融機関(銀行など)からの融資に比べて

・審査が厳しくない

・申し込みから融資実行までの時間が短い(最短即日)

・無担保、無保証で借りられることも多い

・利息が高い

・融資額は小さい

などが挙げられます。

近年では、「freee会計」や「マネーフォワード」、「弥生会計」などの会計ソフトのデータを元に、オンライン上で手続きをすることでビジネスローンを利用することも可能です。

社債の発行

社債とは企業が発行する債券※のことをいいます。

(※債券とは投資家から資金を借り入れるために発行する有価証券のことをいいます。)

社債を発行することで、企業は投資家から資金調達を行うことができます。

社債は、償還期間(最初に定められているある期間)が経過することで、投資家に最初の元金が戻る仕組みになっています。また、その期間に企業は投資家に対して、社債に応じた利息を支払います。

社債の特徴は、銀行融資による利息よりも、(社債の)債権者に対する利息の支払いの方が、利率を低く設定をすることが出来る点です。

社債には

・公募債

・私募債

の2つの種類があります。

公募債

公募債とは、広く不特定多数の投資家に対して債券を発行することをいいます。

公募では、公開市場で50人以上の投資家に対して新しく有価証券を販売をします。

公募債は、金融商品販売法にのっとり、有価証券についての情報の開示を中心に社債の管理会社の設置など細かな規定があります。

また、公募債は規模の大きな資金調達ができる反面、手続きに時間がかかるという特徴もあります。

私募債

私募債とは、公募債と違い、50人未満の少数の投資家にその引き受けを依頼するものと金融機関が引き受けることで、債券を発行することをいいます。

私募債の特徴として、財務体質が健全な企業によって発行されることが多いので、信用力の指標の1つとして評価されることが挙げられます。

また、私募債の発行は他の社債に比べて手続きが簡単という特徴もあります。

コマーシャルペーパー

コマーシャルペーパーとは、企業が短期間で資金調達をするために、公開市場において割引形式で発行する無担保の約束手形のことをいいます。

この約束手形は「無担保」なので、企業の財務体質が健全であったり、信用力が高くないと発行が難しいという特徴があります。

金利は固定ではなく、企業の信用力の大きさで決まる点もコマーシャルペーパーの特徴になります。

シンジケートローン

シンジケートローンとは、幹事となる金融機関がいくつかの金融機関を束ねることで「シンジケート団」を組織して、資金調達を希望する企業に対して、同じ約定条件によって融資を行うことをいいます。

資金調達を希望する企業は、融資に関するやりとりをする窓口を幹事となる金融機関1社にすることで、

・金融機関との取引工程の削減

・事務作業・事務管理の負担軽減

・借入条件を誰にでもわかるようにする

・資金調達する金額の規模の拡大

・取引金融機関の数が増える

などのメリットがあります。

ソーシャルレンディング(投資家からの融資)

ソーシャルレンディングとは、クラウドファンディングの1つの種類であり、企業がインターネットを通じて不特定多数の出資者から資金を調達する方法のことをいいます。

クラウドファンディングにおいては、出資者が金銭的リターンを求めないことを前提としていましたが、ソーシャルレンディングは投資家から資金を借りることを目的にしているので、契約の時に決めた利息を支払う必要があります。

レベニュー・ベースド・ファイナンス(RBF)

レベニュー・ベースド・ファイナンス(RBF)とは、過去の売上データから将来得られる収益を予測して、その売上の一部を現金化することで資金を調達する方法のことをいいます。

サブスクリプションのような継続した収益を得ることができるビジネスモデルであるSaaS企業やD2C企業との適合性が高く、企業の成長を加速させることが可能となります。世界的にサブスクリプション型のビジネスモデルが広がる中で、欧米を中心にしたスタートアップで、RBFを利用した資金調達が進んでいます。日本においても、スタートアップ企業の増加と成長に伴った、新しい資金調達の手段として期待されています。

エクイティファイナンスとデットファイナンスの違い

・デットファイナンス(銀行などの金融機関から資金を融資)

・エクイティファイナンス(投資家による出資)

の違いについて説明していきます。

B/S(バランスシート)上の扱い

エクイティファイナンスは、企業が新しく株式を発行することで事業に必要な資金を調達するので、自己資本も株主資本も増加します。

つまり、会社の財政状況がわかるバランスシート(貸借対照表、B/S)上において

・デットファイナンスは「負債」

・エクイティファイナンスは「純資産」

として扱われます。

返済義務・利子の有無

また、エクイティファイナンスは基本的には返済の義務や金利が発生しませんが、デットファイナンスは期限(融資期間)までに利子をつけて返済する必要性があります。

経営に対する発言権

エクイティファイナンスは、株式を発行する代わりに資金調達をする方法ですので、創業者以外の外部株主が生まれることになります。

株主は株式の保有比率に応じて、会社経営に対して発言することができます。株主に対して議決権の過半数を渡してしまったら、最悪の場合では経営権を失ってしまう可能性もあります。

一方のデッドファイナンスは、金融機関に株式を発行するわけではないので、経営権を渡さず資金調達することが可能です。

上記の内容をまとめると以下の表のようになります。

| デットファイナンス | エクイティファイナンス | |

|---|---|---|

| 返済義務 | 有り | 無し |

| 利子 | 有り | 無し |

| バランスシート | 負債 | 資産 |

| 経営に対する発言権 | 無し | 有り |

エクイティファナインスについてはこちらの記事もご参照ください。

⇒エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

デットファイナンスによる資金調達のメリット

デットファイナンスには以下のようなメリットがあります。

・信頼性が資金調達を可能に

・返済実績による企業の信用力の向上

・損金としての節税効果がある

・経営権を渡さずに資金調達が可能

信頼性で資金調達を可能に

デットファイナンスでは、事業計画が作成できていたり、売上面などで一定の実績を積むことで資金調達をすることができます。

つまり、企業の信頼性によって、資金調達の難易度が下がるというメリットがあると言えます。

一方、まだ実績がないスタートアップ企業の場合は、「公庫融資」を利用することも視野に入れてみましょう。

民間の銀行などに比べると、融資ハードルが低いのでおすすめです。

返済実績による企業の信用力の向上

これは企業だけでなく、個人が金融機関からお金を借りて返済することとも共通点があります。

デットファイナンスは金融機関からの借入にあたりますが、これを企業が計画的に活用して、事業にて売上や利益をあげて、きちんと返済できることで、金融機関はその企業の「返済実績」を評価します。

返済実績によって、

・次回以降に融資を受ける時に借入枠が広がる

・前回よりも低金利の好条件で融資を受けることができる

など、可能性が広がります。

しかし反対に、返済の遅れによって企業の信用が失われることで信用情報が記録されて、今後金融機関を利用することが難しくなりますので注意が必要です。

損金算入できるので節税効果がある

デットファイナンスによる利息は税務上は「損金」として扱われるので、法人税の対象外となります。

つまり、課税所得から支払利息分の金額を差し引くことができるので、借入金額によって節税につながっていきます。

また、デットファイナンスは資本金の増減に影響しないので、法人税などの税金関係に関しても影響を与えることはありません。

経営権を渡さずに資金調達が可能

先程の内容とも一部重複しますが、デットファイナンスはエクイティファイナンスのように株式を増やすことで資金調達をするものではないので、株主の比率に影響を与えることもありません。

したがって、デットファイナンスによる資金調達前に経営権を持っていた人が、そのまま企業の経営権を継続して所有することができます。

ただし、企業の経営状態が悪化すれば、金融機関から資金や経営上のアドバイスを受けることもあります。

経営の自由度を下げず資金調達をしたいという方にはおすすめです。

デットファイナンスによる資金調達のデメリット

デットファイナンスには以下のようなデメリットがあります。

・返済期限がある

・利息が発生する

・自己資本が減少する

返済義務がある

エクイティファイナンスは、企業が新しく株式を発行することで資金調達を行うので返済義務がありません。

一方のデットファイナンスは、主に金融機関からの借入や社債が中心なので、融資元へ元本を返済をしなければなりません。

毎月の返済が企業にとって大きな負担となる場合もあります。

天災や疫病など企業努力の範囲外の理由で売上や利益を得る機会を失ってしまうことで、期限内に返済できなくなってしまう場合もありますが、金融機関によっては社会的な事情を勘案してくれることもあるので、有事の際の対応については金融機関に聞いてみると良いでしょう。

しかし、事情に関わらず返済期限を過ぎることで機械的な対応をする金融機関も存在します。

信用情報の毀損だけでなく訴訟トラブルなどに発展する場合もあるので、資金調達の際は慎重に考えましょう。

利息が発生する

エクイティファイナンスでは自社の株式を発行することで資金調達するので利息はありませんが、デッドファイナンスでは借りた元金+利息を支払う(返済する)必要があります。

売上や利益を計算し、元金返済+利息の支払いをしても資金繰り悪化しないような事業計画を必ず立てるようにしましょう。

また、借入額が大きくなると利息額も大きくなり、返済が苦しくなってしまうので、事業に必要な資金分だけ借りることも大切です。

自己資本が減少する

デットファイナンスはバランスシート(貸借対照表)上において「負債」として扱われるため、自己資本比率は低下します。

自己資本比率とは、総資本のうち「自己資本」(=返済不要)が何%を占めるかを示す数値で、その企業の財務的安全性を測る指標のひとつです。

つまり、負債が増えて自己資本比率が低下しすぎると、企業の財務体質は弱まったことを意味します。

その程度によっては次の資金調達にも影響が出たり、補助金や助成金を活用しづらくなったりします。

デットファイナンスに向いている企業

デットファイナンスが向いている企業の特徴として、以下の点が挙げられます。

・返済の見込みがある

・借入に対する担保がある

・企業の経営権を保持する意思がある

返済の見込みがある

調達した資金を活用し、

・従業員の増加

・組織体制の構築

・仕入れの増加

・新事業への投資のような事業の拡大

など、中長期的な売上・利益が上がることが見込めたり、その結果返済の見込みがある事業計画を描けている場合は、デットファイナンスを実行した方がよいでしょう。

ただし、ビジネスには良いことも悪いことも様々な可能性がありますので、事業計画を作成する時は、事業の理想的な姿だけでなく、反対の事業のリスクなども念入りに検討しましょう。

借入に対する担保がある

金融機関から借入をしたものの、事情によって期限内に返済できない場合もあります。

最悪な場合、資金がショートして、全く返済できなくなってしまうことも考えられます。

そのような事態を想定し、借入に対して担保を用意できる企業がデットファイナンスに向いているといえます。

企業の経営権を保持する意思がある

企業の所有者は株主ですが、その経営に決定権を持つのは過半数の株式を所有する人、もしくは株式所有比率が一番高い人になります。

エクイティファイナンスによって新株を発行することによって、この株式所有比率を大きく変えられてしまい、これまでに企業の意思決定に議決権のあった者(個人もしくは法人)から他の第三者にうつってしまう可能性があります。

しかし、デットファイナンスによる資金調達は株式所有比率に影響を与えないので、経営の決定権を持つ者は変わりません。

したがって、エクイティファイナンには含まれている企業の経営権が変わるかもしれないリスクはデットファイナンスによる資金調達にはありません。

まとめ

今回は、デットファイナンスについての基本的な説明と、メリット・デメリットを中心にまとめてみました。

デットファイナンスは、企業側から考えると信頼性があると比較的容易に資金を調達することが可能であり、また企業の経営権を第三者に奪われるリスクのない資金調達になります。

一方、バランスシート(貸借対照表)の負債を増加させ、財務体質を弱めてしまうというリスクもあります。

また、同時に自己資本が減少するので今後の資金調達が難しくなる可能性もあります。

したがって、自社の現状と今後の展望などを鑑みた上で、デットファイナンスを行うのか、エクイティファイナンスで資金調達するのかを慎重に検討することが重要になります。

金融機関からの融資や株式による資金調達などのファイナンス業務は専門性が高く、かつ対応に労力を要するので、「社長が本業の傍らで対応するのは困難」と言う声も聞きます。

一方 常勤CFOを採用するとコストが高いという問題があります。そんな問題を解決するため、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリング CFO®︎では経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼でき、例えばベンチャー企業にて資金調達の経験のあるCFOにスポットで業務を委託することもできます。

専門的かつ対応工数のかかるファイナンス業務はプロに任せて、経営者は事業成長にコミットできるような環境づくりをお手伝いします。

シェアリングCFOの活用事例についてはこちらの記事もご参照ください。

⇒シェアリングCFO®︎の活用事例ご紹介①

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。