COLUMN

コラム

【経営者向け】コロナ対策融資・助成金の活用方法を徹底解説

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

コロナショックの影響で株価が大幅に下落して先行き不透明感が強まる中、ベンチャー企業に出資してくださる投資家が減少していくことが予想されます。

事実、弊社にもベンチャー経営者の方々から資金繰りについてのご相談が激増しています。

しかし、政府主導で各金融機関がコロナ対策の融資制度等を多々打ち出していますが、情報がなかなかまとまっていなかったり、どれが実際にベンチャー企業で使えるのかよく分からなかったりするという声をよく聞きます。

「コロナショックの影響で、資金繰りに不安がある…。」

「このタイミングだからこそ、財務基盤を強化しておきたい!」

「融資や助成金など、今なにができるのか情報がほしい…」

先行き不透明なコロナショックにより、エクイティでの資金調達が難しくなると言われている今、不安を抱えるベンチャー経営者の方々のため、”ピンチをチャンスに変える” べく、ベンチャー企業でも使える融資・助成金制度について、最新情報と活用法を徹底的に解説します。(2020年4月15日現在の情報を元に作成)

資金調達・ エクイティファイナンス・デットファイナンスについては以下の記事をご参照ください。

⇒【経営者必読!】返済不要な資金調達とは?メリットやデメリット、調達時の注意点を徹底解説!

⇒【経営者必見】資金調達の手段・方法には何がある?それぞれのメリット・デメリットも徹底解説!

⇒【経営者必読!】エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

⇒【経営者必読!】デットファイナンスとは?種類/メリット・デメリット/事例について解説!

補助金および助成金については以下の記事もご参照ください。

⇒【2022年最新版】まだ間に合う?申請しやすい補助金・助成金!新設枠の解説も!

⇒【2022年度】IT導入補助金の概要 〜申請可能なITツールや枠と類型について解説〜

⇒2022・令和4年版|小規模事業者持続化補助金の概要・採択のポイントを解説!

⇒経営者向け【2022年度】ものづくり補助金の概要 〜補助金の活用と類型について解説〜

目次

ベンチャーが使えるコロナ対策融資制度

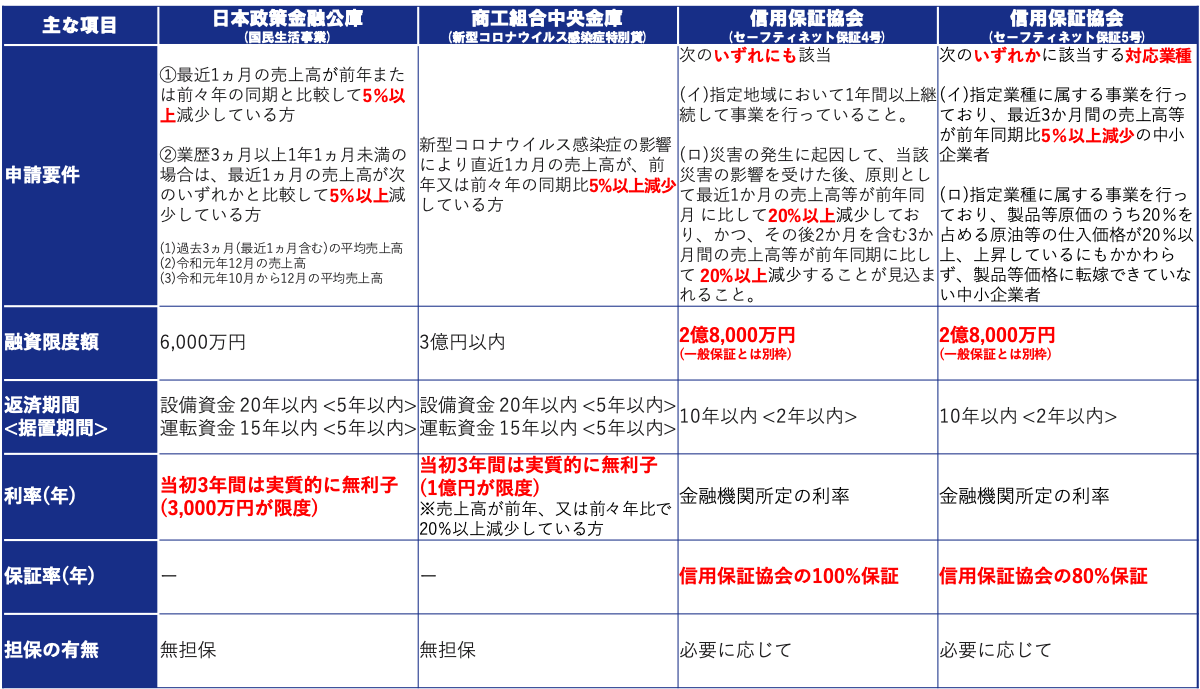

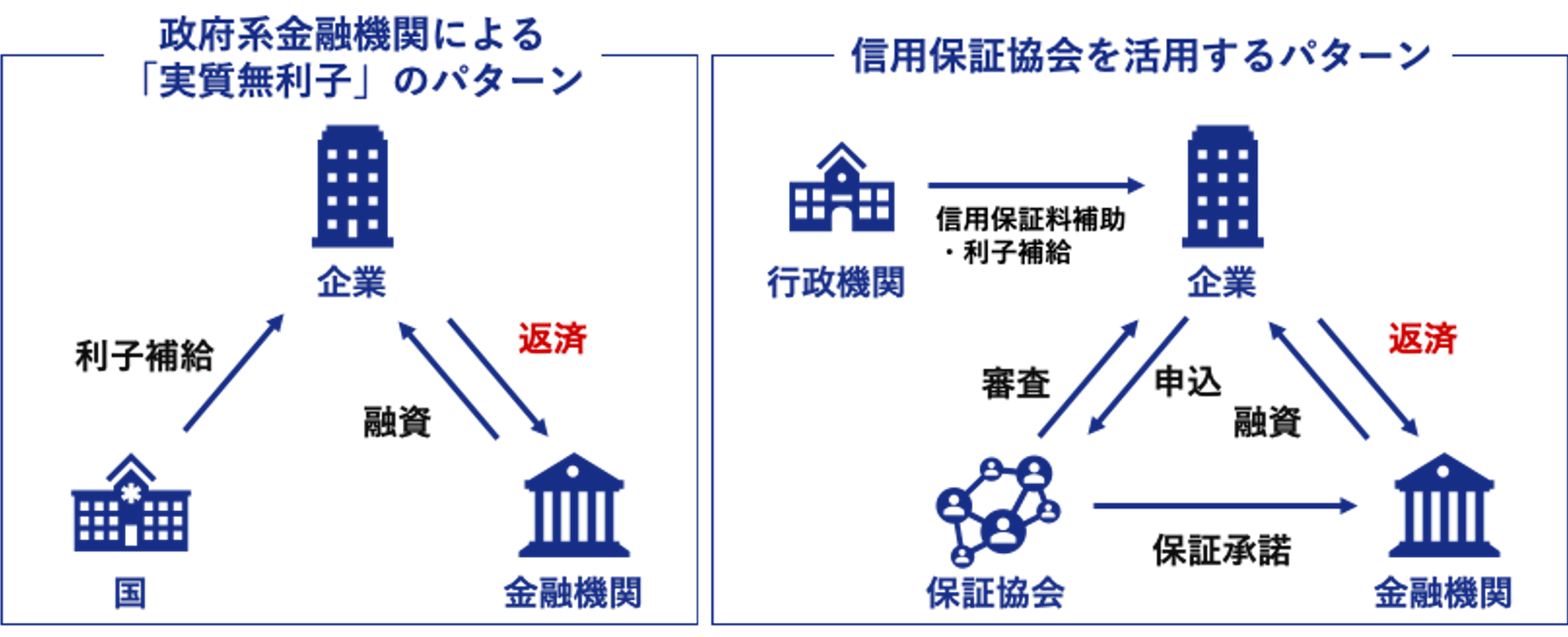

「日本政策金融公庫」と「商工組合中央金庫」からは、直接融資を受けることが可能ですが、信用保証協会の場合は、「他の金融機関から受けた融資を保証する」という形態になります。

1. 日本政策金融公庫

政府系金融機関である日本政策金融公庫の「国民生活事業」に該当する企業は、「最近1ヶ月の売上高が前年または前々年同期比で5%以上減少していること」を条件として融資を受けることが可能です(業歴3ヶ月以上1年1ヶ月未満の場合は別要件)。前年か前々年同期と比べられることになるため、申請の際に「月次決算書」の提出が求められます。

また、融資を受ける企業にとってはありがたいことに「最大3,000万円まで当初3年間は実質的に無利子」で借りることができます。なお、確定的な要件は、今後中小企業庁のWebページで公開されるとのことです。

2. 商工組合中央金庫

日本政策金融公庫と同じく政府系金融機関である商工組合中央金庫(通称:商工中金)も、「最近1ヶ月の売上高が前年または前々年同期比で5%以上減少していること」を条件として融資を受けることが可能です(業歴3ヶ月以上1年1ヶ月未満の場合は別要件)。前年か前々年同期と比べられることになるので、申請の際に「月次決算書」の提出が求められます。

更に「最近1ヶ月の売上高が中小企業で20%以上、小規模法人で15%以上減少していること」などを条件として「最大1億円まで当初3年間は実質的に無利子」で借り入れることが可能と告知されています。なお、確定的な要件は、今後中小企業庁のWebページで公開されるとのことです。

3. 信用保証協会

信用保証協会は、「他の金融機関から受けた融資を保証する」機関です。融資をする金融機関からすれば、貸し倒れのリスクを抑えられるため、融資のハードルが下がります。一方で、融資を受ける企業は、信用保証協会にリスクを保証(代位弁済)して貰うことになるので、「信用保証料」の支払い義務が発生する、という仕組みになります。

①セーフティネット保証4号

「セーフティネット保証4号」とは、通常は特定の災害が発生した地域の事業者の保証を手厚くする制度ですが、今回は対象が全国になるため、全ての企業が申請可能です。

「最近1ヶ月の売上高等が前年同月比で20%以上減少、かつ、その後2か月間を含む3か月間の売上高等が前年同期に比して20%以上減少することが見込まれること」が条件になります。そのため、政府系金融機関からの直接の融資と異なり、過去の業績推移に加えて、未来の業績予測の提出が必要となります。

また、「4号」を活用した場合、一般保証とは別枠で最大2.8億円まで100%保証されます。言い換えると、以前から保証協会を活用していた企業でも別枠で申請することができ、万が一、返済ができなくなった場合に、信用保証協会が融資額の100%を保証するため、融資をする金融機関からすれば、相当にリスクを抑えることができるいう構造です。

②セーフティネット保証5号

「セーフティネット保証5号」は、全国的に業況の悪化している業種に属していて、市区町村長の認定を受けた中小企業者を対象に発令されています。

「指定業種に属する事業を行っており、最近3か月間の売上高等が前年同期比5%以上減少の中小企業者」または「指定業種に属する事業を行っており、製品等原価のうち20%を占める原油等の仕入価格が20%以上、上昇しているにもかかわらず、製品等価格に転嫁できていない中小企業者」が条件になります。この指定業種について、当初は製造業など、一部の業種に限定されていましたが、直近数週間で枠を拡大している傾向にあります。

また、「5号」を活用した場合、一般保証とは別枠で最大2.8億円まで100%保証されます。ただし、「5号」は「4号」と同じ枠となりますので、ご注意ください。

<2020年5月1日追記>

「セーフティネット第5号」の対象が全業種に拡大されました。

出典:新型コロナウイルス感染症で 影響を受ける事業者の皆様へ

補足. 東京都の支援(信用保証料の補助)

信用保証協会を活用する場合、通常、上述の通り「信用保証料」の支払い義務が発生しますが、「最近3か月間の売上実績」又は「今後3か月間の売上見込」が令和元年12月以前の直近同期と比較して5%以上減少している場合は、東京都が信用保証料の全額を補助するという支援策を打ち出しています。

出典:新型コロナウイルス感染症に関する保証制度・相談窓口について

「ワンストップ手続き」の要請<2020年5月3日追記>

これまでは事業者自身が市区町村の窓口で信用保証協会の認定を取得する必要がありましたが、窓口混雑緩和による感染症対策、認定書発行の迅速化を図るため、金融機関経由で市区町村へ申し込みをすることが出来るようになりました。

この「金融機関ワンストップ手続き」は、中小企業庁より市区町村へ、金融庁等から各金融機関へ要請がされています。ただし、自治体によってスキームが多少異なるため、所在地の自治体にご確認されることを推奨致します。

認定書の有効期限延長<2020年5月3日追記>

今までは、認定取得後30日間を経過すると失効してしまい、再発行しなければならなかったことが、窓口混雑の要因になっていました。

今回、令和2年1月29日から7月31日までに認定を取得した事業者については、従来30日間としていた認定書の有効期限が令和2年8月31日までに延長されました。

代表者保証の免除条件<2020年5月3日追記>

通常、信用保証協会の融資は代表者保証(代表者個人の連帯保証)が付くことが一般的でしたが、5月3日の経済産業省のパンフレット更新により、一定要件(①法人・個人分離、②資産超過)を満たせば、代表者保証が免除されることが明記されました。

「法人・個人分離」とは、「法人・個人が一体性の解消が図られていること(※日本政策金融公庫「新型コロナウイルス感染症特別貸付」の「経営者保証免除特例制度」参照)」と思われます。

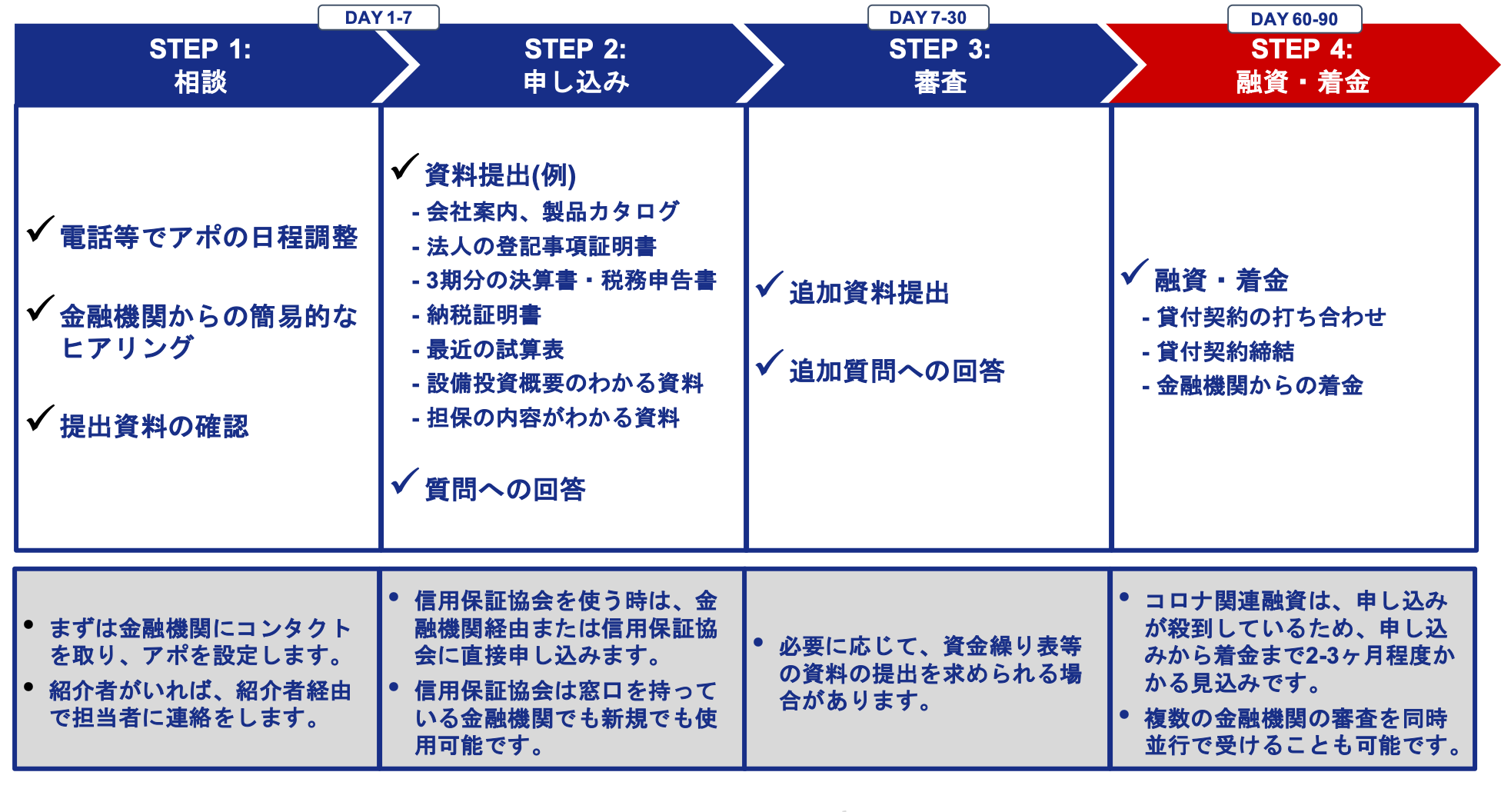

融資完了までの4ステップ

1. 相談

金融機関に連絡、貴社の概況を伝えて、送付資料の確認します。対面で申し込みをされる場合は、アポの日程調整も同時に行います。

日本政策金融公庫の場合は、Web受付も行っていますが、最終的には資料の送付を求められるようです。

なお、金融機関に知人・紹介者がいれば、知人・紹介者経由で連絡した方が、スムーズに進む場合が多いです。

2. 申し込み

実際に申し込みをする段階では、対面または送付のみ、いずれの場合も、下記のような資料の提出を求められます。

・会社案内、製品カタログ

・法人の登記事項証明書

・3期分の決算書・税務申告書

・納税証明書

・最近の試算表

・設備投資概要のわかる資料

・担保の内容がわかる資料 など

なお、信用保証協会を活用する際は、金融機関によって、金融機関側が代行してくれるパターンと、直接申し込む必要があるパターンがあるようです。

保証協会の活用自体は、現在貴社が口座をお持ちの金融機関でも、新規口座開設をする予定の金融機関でも、どちらでも可能になります。

3. 審査

審査が開始した後も必要に応じて、資料提出やヒアリングを求められます。特に資金繰り状況、売掛金の回収見込み、社会保険料支払い・納税状況などは重視されやすい傾向にあります。

4. 融資・着金

無事に融資が決定された後は貸付契約を締結して、金融機関からの着金を待ちます。

コロナ関連融資は、申し込みが殺到しているため、申し込みから着金まで2-3ヶ月程度はかかると考えて頂いた方が無難です。資金が逼迫する前の余裕のある段階からお申し込みされることを推奨致します。

また、一つの金融機関の審査に通らなかった場合に備えて、複数の金融機関の審査を同時並行で受けることも可能です。

ベンチャーが使えるコロナ対策助成金制度

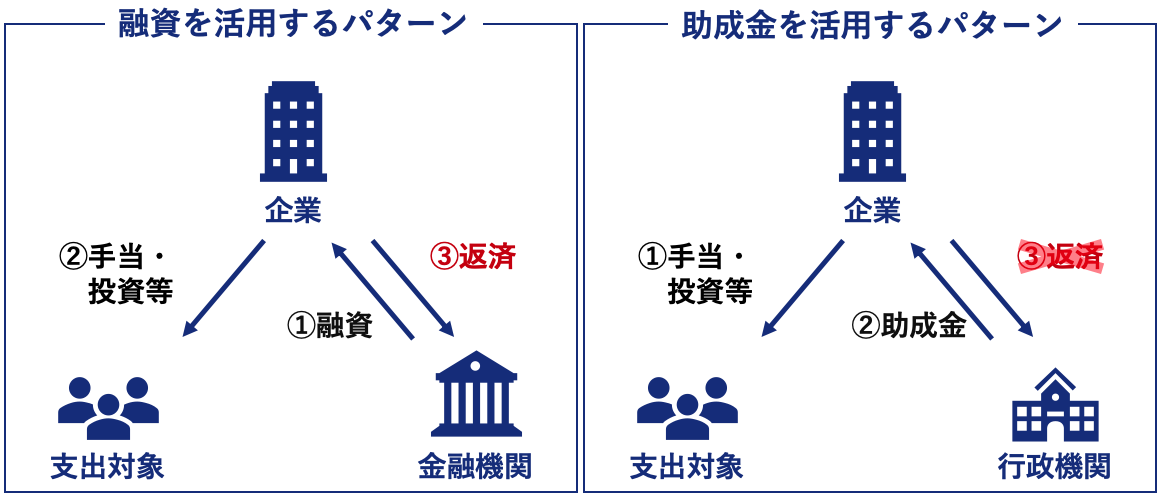

助成金は、融資と異なり返済不要、という大きなメリットがあります。一方で、先に発生した支出を後から補填する制度であるため、喫緊の資金調達・資金繰りには不向き、というデメリットがあります。

助成金については以下の記事もご参照ください。

⇒【2022年最新版】まだ間に合う?申請しやすい補助金・助成金!新設枠の解説も!

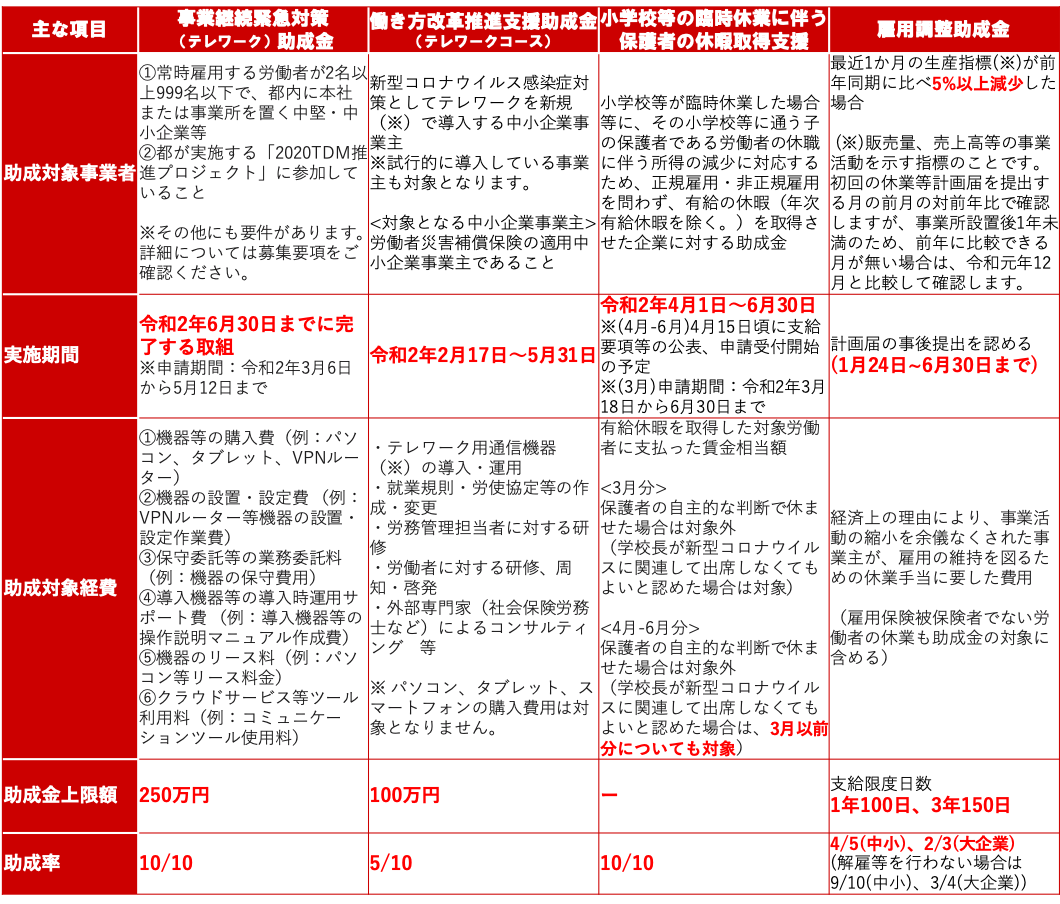

1. 事業継続緊急対策(テレワーク)助成金 ※東京都限定

事業継続緊急対策(テレワーク)助成金 ※東京都限定

公益財団法人「東京しごと財団」が主催する制度です。令和2年6月30日までに完了する取組に対して、最大250万円(全額)、パソコンやタブレットまで助成対象となります。また、下記の他、いくつかの要件(募集要項をご参照)を満たす事業者が対象となります。

・常時雇用する労働者が2名以上かつ999名以下で、都内に本社または事業所を置く中堅・中小企業等

・都が実施する「2020TDM推進プロジェクト」に参加していること

2. 働き方改革推進支援助成金(テレワークコース)

厚生労働省が主催する制度です。「令和2年2月17日から5月31日までにテレワークを新規で導入し、実際に実施した労働者が1人以上いること」を条件として、最大100万円(うち半額)を助成します。ただし、パソコンやタブレット、スマートフォンは助成対象外になりますのでご注意ください。

3. 小学校等の臨時休業に伴う保護者の休暇取得支援

こちらも厚生労働省が主催する制度です。小学校等が臨時休業した場合等に、その小学校等に通う子の保護者である労働者の休職に伴う所得の減少に対応するため、正規雇用・非正規雇用を問わず、有給の休暇(年次有給休暇を除く。)を取得させた企業に対する助成金になります。

助成内容:有給休暇を取得した対象労働者に支払った賃金相当額×10/10

なお、2月27日から3月31日までの休業分については、申請期間が3月18日から6月30日までになりますので、ご注意ください。

4. 雇用調整助成金

こちらも厚生労働省が主催する制度です。経済上の理由により、事業活動の縮小を余儀なくされた事業主が、雇用の維持を図るための休業手当に要した費用(雇用保険被保険者でない労働者の休業も対象)が助成されます。

最近1か月の生産指標(販売量、売上高等の事業活動を示す指標)が前年同期に比べ5%以上減少している場合、休業初日から1年間は最大100日分、3年間は最大150日分の休業手当負担額が助成対象となります。

出典:雇用調整助成金

持続化給付金<2020年5月1日追記>

補正予算の成立に伴って、「持続化給付金」の申請が可能になりました。給付金であるため返還義務もなく、広範な事業に渡って受給が可能になっており、なおかつ「すべてWEB上で完結」するというとても活用しやすい仕組みとなっています。

「持続化給付金申請要項」はかなり長文に見えますが、後半の方は通常の申請では不都合が生じる方のみ対象となっています。

1. 給付額

法人は200万円まで、個人事業者は100万円まで ※ただし、昨年1年間の売上からの減少分が上限です。

■給付額の計算方法 前年の総売上(事業収入)―(前年同月比▲50%月の売上×12ヶ月)

※金額は10万円単位。10万円未満の端数があるときは、その端数は、切り捨てる。

2. 給付対象

資本金10億円以上の大企業を除く、中堅・中小法人、個人事業者を対象とします。また、医療法人、農業法人、NPO法人など、会社以外の法人についても幅広く対象となります。

3. 必要資料

①対象月の属する事業年度の直前の事業年度(原則2019年度)の 確定申告書別表一の控え(1枚)、及び法人事業概況説明書の控え(2枚)

②対象月の月間事業収入がわかるもの

③法人名義の口座通帳の写し

4. 申請手順

①申請の要件を確認し、証拠書類(添付書類)を準備

②【申請する】ボタンを押して、メールアドレスなどを入力[仮登録]される

③入力したメールアドレスにメールが届いていることを確認し[本登録]を行う

④ID・パスワードを登録すると[マイページ]が作成される

⑤マイページから申請情報を入力、証拠書類をアップロードして申請

⑥持続化給付金事務局で、申請内容を確認

⑦通常2週間程度で、給付通知書を発送

最後に

いかがでしたでしょうか?今回は新型コロナウイルスに関する融資・助成金制度をまとめました。最後までお読み頂き、ありがとうございました。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。