COLUMN

コラム

IPOの失敗を防ぐには?IPO失敗理由・失敗事例・失敗の回避方法を解説

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

IPOを目指しているスタートアップ・ベンチャー企業の経営者の中には、IPOをするからには失敗したくないと考えられている方も多くいらっしゃるでしょう。

そこで、本記事では、

・IPOの「成功」と「失敗」とは

・IPO自体が失敗する主な理由

・IPO準備の流れとそれぞれの時期における主要な失敗例

・IPO後に失敗だとなってしまう理由

・IPOに失敗した企業の事例

・IPOを失敗しないための対策

について解説します!

目次

IPOの「成功」と「失敗」とは

IPOの成功の広義の意味は、IPOに関わった全ての利害関係者が、IPOを行った会社に対して要した労力に応じてバランスよく利益を得ることができて、かつ、上場後に事業の拡大と適切な情報開示を行うことによって証券市場における評価を確立できた場合だと考えています。

一部の利害関係者だけが得をするケースや、上場後に適切な情報開示ができないなどが起きることで投資家や証券市場を混乱させるような場合は、IPOが成功したとはいえないでしょう。

一方で、スタートアップ・ベンチャー企業の経営層という視点に立った狭義の意味では、

・そもそもIPOそのものが完遂できること

・IPO後も問題が起きずに経営ができ、事業を成長させ、企業価値を高め続けられること

を実現できれば、IPOは成功だったと言えるのではないでしょうか。

本記事ではこれを成し遂げることをIPOの「成功」と呼び、そのまた逆を「失敗」と表現していきます。

IPOに関わった利害関係者をないがしろにするという意味ではなく、むしろ各ステークホルダーとWinWinの状態を築けなければ、自社にとってのIPOの成功も成し得ないと考えています。

ベンチャー企業にとってのIPOのメリットについては、次の記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOのメリット・デメリットとは?企業・株主・従業員の観点で解説

IPO自体が失敗する主な理由

IPO自体が失敗する主な理由についてみていきましょう。

直接的な理由と根本的な理由に分けて解説します。

IPO自体が失敗する4つの直接的な理由

IPO自体が失敗する直接的な理由としては以下があげられます。

・制度会計の基準に適合できなかったから

・内部統制に不備があったから

・目標数値が未達になったから

・不祥事などにより企業の評判が悪化したから

1.制度会計の基準に適合できなかったから

上場企業の制度会計の基準に適合できない場合もIPO自体が失敗する理由になります。

制度会計は、会計に関して、会社法や金商法に定められた制度の下、一定の基準に従って行われる会計のことです。

会社法や金商法では、細かい会計基準が定められており、また、会計士による監査が行われます。

会社法や金商法には、会社の事業活動において公正かつ妥当な会計を規律することで、多数のステークホルダーへの情報提供および投資判断の機会確保を図る趣旨があるため、上場企業を中心に適用される規律といえます。

IPO後は上場企業となるため、上場後の基準に適合する会計フローを構築していなければ、監査で指摘され、上場自体できなくなる事態に繋がります。

2.内部統制に不備があったから

IPO自体が失敗する理由として内部統制の不備があることがあげられます。

内部統制とは、非正規雇用の方も含め組織活動に関わる全ての従業員が守らなければいけないルールや仕組みのことを表す経営用語です。

IPOを目指すスタートアップ・ベンチャー企業にとって内部統制は必要不可欠です。

内部統制が重視されるようになった理由は、取引で生じた損失隠ぺいのために虚偽の残高証明書を作り替えるなどをした大和銀行事件や、無認可の添加物を使っている事実を公表していなかったダスキン事件等、日本企業が相次いで不祥事を起こしたからです。

内部統制の不備は、内部監査の段階で明らかになるケースが多いです。

内部統制に関する制度構築や運用に関しては、J-SOX(内部統制報告制度)があります。

J-SOXへの対応にあたり、自社の内部統制について評価を行い、これを報告した上で監査を受けることになりますが、不備がある場合ここではじかれてしまいます。

内部統制・J-SOXについては、こちらの記事もご参照ください。

⇒内部統制とは?会社法・金融商品取引法での定義や方針を徹底解説!

⇒IPOに内部統制が必要な理由とは?構築する目的・要素も解説!

⇒J-SOXとは?内部統制の目的とJ-SOXの具体的な進め方と役割について解説

⇒J-SOXの3点セットとは?作成目的や手順をサンプルを交えて解説

⇒J-SOX対応における内部監査部門が担う役割とは?J-SOXの3点についても解説

3.目標数値が未達になったから

業績が目標数値に達していないことで、証券取引所による審査において実質審査基準を満たせず審査に落ちてしまい、結果としてIPOできないケースもあります。

上記のケースが発生する原因は、事業計画が正確性に欠けていることがあげられます。

また、上場後においても、グロース市場では、上場後10年経過後に時価総額が40億円に達していなければ、上場維持基準を満たさないことになり、1年内に上場維持基準に適合しなかった場合は、上場廃止基準に該当してしまいます。

一度上場はできたとしても、結果としてIPOに失敗するというケースも起こり得ます。

グロース市場については、こちらの記事もご参照ください。

⇒グロース市場とは?市場区分の再編による変化を徹底解説!

4.不祥事などにより企業の評判が悪化したから

内部統制の不備や、制度会計に適合できていないことによるリスクが顕在化し、事業活動を行ううえで法令違反や不正会計・粉飾決算等の不祥事を起こした場合、企業の評判が悪化するため、株価が下落し、最悪の場合上場廃止処分を受けることになります。

コンプライアンスやコーポレートガバナンスに関する問題のほか、事業上のトラブルが発生した場合にも、その情報が拡散することにより、評判が低下する恐れがあります。

コーポレートガバナンスについては、こちらの記事もご参照ください。

⇒コーポレートガバナンス(企業統治)とは?目的・強化方法・歴史的背景について解説!

⇒コーポレートガバナンスコードの5つの基本原則|特徴・制定の背景・適用範囲と拘束力について解説

⇒【2021年改訂】コーポレートガバナンス・コードの実務対応と開示事例

IPO自体が失敗する5つの根本的な理由

IPO自体が失敗する根本的な理由として以下5つがあげられます。

・中央集権的な体制に依存している

・経営層の覚悟が不足している

・社内の業務や会計のフローが不明確である

・危機管理対応フローがない

・IPO人材が不足している

1.中央集権的な体制に依存している

経営者の影響力に依存する体制から脱却できなければ、内部統制に不備があるとみなされ、IPO自体できなくなります。

スタートアップ・ベンチャー企業等、急速な成長を遂げていく企業は、トップである経営者に権限を集中させ、その求心力とPDCAの実行力、カリスマ性によって、実績や知名度を猛スピードであげていくケースが多いです。

しかし、IPOを成功させ事業をよりグロースさせていくためには、権限を分散させて、トップの影響力に依存する体制から脱却する必要があります。

中央集権的な経営が続くと、経営に対して客観的に評価したりモニタリングしたりすることがしにくくなってしまうことが理由です。

2.経営者の覚悟が不足している

会社のトップである経営者の覚悟がないと、その想いは会社に浸透してしまい、会社全体が本気になりません。

その結果、IPO失敗の直接的な要因である業績の未達成を引き起こし、上場審査に落ちてしまい、上場できなくなるという事態に繋がってしまいます。

IPOの成功には、IPOをやり遂げるという経営者の覚悟が欠かせません。

スタートアップ・ベンチャー企業は経営者と従業員の距離感が近いため、経営者の覚悟が足りない場合、すぐ従業員に伝わってしまいます。

3.社内の業務や会計のフローが不明確である

内部統制報告書の作成にあたり、業務記述書・業務の流れ図を作成することになりますが、その段階で社内の業務や会計のフローが不明確だと、IPO失敗の直接的な要因である、制度会計の基準への適合ができていないであったり、内部統制の不備があるという事態に繋がってしまいます。

スタートアップ・ベンチャー企業といった小規模の企業では、業務フローも簡素で、複雑な稟議なども設けられていないケースがほとんどです。

しかし、業務を多角化・拡大していくにつれて、業務も細分化していきます。

多角化・拡大した業務を一元化したり図式化することを疎かにしていると、内部統制報告書作成の段階で問題が発覚することになります。

4.危機管理対応フローがない

不祥事・トラブルが発生した場合の対応フローがない場合、実際に問題が発生した際、情報が拡散するまでの対応に失敗してしまいます。

その結果、企業の評判が低下し、株価の下落や上場廃止等IPOの失敗を引き起こしてしまいます。

現代は、SNSが発展したことにより、情報の拡散が非常に早いため、危機管理対応のフローを整備することは重要です。

5.ふさわしい人材がIPO準備に関与していない

IPOの本質は、自社株式という商品を、お客様である投資家に提供することにあります。

自社株式という商品をお客様に一番提供できるのは、他ならぬ経営者であることは自明です。

そのため、IPO準備に関するプロジェクトを組織し遂行する際には、社長ができる限り携わることが成功の秘訣です。

IPO準備のプロジェクトは、外部のコンサルタント等のサポーターに全てを任せてしまうのではなく、社長もしくは、社長のブレーンとなる経営層がしっかりとコミットしコントロールすることが必要です。

よくある失敗例は、自社の理解に乏しい外部のコンサルタントや入社間もない管理部門、IPO準備室長などに丸投げしてしまうといったケースです。

上記のような対応をしている会社はIPO自体できないか、IPOまでに時間がかかったりしています。

IPOコンサルタントについては、こちらの記事もご参照ください。

⇒IPOコンサルティングの種類や業務とは?必要なコストや選ぶ際のポイントも徹底解説!

IPO準備のスケジュールごとの失敗ポイント

IPO準備のスケジュールに沿って、失敗してしまうポイントを解説していきます。

IPO準備スケジュールについては、こちらの記事もご参照ください。

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

直前前々期(3期前)

IPOすることを決定した場合、まず監査法人によるショートレビューを受ける必要があります。

ショートレビューは予備調査ともいいます。

上場するために準備すべき事項を確認したり、改善の必要がある事項を指摘してもらったりするための調査です。

この時期の主なIPO失敗の理由としては制度会計に適合した会計フローを構築できていないことがあげられます。

ショートレビューについては、こちらの記事もご参照ください。

⇒IPOに向けたショートレビューとは?費用・時期・確認するポイントも解説!

直前々期(2期前)

期初に監査法人による調査を受け、監査を受ける体制を整備します。

また、期末が過ぎたら再度監査を受け、適正であるという評価(適正意見)を受ける必要があります。

財務会計の他、各種規程の整備、社内システム・関連会社取引の見直し等、前年度のショートレビューにて指摘された事項を適切に改善できているかが確認されます。

この時期の主なIPO失敗の理由は、内部統制の不備が明らかになることがあげられます。

直前期(1期前)

直前期は、監査法人や証券会社の指導を受けながら、取締役会などの運営体制、会計管理、労務管理、社内規則の徹底、ディスクロージャー体制等、上場に必要なルールや体制が整備されているか最終的な確認と実施を繰り返し行うタイミングです。

また、上場申請書類や投資家向け説明資料などの原稿を作成し、監査法人や証券会社の指導を受けます。

この期も監査法人の監査を受け適正意見を得る必要があります。

この時期に関しても、内部統制の不備が主なIPO失敗理由としてあげられます。

申請期・監査法人・証券会社については、こちらの記事もご参照ください。

⇒上場スケジュール:直前期|直前期(N-1期)の過程について解説

⇒IPOにおける監査法人の役割とは?監査法人を選ぶポイントも解説!

⇒主幹事証券会社とは?役割・選び方・変更について解説

申請期

申請書類等一式を最終的に完成させて、証券取引所に上場の申請をします。

この時期の主なIPO失敗の理由としては、業績未到達により実質審査基準を満たさないことがあげられます。

申請期については、こちらの記事もご参照ください。

⇒上場スケジュール:申請期|申請期の過程について解説

IPO後に失敗だとなってしまう理由

IPO後に失敗だったとなる理由としては以下があげられます。

・株式を購入する投資家の視点が抜けている

・IPO後の戦略や実行が描けてない

株式を購入する投資家の視点が抜けている

上述の通り、自社株を商品ととらえ、お客様である投資家に買っていただくことがIPOの本質です。

IPOにおいては管理体制の整備に関心が集まりがちですが、自社株式を投資家にとって魅力的なものにするという視点が欠けてしまっては、IPOをできたとしても企業価値を高めることができず、結果的にIPOに失敗してしまいます。

IPO後の戦略や実行が描けてない

IPOを目指す企業は、株式上場後に更なる成長を続けていく必要があります。

投資家はその成長性に期待し、また、社長の考え方に賛同することで投資を行います。

そのため、IPOすることではなく、IPO後の成長を描いたうえで実行することでステークホルダーの期待に応えることがより重要です。

IPOすることがゴールになってしまっている企業は、IPO後すぐ経営計画を下方修正する等の問題を発生させる恐れがあります。

上場ゴールについては、こちらの記事もご参照ください。

⇒上場ゴールとは?上場ゴールに陥らないためのポイントを詳しく解説

IPOに失敗した企業の事例

以下でIPOに失敗した企業の事例をご紹介します。

株式会社モダリス

株式会社モダリスでは、上場後株主による株式売却が問題となった事例が2件発生しました。

ロックアップ違反

モダリスの株主の一人が、2020年9月1日から9月16日の間に、所有株式の全てを売却していたことで制度ロックアップに違反していたことが2021年3月に発覚しました。

これは、「第三者割当により株式の割当を受けた者は、上場を利用した短期利得行為の防止のため、割当を受けたその保有する株式等について一定期間売却せず、継続所有する」旨の確約に違反したことになります。

違反した個人投資家のうっかりミスであるというような内容を同社は公表していますが、制度ロックアップに対する違反は、制度ロックアップを遵守してきた他の株主に対しては公平性を損なうものです。

また、制度ロックアップを前提に投資をしている投資家に対しても前提条件と異なる事態が発生してしまうため、株式市場の公平性に影響を及ぼす程の事態にも発展する可能性があります。

最終的には、株主であった個人投資家が、モダリスへ迷惑料という形で支払いました。

インサイダー取引規定違反

2021年3⽉30⽇にモダリスの元社外取締役が退任した後、2022年3月30日までの1年間はインサイダー取引規制の対象に該当するにもかかわらず、株式の売却を行っていたことが発覚しました。

金融商品取引法では会社関係者でなくなった後1年以内の者も、会社関係者と同様にインサイダー取引規制の対象になります。

このケースも、株式市場の公平性に影響を及ぼす程の事態にも発展する可能性があるため、起きてはならないことであるといえます。

モダリスの事例から得られる考察

モダリスはIPO後の2つの違反によって、株式市場や投資家からの信頼を失うこととなりました。

実際にロックアップ違反が発覚した2022年3月末から、徐々に株価も下落していく傾向になっており、2022年10月現在に至るまで低迷している状態です。

もちろん違反だけが株価低迷の理由である訳ではありませんが、一つの要因になっているとは考えられます。

モダリスという会社自体に問題があったのではなく、株主や元会社関係者という個人の違反によるものだったとしても、会社のレピュテーションは下落してしまいます。

同社は2つの事態の後に、

・個人の証券口座に勤務先を登録させる

・インサイダー取引防止規程を作成する

・株主名簿と大量保有報告書を確認する

といった対策を打っていますが、IPO後はもちろん、IPO準備中もさまざまなリスクを見据えた準備を行っていくことが大切でしょう。

グレイステクノロジー株式会社

グレイステクノロジーは、2000年に設立された、産業機械やソフトウェアメーカー向け技術マニュアルの制作、マニュアル基幹システム「e-manual」の販売を行う、社員数40名の会社です。

2016年12月に東証マザーズに上場、2018年8月には東証一部に市場変更を行っていました。

グレイステクノロジーが起こした問題は、粉飾決算とコンプライアンス違反の2点です。

「グレイステクノロジー株式会社特別調査委員会」によると、上場以降売上の前倒し計上や架空売上が横行し、売上高の半分がこのような不正計上によって成り立っていたことが判明しました。

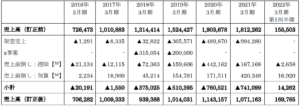

「グレイステクノロジー株式会社特別調査委員会」P.103より引用

この粉飾決算の背景には、元代表取締役によるパワハラがあったことが判明しています。

経営会議や取締役会では、以下のような怒号が飛んでいたことが報告されています。

「この世は算数でできている。」「寝ても覚めても数字を考えろ。ほかのことなんか一切考えるな。」「売ってナンボ。売れば全てOK。単純だろうよ。くだらないことぐちゃぐちゃ考えるなよ。」「自信もねえわな、いいものを納められる。そんなもんいるか、営業に。まず売って考えるんだろうよ。」

(引用元:「グレイステクノロジー株式会社特別調査委員会」P.105)

このような代表取締役からの人格否定、罵倒、恫喝によって、役職員は予算必達以外の選択肢はないと圧力をかけられ、代表取締役に迎合するしかなかったことが見てとれます。

本件を受けて、2020年12月には1株4235円の値をつけていたグレイステクノロジー株は、過去の四半期報告書に不正があったと発表した2021年11月以降、株価は下落を続け、2022年1月には58円まで値を下げ、2022年2月28日に上場廃止となりました。

投資家が安心して株式の売買を行うために、上場企業には適切な情報開示を行うことが求められます。

本件のように粉飾決算という不祥事を行ってしまうと、IPOに関わった監査法人や証券会社、証券取引所にも、審査の正確性に関して疑惑の目が向けられ、株式市場に不信感が蔓延しかねません。

また、コンプライアンス違反のような不祥事を起こした場合も、企業の評判が悪化します。

事業の成長を担保できず、また、内部管理体制を構築できなかったことで、IPOをすべきではなかったという結果が生じた例といえます。

アジャイルメディア・ネットワーク株式会社

2007年2月に設立された、SNS上の口コミを中心にアンバサダーなどを利用した企業の販売促進事業を展開しているインターネット広告会社アジャイルメディア・ネットワークは、2018年3月東証マザーズに上場しました。

アジャイルメディア・ネットワーク株式会社において、役員が2億6872万円の企業の資金を私的流用などの不正会計をしていたことが明らかになり逮捕される事件が起きたことを契機に、東京証券取引所から内部管理体制の脆弱さを指摘され、特設注意市場銘柄の指定を受けました。

これによって、アジャイルメディア・ネットワーク株式会社は2022年5月11日に債務超過に陥ったことを外部に発表し、東京証券取引所はアジャイルメディア・ネットワーク株式会社を2022年1月1日から2022年12月31日まで上場廃止にかかる猶予期間に入ることを指定しました。

IPOに失敗しないための対策

IPOに失敗しないために必要なこととして以下があげられます。

・段階的に組織体制や管理体制を変更する

・業務や意思決定フローを明確化する

・IPOを目的とせず上場後の成長を描く

・IPOに向けた人材教育と配置を行う

それぞれ解説します。

お読みいただき、IPOに向けて準備をする中で活用していただければ幸いです。

段階的に組織体制や管理体制を変更する

スタートアップやベンチャーでは、経営者に権限が集中していて、さまざまな経営判断を経営者が即断即決している場合がほとんどです。

そのため、IPOへの準備において必要だからといって急激に内部管理体制や組織体系を厳格にすると、経営の自由度が下がり、それが業績の悪化を引き起こし、IPO自体ができなくなるという失敗に繋がりかねません。

IPOに向けた内部管理体制や組織体系の構築は段階を踏んで行っていくことが重要です。

業務や意思決定フローを明確化する

経営陣がIPOを明確な目標として設定した段階で、業務フローの見直しや効率化を図りながら、ヒューマンエラーを最小限にする等の工夫を行うことが重要です。

その際、業務フローを可視化し、各段階で決裁者がどのような判断材料をもとに意思決定をしているのかを明確にする必要があります。

さらに、会計業務に関しては、経理を中心に取引がどのように処理され書類に計上されているのか、チェックの過程を1つ1つ分析することも重要です。

IPOを目的とせず上場後の成長を描く

IPOを目指す経営者にとって一番必要な条件は、上場後の企業の成長を担保することです。

投資家は企業の成長性に期待し、社長の考え方に賛同することで投資を行います。

そのため、投資家の期待に応えられるよう、上場後の事業計画を正確に作成し実行することで事業を成長させることが、株価の下落や上場廃止といったIPOの失敗を避けるうえで不可欠です。

IPOに向けた人材配置を行う

IPOに向けたプロセスを遂行できる人材および、自社の事業の課題を特定し解決のための施策を実行できる経営人材を適切に登用し配置することが重要です。

IPOを実現するためには経営陣全体でIPOに向けた課題解決をしていく必要があり、また、従業員にもIPOまでのスケジュール感と社内の課題を共有する必要があるため、社内で上記に強みのある人材を配置することが求められます。

またIPOに求められるスキルは多岐に渡るため、社内での育成や登用も難しい場合は、外部パートナーと早めに連携をとっておくと良いでしょう。

まとめ

いかがでしたでしょうか。

今回はIPOが失敗する理由、IPOに失敗した企業の事例、IPOの失敗を避けるためのポイントについて解説しました。

現在スタートアップ・ベンチャー企業を経営していてIPOを目指されている方、IPOに向けた準備を始めようとされている方にとって参考になれば幸いです。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。